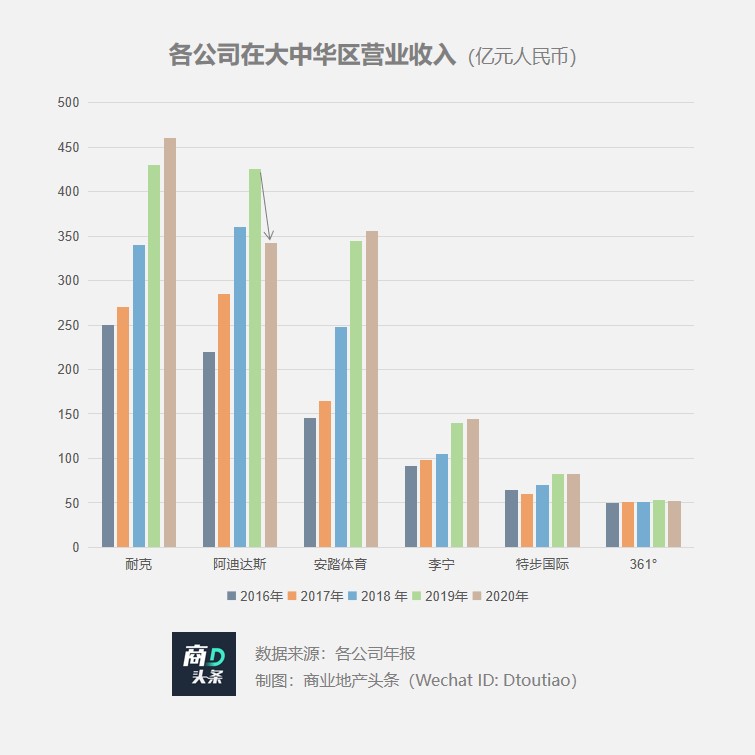

中报季,总是几家欢喜几家愁:安踏李宁“国货之光”们“上位”,耐克阿迪似乎在一夜间“失宠”了。

安踏的营收和利润均创下新高,上半年营收大涨55.5%至228.1亿元,超过阿迪中国,这也就意味着,其在中国区的对手仅剩耐克;其净利润更是达到了38.4亿元,同比增长131.6%。无独有偶,李宁2021年中期业绩也十分亮眼,截至2021年6月31日,其营收达到101.97亿元,同比增长65%,净利润超19.62亿元,增长比例高达187%;

而与二者逆袭相反的是,阿迪在中国市场呈现不断下滑的态势。阿迪达斯FY2021第二季度大中华区收入下滑近16%至10.03亿欧元,中间的空缺具体有多少份额由国货品牌替代难以估算,但正如其CEO Kasper Rorster所言:“中国的市场需求已偏向本土品牌”。

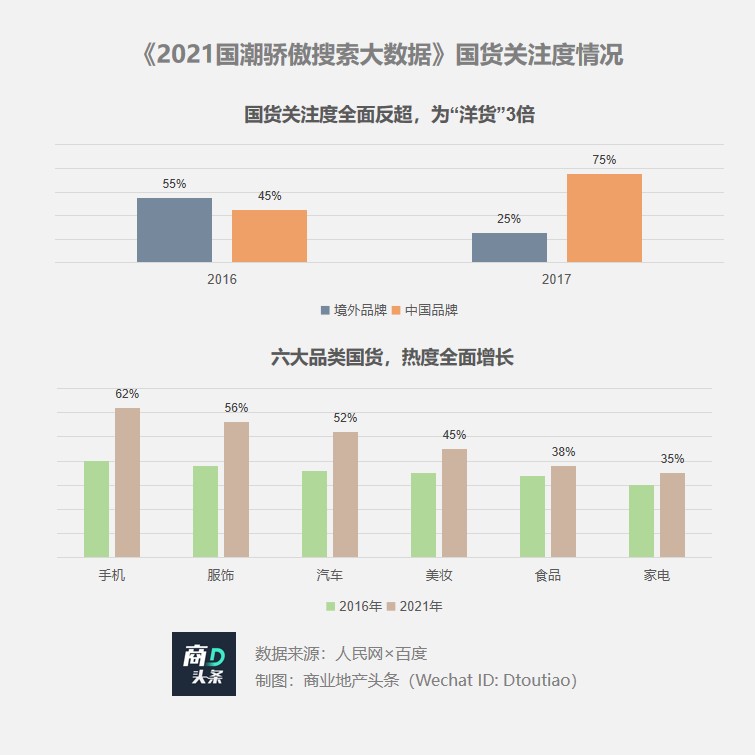

各类事件的催化与业绩的证实下,国货品牌已然崛起。不只是具有话题度的运动服饰领域,根据人民网的数据,当前各类国货消费潮热度正高。

根据赢商网的观察,购物中心中优秀国货品牌的占比正在不断攀升,在运动时尚、内衣、美妆、数码、新能源汽车等业态,消费者可以有更多的国货选择。这背后既有国货品质、性价比、品牌的全面提升,也是消费市场的全面自信觉醒,同时也让购物中心多了文化认同属性。

我们选取24城5万方以上购物中心为样本,以零售业态为对象,探究国货品牌在购物中心里的“进”和“势”。

【数据说明】

-样本选取范围

在全国商业发展活力居于领先地位的24个城市5万方以上的购物中心(24城包括:北京、成都、佛山、福州、广州、杭州、昆明、南昌、南京、宁波、泉州、厦门、上海、深圳、沈阳、苏州、天津、温州、无锡、武汉、西安、长沙、郑州、重庆)。

-统计时间

开关店比数据为2019年下半年至2021年上半年;

其余数据统计时间为2019年至2021年上半年。

【业态说明】

文中所提及一级业态为零售业态,二级业态为超市、服装、零售精品、专业卖场、其他零售,其余为三级业态。

服装、时尚精品等业态国货品牌占比提升,大踏步布局购物中心

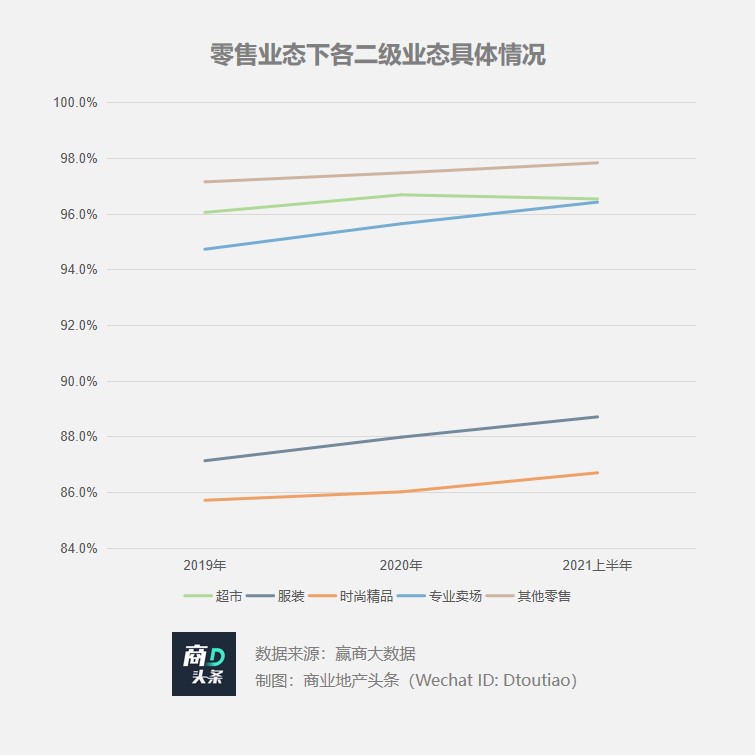

根据赢商大数据统计,在零售业态下,专业卖场、服装、时尚精品业态的国货品牌占比相对均有较大比例的提升。

其中,以本具有绝对优势的专业卖场最为突出,占比有94.7%进一步扩大优势至96.4%。另外,在2019年时,相较于其他业态,服装和时尚精品还较多为外国品牌占领。彼时,两业态内,国外品牌的占比超15%以上(其他业态低于10%)。

此后,国货品牌不断发力,到了2021年上半年,在服装行业布局达到88.7%,在时尚精品领域占比上升至86.7%。

基于专业卖场本身门店数量的限制,较少的门店调整都将带来较大比例的变化,我们将重点探究服装与时尚精品两个业态。

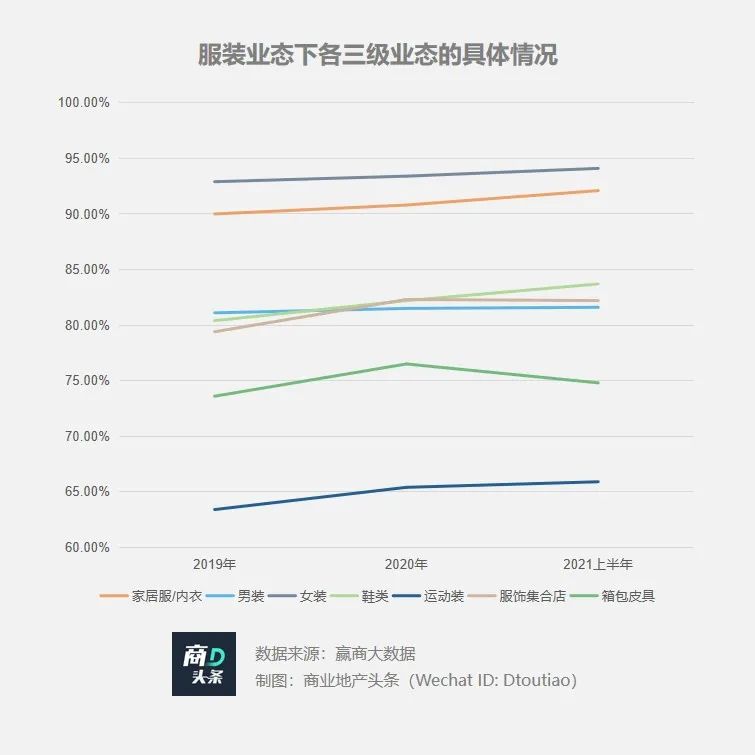

服装:服饰集合店、运动装意料之中,鞋类、家居服/内衣也强劲崛起

一方面,频频出现国货之光的服饰集合店、运动装领域国货品牌占比意料之内,从2019年到2021年上半年,均占比提升超过2%。以运动装为例,国外品牌的各类先发优势极大的帮助市场的拓展,而早前,国货品牌也较多的布局百货、街铺等,在2019年,占比仅有63.4%,随着品牌力的提升与渠道的转型,在2021年上半年整体占比达到65.9%。

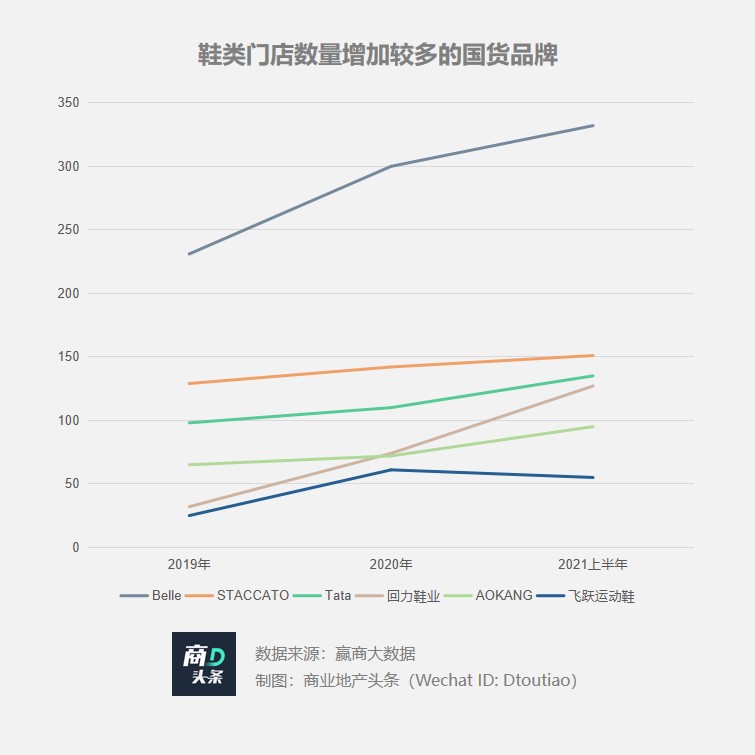

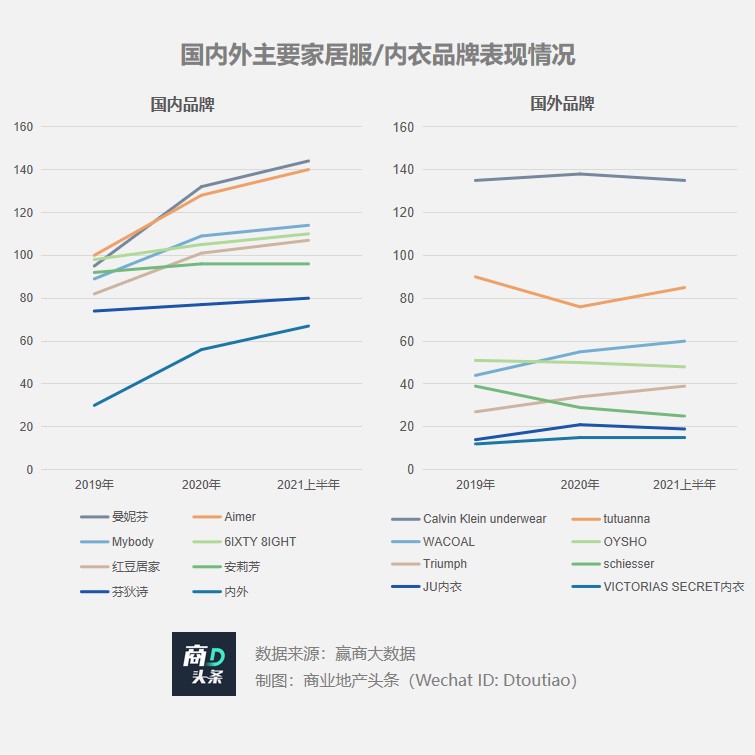

另一方面,国货品牌的鞋类和家居服/内衣可谓名不见经传。在市场集中度更为分散的情况下,亦呈现崛起之势。其中,统计期内,家居服/内衣国货品牌占比提升2.1%至92.1%,鞋类占比提升3.3%至83.7%。

品牌:Urban Revivo后来者居上,李宁、安踏带领行业飞奔

回顾今年的新疆棉花事件和凸显企业民族大义的河南洪涝捐款事件,H&M等国外服装品牌的频繁“爆雷”,也让越来越多消费者将注意力和消费转到到国内像Urban Revivo等优秀快时尚品牌与李宁、安踏等质量过硬的运动品牌。

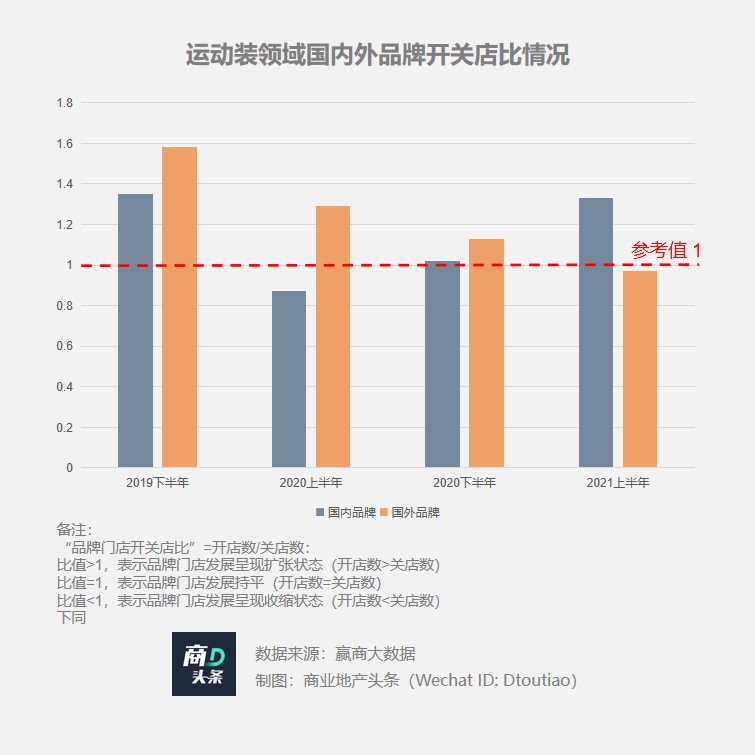

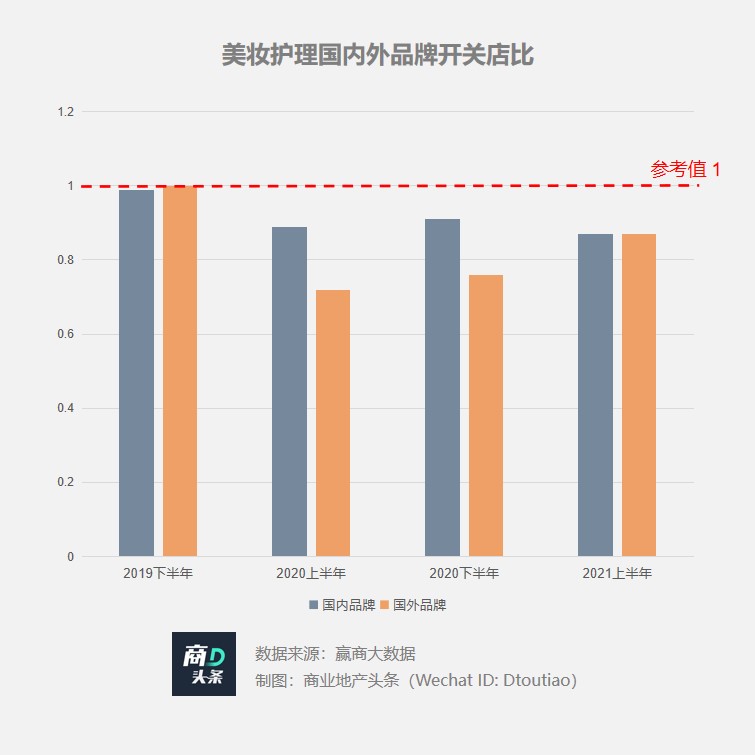

尤其在运动领域,在安踏、李宁两位巨头的带领下,在样本统计范围内,国货品牌整体门店数量增幅高达49%,远高于国外品牌30%的增幅,结合开关店比数据,2021年上半年,在一直整体扩张以后,国外品牌开始进入收缩,而国内品牌则开关店比大幅上升。

品牌:Belle、回力老牌势头不减反增,内衣品牌多头崛起

母公司百丽国际私有化后的Belle仍旧保持着中国第一女鞋品牌的地位,在百丽国际成功的数字化转型的加持下,线下门店布局不断优化。

而来自1927年代国产老牌回力,近几年又再次火回大众的视野。凭借着各种跨界联名与创新,这个近百年的老牌依旧充满活力,大举布局购物中心。从2019年到2021年上半年,样本统计内,门店数量几乎翻了四倍。而曾经红极一时的国外品牌New Balance正以每年20余家的门店数量减少。

较为分散的居家服/内衣行业近几年也发生较大的变化,在更加追求健康舒适的趋势下,NEIWAI内外等国货品牌异军突起,进一步扩大市场份额,对比之下,国外品牌则表现平平,除个别品牌外门店数量稍有增长外,其余均维持现状或呈下降趋势。

其中,传统内衣品牌在转型蜕变中进一步重视购物中心渠道的拓展:Aimer、汇洁旗下的曼妮芬等,样本统计期内,门店数量增加均超过40家,进一步巩固老牌的头部地位。

小众舒适内衣品牌的“拓荒者”NEIWAI内外,其2019年样本购物中心内门店数量仅为30家,到了2021年上半年则倍数增长至67家。

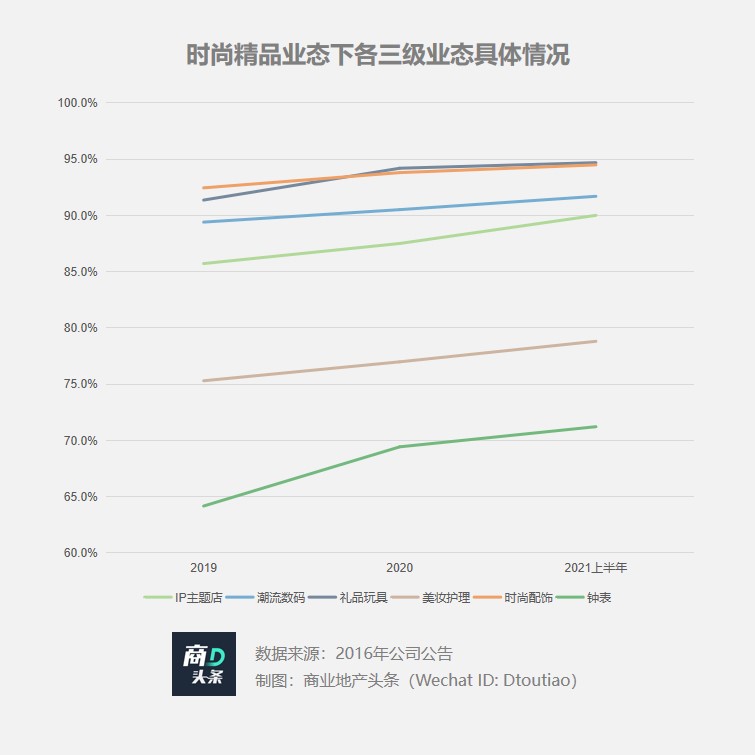

时尚精品:IP主题店、潮流数码绝对优势,美妆护理稳中有升

时尚精品业态下,众多子业态的国货品牌表现强劲,在占比具有绝对优势的情况下,进一步扩展“版图”。

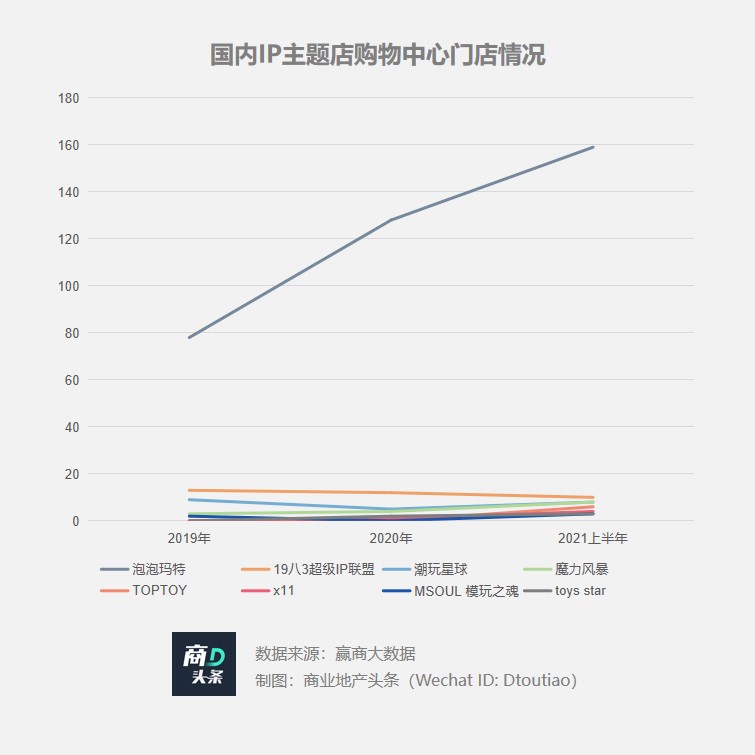

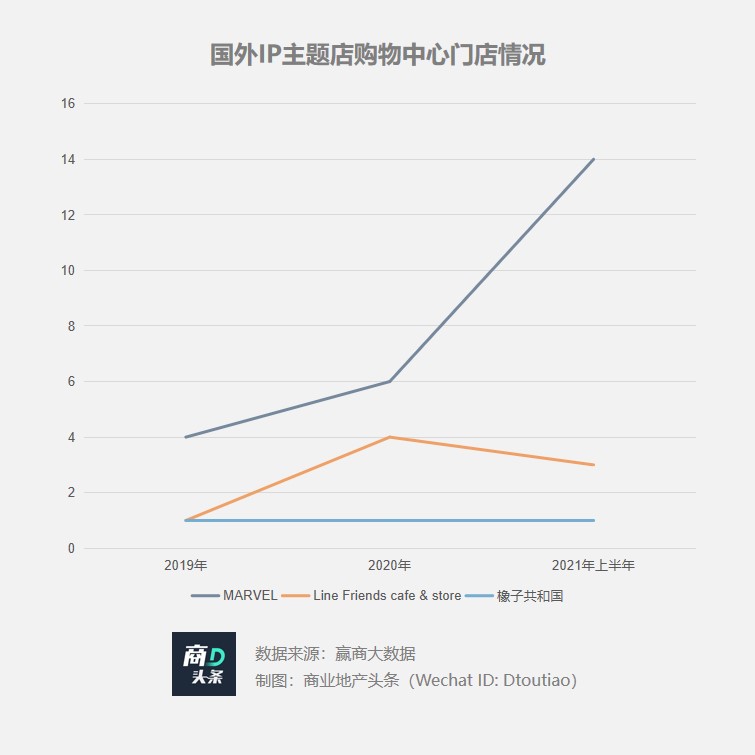

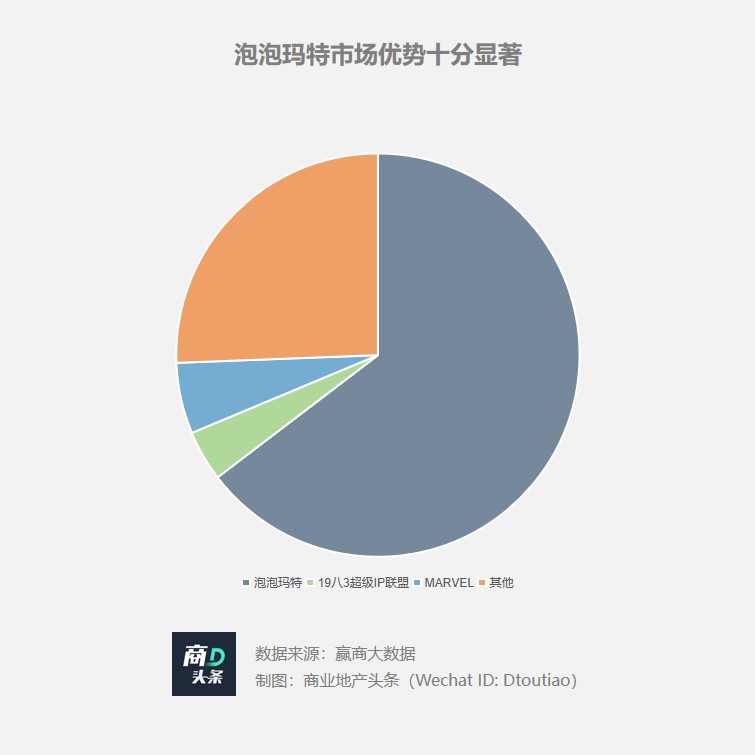

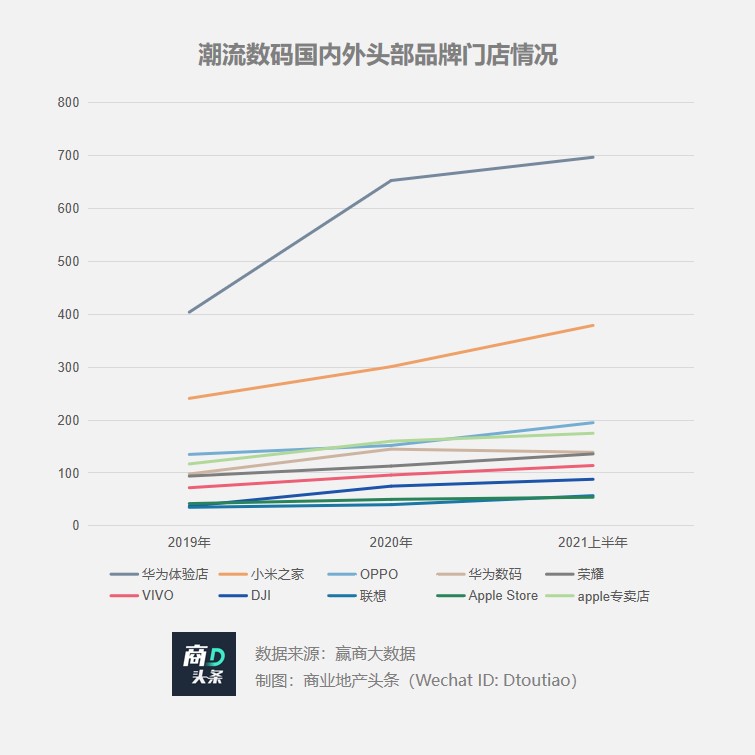

IP主题店和礼品玩具中的国货品牌进一步将大踏步进行到底,占比分别由2019年的85.7%和91.4%稳健提升至2021年上半年的90%和94.7%。华为、小米牵头的潮流数码领域,国货品牌的占比也由89.4%上升至91.7%。购物中心内整体并不景气的美妆护理行业,国货品牌正在逆袭,2021年占比接近八成。

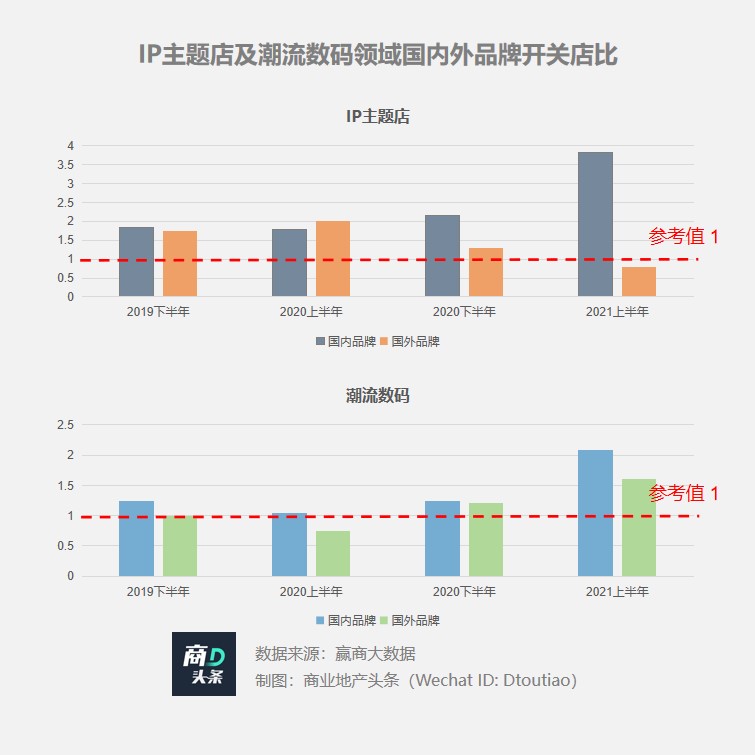

品牌:泡泡玛特门店数量“吊打,华为、小米等大幅扩张

根据开关店数据,当前在购物中心内,IP主题店和潮流数码两个业态均处于快速发展阶段,但从扩展程度以及门店数量绝对值来看,国货品牌稳定且规模较大。

已上市的泡泡玛特借助先发优势与资金支持,门店数量仍保持着高速增长。截至2021年上半年,在全国24城5万方以上的购物中心里,消费者每走进10家IP主题店,就有6.5家是泡泡玛特。

曾几何时,苹果一枝独秀,成为各大购物中心争夺的对象。如今,购物中心内的华为体验店与小米之家可谓遍地开花,线下对产品真实的触达,对于流量的变现有着重要的推手作用。对比之下,Apple Store 与 Apple专卖店则增速缓慢。

品牌:新国货美妆乘风破浪,Innisfree风光不再

从“低端廉价”到“时尚风向标”;从线上到进驻一线城市核心商圈……国货美妆经历“外资品牌主导→经典国货复苏→新锐品牌爆发“路径,成为了品质和潮流的引领者。

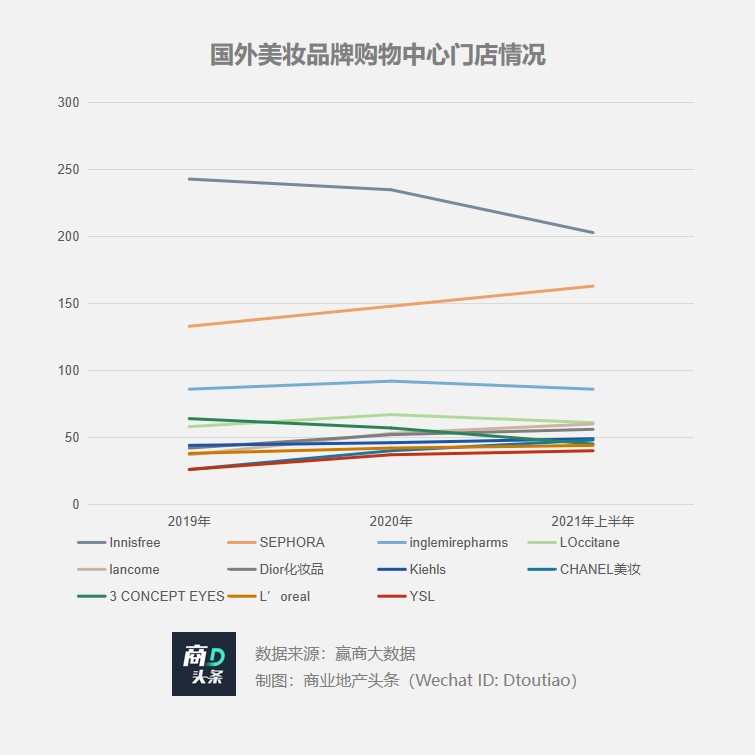

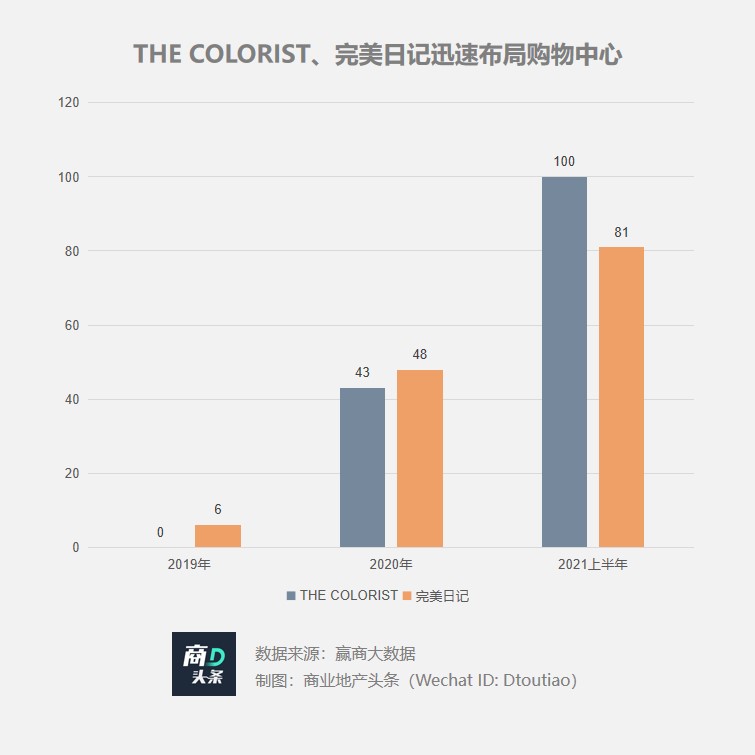

在新兴本土品牌THE COLORIST、完美日记等不断兴起的对冲下,国产美妆护理业态收缩相对温和。而创新乏力,失去对年轻人吸引力的Innisfree等的大规模撤店又恰好腾出了地盘。

从门店数量占比以及开关店比可以发现,越来越多的国货品牌替代外资品牌入驻购物中心,但深究单个购物中心,国产品牌究竟以何种方式取代?

进首层,位置优;直接产品替代更是王道

最直观的便是在更显眼的位置看见更多的国货品牌,在大牌必争的购物中心首层,从饮品到服饰、再到美妆、潮玩,国货品牌以不断上升的吸引力和承租能力承接了更多高客流的铺位。而更进一步,消费者的需求直接转为国货品牌才是最终的胜利。

更好的位置腾给更好的品牌

购物中心里国产品牌的替代这一趋势,进一步聚焦至首层,则感受更深,首层的替代更为显著。其中,愈发重视体验店的潮流数码行业,国产品牌首层门店数量的占比由86.1%提升至89%。

以美妆护理行业为例,大规模撤店的Innisfree在2019年共有门店243家,首层200家,到了2021年上半年,门店数量203家的情况下,首层还剩168家。40家净减少门店中,有32家发生在首层,时过境迁,购物中心首层租金已是其门店中最难承受的。

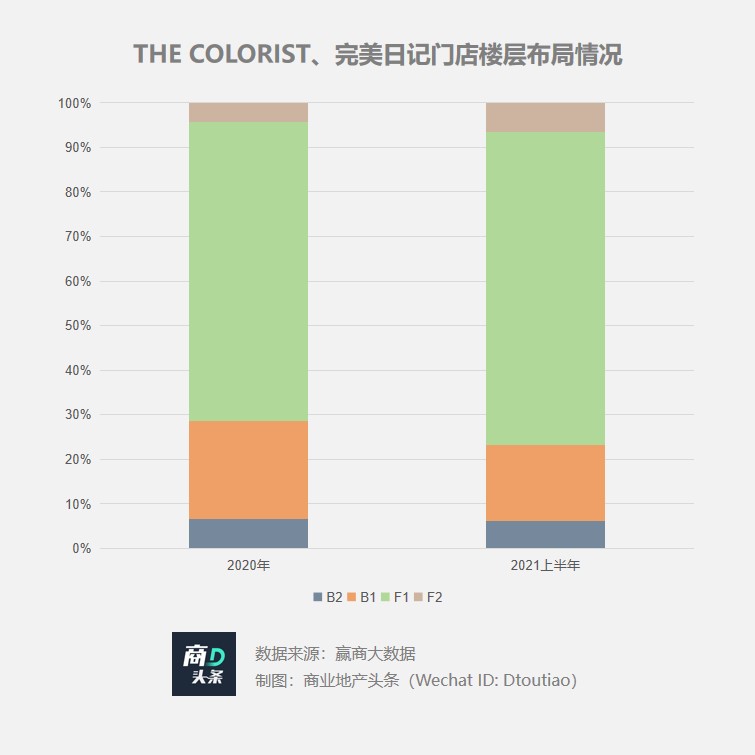

对比之下,本土新兴美妆品牌THE COLORIST、完美日记的首层占比由2020年的67.03%上升至2021上半年的70.16%,新增的90家门店中,有66家入驻购物中心首层,占比高达73.3%。虽然,Innisfree的撤店铺位与本土两家新兴美妆品牌的入驻铺位不尽相似,但必须承认的是,在更好的铺位上,国产美妆品牌“站了起来”。

产品替代更为直接

上述更优铺位的选择同样发生在运动装领域,在样本购物中心内,国产运动装的首层占比从2019年的29.6%上升至2020年的34.3%。

但不论是从李宁上半年史无前例净利润超过19.62亿元还是鸿星尔克线下门店被扫荡一空、多渠道断货的事实,都可发现,国产品牌对国外品牌的产品替代更能凸显这一替代效应:在国产运动品牌强势进击的同时,耐克、阿迪达斯等国际运动品牌在中国市场的业绩增速放缓或收缩。

另一产品直接替代的领域当属快时尚服饰,在消费者意识到H&M、ZARA等提供的产品价高质低后,各类社交平台“比Zara、H&M更值得购买的国产快时尚品牌”的词条层出不穷,Urban Revivo 在各类推荐榜单中位列第一。类似的产品设计与单价,更好的质量,使得消费者在一定程度上也更愿意为国产快时尚品牌买单。

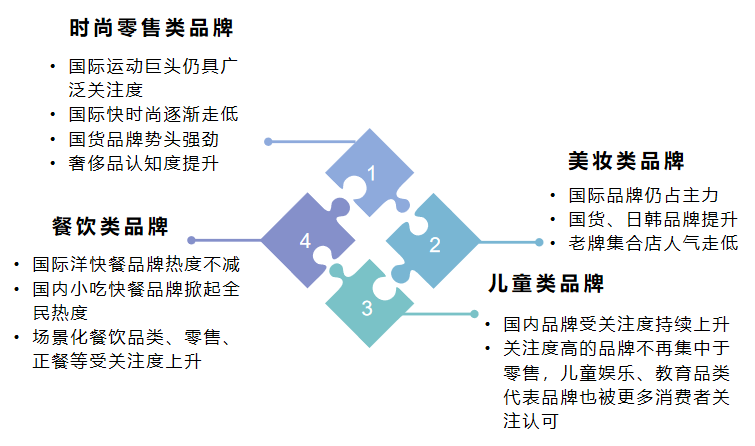

就整体线下业态而言,这一趋势都十分明显。根据中国连锁经营协会发布的《2020~2021中国购物中心消费者洞察报告》,消费者对于品牌的偏好出现了明显的变化,各业态下,国货品牌都表现强劲。

购物中心不同品牌消费情况

资料来源:中国连锁经营协会

?何以崛起?自身实力、文化自信、消费者需求等形成闭环

新疆棉事件只是短期催化,国货品牌的崛起是大势所趋,这背后,是供应链基础,文化自信,线上线下渠道不断优化、年轻一代消费者崛起等多重因素形成闭环,未来还将持续推动国产品牌市占率的提升。

国产品牌自身的实力与流量

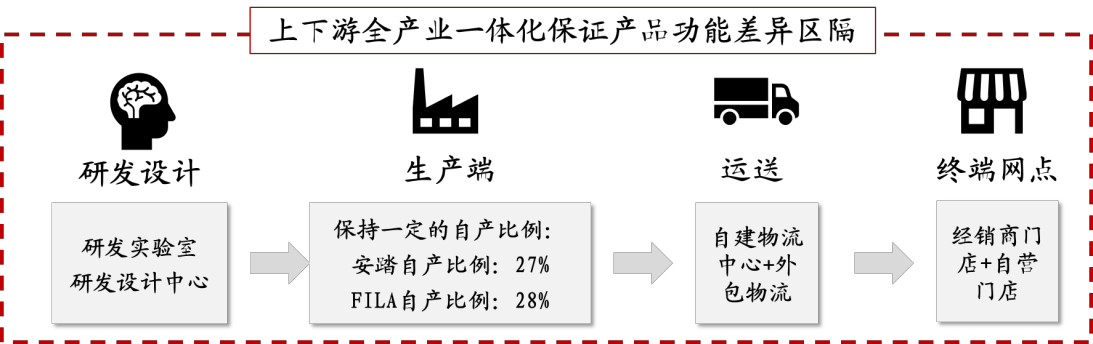

服装领域以技术含量最强的体育服饰为例,海外品牌已经多年未推出有突破性的技术;反观国产品牌,呈现专业化、年轻化、细分化的趋势。除技术外,成熟的供应链支持更是国潮崛起的根本:我国大部分的国产品牌本身都具备较强的供应链能力,很多品牌公司本身就是做OEM起家,基本都实现了上下游产业链一体化的布局。

成熟的供应链是强大支撑

图片来源:东吴证券

数字化带来效率全面提升

过往国产品牌层层经销渠道模式和海外多年积攒的零售体系差距巨大,而2015年开始数字化打通了线上、线下直营和加盟体系,同时打通了仓储物流配送体系,以及供应商,让整个零售效率迅速提升(也是2020年疫情下龙头服饰企业库存可控的基础)。

民族文化自信不断加强

中国综合国力增强、中国制造实力提升、中国传统文化回归、提倡以国内大循环为主体国内国际双循环为辅的新格局之下,尤其是疫情之后,中国的民族自信极大增强。与此同时,年轻消费群体对新的品牌、新的营销接受度非常高,以鸿星尔克为例,5000万捐款直接带动天猫旗舰销量从过去每天几十万的销售量级在7.22与7.23两日销售额增长至近1100万和9000万。

新流量加速国货崛起

随着90后、00消费成为消费主力,国货品牌借助阿里、京东、拼多多三大电商巨头渠道,线上爆红;再加上近年来迅速崛起的新媒体、直播、私域等新流量资源,是年轻人聚集地,非常有利于国货品牌传播。

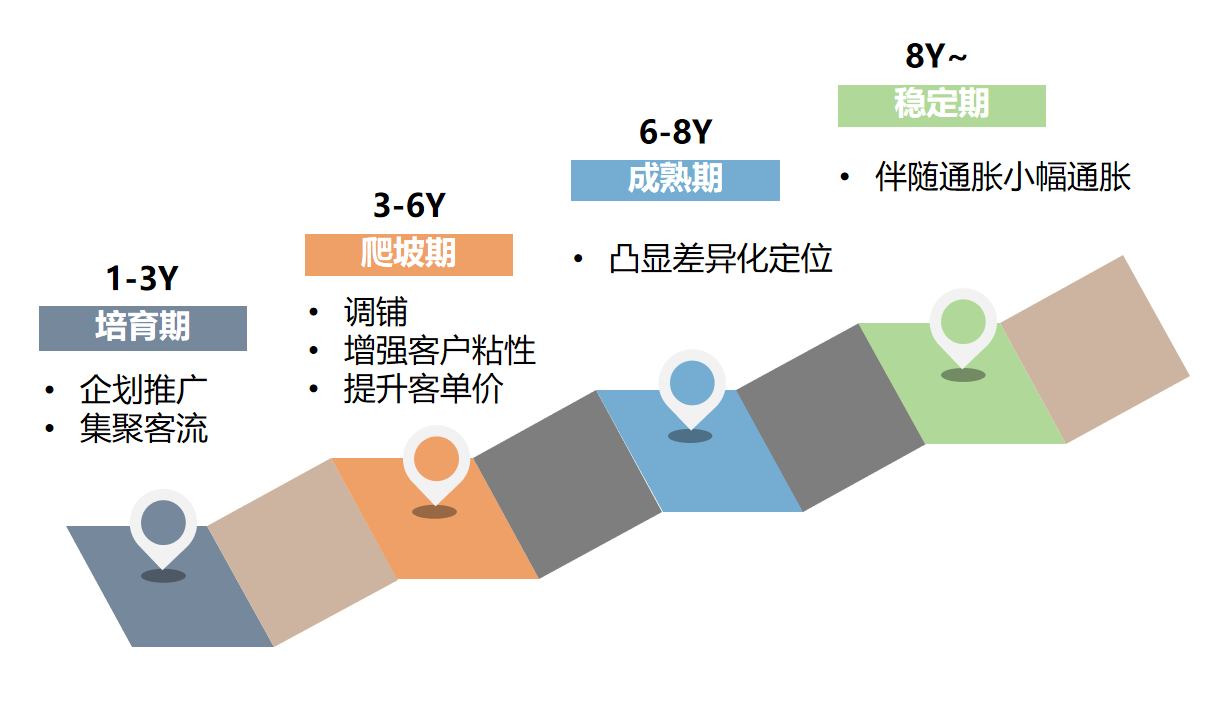

以购物中心为主体的线下渠道需要实力与流量均优秀的品牌

根据商业模型,吸引更多的客流,是购物中心运营的关键。

直面客流的,便是品牌终端门店。因此,为长远稳定的发展,处于爬坡期以后的mall务必要顺应消费改变与升级进行品牌调改,牢牢抓住消费者,这样的mall,方能日久弥新。

购物中心生命周期模型

资料来源:行业研究

当下,国潮之风正盛,消费者对于国货品牌的热情正高。如此背景下,购物中心引进更多的国货品牌,便是顺势而为。从实际效果来看,这样的品牌调改,也为购物中心带来更多客流。

以杭州市5万方以上购物中心为例,根据赢商网数据,除高档项目杭州湖滨银泰in77外,2020年客流值排名靠前的购物中心国货品牌占比都有较明显的提升:开业八年有余的杭州西溪印象城国货品牌占比从2019年的60.8%稳步上升至2021上半年的68.9%。

购物中心业态选择、品牌引入是整体运营体系关键一环,国货品牌在消费者心中的价值正在被重新定义,国际品牌和国货品牌此消彼长,对购物中心将产生深远的影响。

2021,国货品牌“当打之年”,确实势不可挡。

不论资历深浅,国产品牌都越做越好了。一些中国制造不仅获得了国内消费者的亲睐,还走出国门,赢得世界范围的认可。

网友们对各种国牌如数家珍,从吃穿用度到衣食住行,从老牌到新锐,每一个安利贴下面,都附上了亲身体会。最常见的评价是“不比大牌差”。

2021年7月份,全国开业购物中心29个,总体量约269万平方米,依然保持了上半年的开业速度。

8月9日,王府井新增投资企业临汾王府井购物中心,注册资本1000万,法人代表刘正钢,经营范围包括商业综合体管理服务等,由王府井100%持股。

赢商网账号登录

赢商网账号登录