Tech星球(微信ID:tech618)

文|乔雪

“作为海底捞(需求面积:900-1200平方米)最大的股东,我是不抱有希望的。任何企业都不会持续增长。”张勇的一句道出了整个火锅业的心酸。

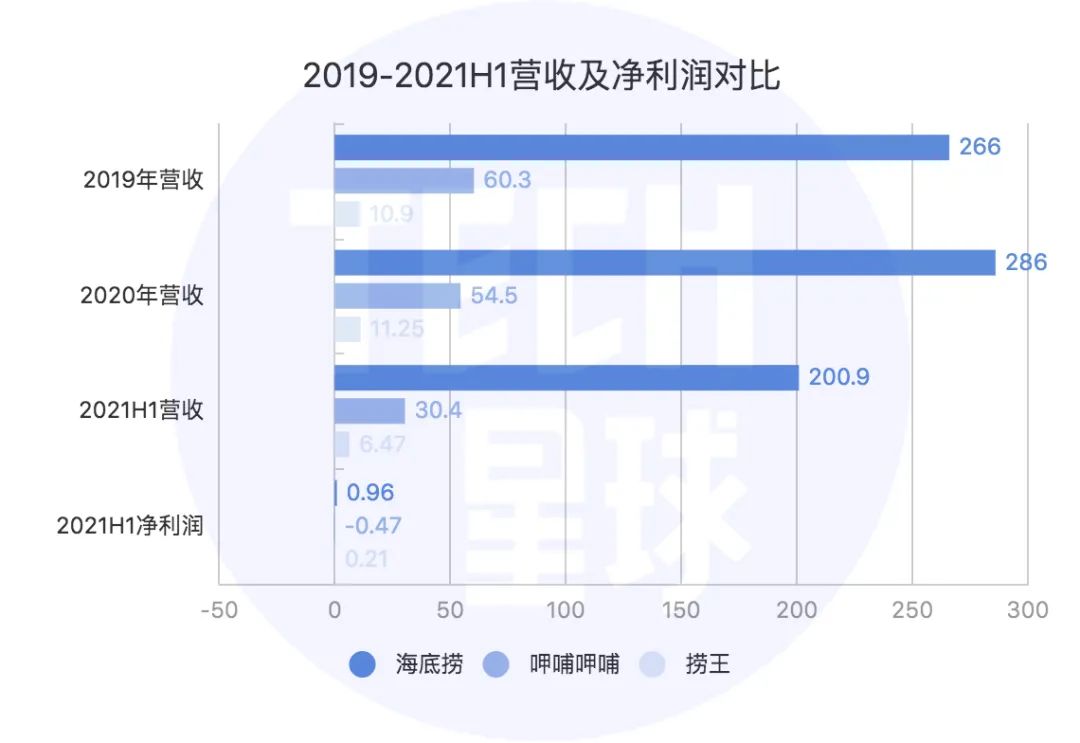

曾经,海底捞是火锅届学争相学习的样本,一本《海底捞,你学不会》常年登上畅销书的榜单,如今,虽然拥有1500多家门店,但似乎正在被年轻人抛弃,翻台率腰斩、单店营收降低、这一切都反映在了股价上,资本市场用脚投票,股价据距最高点腰斩过半,蒸发了超过2500亿港元的市值。

作为开创了小火锅品类的呷哺呷哺的日子也不好过,2021年H1(上半年)亏损4693万元,亏损局面已持续3年,还未扭亏为盈。

而后继者捞王却想要再开辟一种代表粤式火锅的神话,9月2日,据港交所披露,粤式火锅连锁店捞王(Laowang Holding Limited)向港交所主板提交上市申请,若其成功上市,则为继海底捞、呷哺呷哺后,第三家上市的火锅品牌。

东方证券研报中曾指出,到2023年,仅火锅门店的市场规模便可以超过8000亿元,海底捞、呷哺呷哺、捞王、巴奴等新老品牌相继涌现,火锅行业,看似永远沸腾,持续火热,背后却是早已胶着的红海竞争。

开店、关店,一家店只赚300元?

对于火锅行业而言,什么最重要?菜品?味道?服务?或许都不是。

几年前,海底捞董事长张勇的一句话,是如今火锅市场很好的注解,“顶天立地不如铺天盖地”。

无论是被称为的“火锅一哥”的海底捞,还是“小火锅第一股”呷哺呷哺,或是将要迈入资本市场的捞王,都开启了疯狂拓店模式。

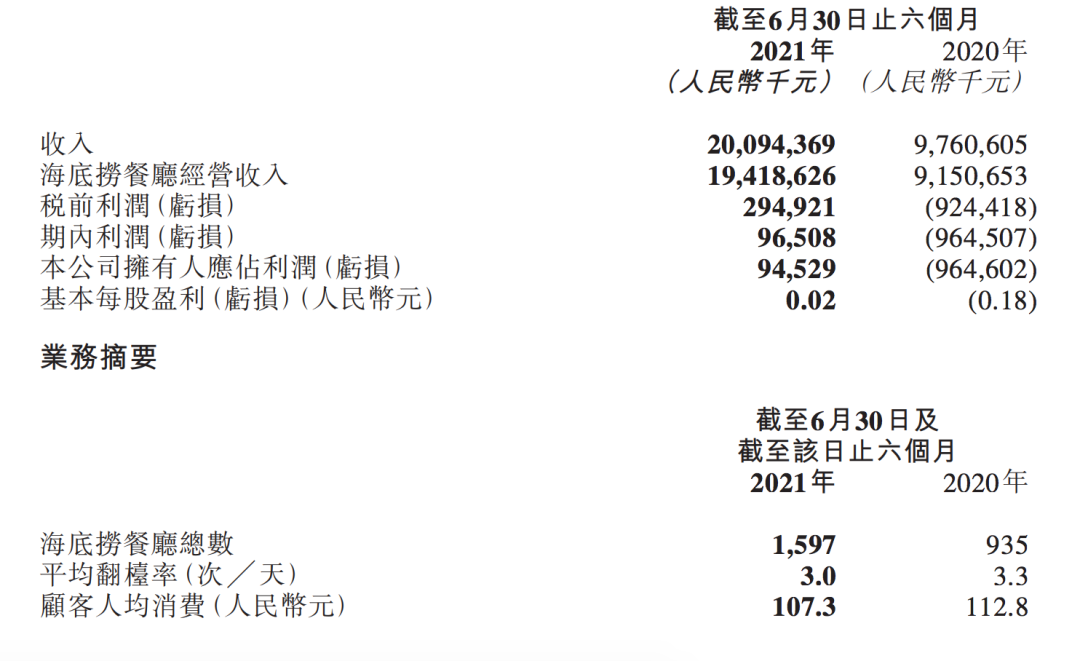

截至2021年上半年,海底捞全球门店达到1597家,2020年底,这一数字是1298家。6个月的时间,海底捞新开出299家门店,平均每天要开出1.6家店,如果对这一数字没什么概念的话,我们再拿去年同期做对比,2019年,海底捞新开门店数量是130家,今年仅用半年就让这一数量翻倍,海底捞的开店之心急切。

呷哺呷哺作为小火锅的代表,也在践行这种扩张的价值观,2021年H1(上半年),呷哺呷哺新开餐厅40间,目前为止共经营1077间呷哺呷哺品牌餐厅,未来三年内,其旗下的创新品牌“湊湊火锅”计划以每年新开80至100家门店的速度持续扩张。据Tech星球了解,海外市场也在积极布局,其中,中国香港地区年底前落户8家,新加坡门店也在筹备中。呷哺把门店的扩张归结成是收入增加的主要原因。

准备要奔赴资本市场的捞王看起来也学起前辈,开启了迅速扩张计划,根据招股书,捞王目前在中国内地开设了135家连锁自营餐厅,及在台北的一家。按2018—2020年新餐厅开张总数而言,捞王是国内粤式火锅增速最快的一家,过去三年分别新开19、19和38家餐厅。依靠这样的拓店速度,捞王迅速占有1.7%的市场份额,在整个中国火锅餐厅市场中排名第四。

火锅作为中式正餐,在近4万亿的餐饮市场中独占鳌头,根据不同的统计口径,火锅市场规模将在5218-6000亿元间,想在这条庞大的市场占据一席之地,开店成为了抢占庞大赛道的基础,但是规模本身就是一种无形的压力。

作为三家里最晚登陆资本市场的,捞王规模最小,估值最低。从数量看,捞王11年门店数量甚至比不上海底捞在半年的扩张速度,但开店也并不意味着规模效应递增。

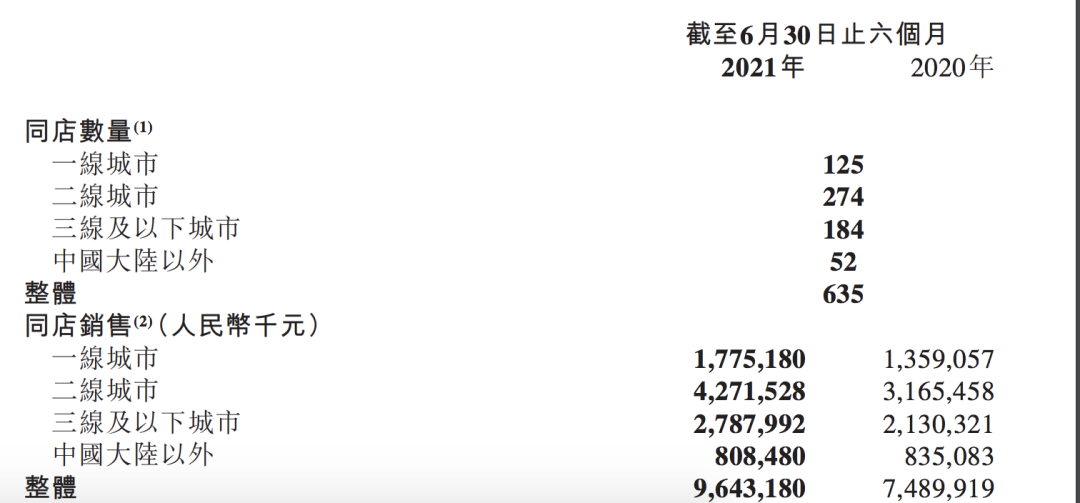

2021年上半年,拥有1597家的海底捞营收200.94亿元,净利润9650万元,是2019年同期净利润的十分之一,平均每家店净利润6万元,再均摊到日,每天净赚仅为334元。同期捞王净利润2145万元,平均每家店净利润15.8万元,是海底捞的2倍多。

呷哺呷哺则在一边开店,一边关店,创始人贺光启曾坦言,呷哺呷哺已经陆续关闭了200家亏损的门店,但一直亏损仍是无法扭转的现实。

作为餐饮业最重要的指标翻台率,正在遍布的新店影响中下滑,2021年上半年,海底捞平均翻台率为3.0次/天,呷哺呷哺1.8次/天,捞王为2.4次/天,而距离各家的高峰期时都几乎腰斩。新店正在蚕食老店的流量。

向上or向下,都是困局

“一二线城市加密,三线以下城市布点。”

这是海底捞首席战略官周兆呈未来规划的门店布局策略,持续下沉成为了海底捞未来深耕的方向,哪怕曾经在消费者的印象里,这是个不算平民的品牌。

而财报却道出了海底捞的下坠,2020年,海底捞人均消费为112.8元,而2021年同期下滑至107.3元。

在开店方面,海底捞仍不断走向下沉市场。今年开出的一线城市,二线城市,三线城市中,一线和二线城市的翻台率分别为4.7次/天,4.9次/天,2018年这两个数据分别为5.1和5.3。

海底捞财报

相比于海底捞的不断向下,呷哺呷哺和捞王则不断上探。近三年,捞王的人均消费分别为120.3元、123.7元和128.1元,持续增长态势,客单价已经超过海底捞。

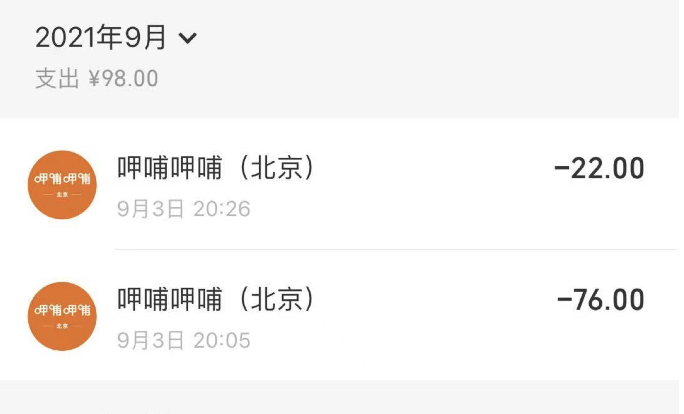

作为陪伴着80后、90后成长起来的呷哺呷哺,曾经是学生、白领就餐平价小火锅的代表,如今也在慢慢涨价,很多普通消费者都对此有感受,李梨告诉Tech星球,自己上大学的时候经常去呷哺呷哺,价位划算,而且能吃得很丰富,前几天又去呷哺感觉也没吃什么,就花了近100元。

李梨提供最近在呷哺呷哺消费记录

很多消费者都感觉呷哺呷哺变贵了,这可能不是感觉,是事实。

2016年人均消费为47.7元而到了2020年,这个数字已经变成了62.3元

呷哺呷哺在做升级的动作,人均客单价已经2016年的47.7元涨到了62.3元。除此之外,呷哺还布局了客单价在120元左右湊湊,创始人贺光启重新执掌呷浦后表示,呷哺集团仍会布局中高端市场,将在明年正式推出新品牌“呷哺X”,定位在人均90元左右。从60-120的客单价区间,呷哺均有入局。

但在无论在下沉还是向上的市场,呷哺的对手都不少,日式牛肉饭出名的吉野家已经在8城11店新增了“自助小火锅”;和府捞面同时开售了6款小火锅;作为最大的中式快餐连锁老乡鸡也介入,上新了38元的鸡汤鲜蔬小火锅等,主打高端价位的巴奴毛肚火锅也孵化了小火锅品牌“桃娘下饭小火锅”,开始抢夺呷哺呷哺在小火锅市场份额。

在整体市场分布上,火锅赛道的玩家,也无法做到赢者通吃。

呷哺呷哺的大部分门店主要集中在北方地区,南方市场始终是呷哺呷哺的一块“心病”。

2020年报中,呷哺呷哺重点提到因门店大部分集中在北方地区营运布局失衡,2021年将集中开发华东、华南市场。未来三年内,华南将是呷哺呷哺扩张的重点地区。

而捞王的问题是向北扩张受阻,初创期的捞王是将粤式火锅引入华东市场,随后一直以上海为大本营,逐步向江浙沪发展,近年来虽然北京、西安、重庆等地均有布局,但这仍然是一个由南方占主导的市场。

从事重庆火锅供应链的赵先生告诉Tech星球,海底捞能前期能凭借知名度迅速打开市场,也能在很多好的点位以非常优惠的价格获得店面,但到后期,这套打法不再适用了。

外部环境变了,内部也开始动摇。先是那张流传广泛的呷哺前总裁赵怡朋友圈截图,她称自己在结束工作回程路上,在高铁厕所里“被迫”参加了这场长达一个小时“罢免自己”的会议。

后有,8月海底捞老板娘舒萍、海底捞的第二大股东施永宏双双辞职的消息。与战略布局向上还是向下有关的,或许更深入的还是管理问题。

我们可以做个粗略的计算,以海底捞为例,新开了290多家店,按每家店100名员工,就有3万新员工,这批人如何融入海底捞文化并落地到服务,是对管理层的新考验和挑战。

“海底捞从创业到目前为止,还没有真正建立过完全科学的制度。”张勇足够坦诚清晰,却也说明餐饮的旧把式还不能完全适应新消费的变化。

投资人爱了,年轻人却退了?

海底捞也许在短期内因为各项数据的不够漂亮,遭遇了二级市场投资人们的用脚投票。但这并不妨碍一级市场投资人们正在火热地圈定标的,培养着新的下一个“海底捞”“捞王”。

天眼查数据显示,我国共有近41万家企业名称和经营范围包含“火锅”,其中,超九成为个体工商户,且注册资本在100万以内。我国火锅相关企业(全部企业状态)年注册总量稳步上涨。今年以来,以工商登记为准,截至2021年9月9日,我国今年已新增超4.5万家火锅相关企业。

但火锅对消费者的吸引力有多强?齐悦告诉Tech星球,“由于领导是海底捞会员,每次团建都会吃海底捞,现在吃海底捞真的吃腻了,自己出来选择就不会选择。”稳定、崇尚标准化、品质如一的老牌连锁火锅或许没有一丝丝改变,而新的消费者以及他们多元化的消费诉求却已在悄然发生着改变。

中餐原本是一个难以标准化,无法扩大规模的市场,此前也并不被资本看好,但对于火锅品类来说,拥有复杂度低、连锁性强,可复制的优势,逐渐开始被资本青睐。

有人主打高端,据2020年数据显示,巴奴只有75家直营店,年营收就达15亿元。与潜在竞争对手海底捞不同,巴奴火锅走更加高端的市场定位。据大众点评公开数据显示,巴奴火锅客单价是160元,远高于海底捞。今年6月,巴奴获得了5亿元的新一轮融资,投资方包括高榕资本、番茄资本等,此轮融资过后传闻其估值高达200亿元。

也有品牌专攻口味,重庆火锅品牌周师兄,是重庆本地最大的直营火锅品牌,连续三年入围黑珍珠餐厅指南。8月2日,周师兄火锅宣布,获得黑蚁资本独家A轮亿元投资。截止2021年7月,周师兄才有21家直营门店。

明星也在觊觎着这个生意:郑恺的火凤祥、陈赫的贤合庄、包贝尔的辣莊、薛之谦的上上谦等,人人都在入场分一杯羹。

据贤合庄总部招商经理告诉Tech星球,目前,已经有加盟店超过600家,这一速度有迅速赶超老牌连锁店的趋势。在加盟费用上,二三线城市大约45-60万的价格,也在吸引越来越多玩家涌入。

不是火锅不香了,而是年轻人的选择真的太多了。

但这可能又是一个新的轮回。曾经红火的“麻辣空间”“小肥羊”“德庄”等连锁火锅已经不再在年轻人选择的清单上,新晋品牌、网红餐饮能火多久还需时间检验。

食品行业分析师朱蓬则认为,老牌连锁火锅店在服务上没有差异化,必须要在品质、场景、服务体系和客户粘性、创新等方面进行提升。这可能是即将上市的捞王等火锅品牌,也会面临的发展难题。

整个行业正在向细分领域过渡,从火锅口味上来说,无论是海底捞主打的川菜火锅,还是捞王主打的粤式火锅以及滇式火锅,椰子鸡海南火锅,潮汕牛肉火锅,甚至更细分的巴奴的毛肚火锅,以及谭鸭血的鸭血火锅,都是在无限的细分这个大市场。

不仅是同赛道的竞争者越来越多,替代品、衍生品也花样层出不穷。“宅家经济”盛行让火锅的衍生品“自热小火锅”达到了前所未有的火爆程度,三只松鼠、良品铺子这样的零食厂商也在积极进入市场,连完全不搭边的互联网公司B站,都在上海为集纪录片《生活如沸》开了第一家官方体验店。

细分品类跟衍生品正在蚕食着,原本龙头企业的增速和规模,而整体火锅餐厅市场CR5 (前五名品牌市场占有率)仅为5.5%,即便是规模和营收都是老大的海底捞,也只占2.2%,呷哺仅占0.8%,一步步地圈地盘,仍然是费力不讨好的苦生意。

火锅像是一个蒸蒸日上永远沸腾的市场,但这个宽阔的赛道,似乎也永远充满最大的变化。

火锅从来都是红海,火锅店之外更腥风血雨,如火锅食材超市“锅圈”不到2年就融资了6轮,融资额累积30亿元左右,估值也超过了20亿美元。

数据显示,火锅品类1/3市场由川渝火锅占领,锅底的同质化和涮品的可选择性十分有限,商家如何创新?业内人士认为,可从锅底创新入手!

主业越来越难做,不少火锅品牌都开辟了“副业”,海底捞、德庄数年前就推出了零食产品,小龙坎则选择卖奶茶,海底捞最近1年还开出快餐店...

海底捞上新啤酒小龙虾、麦当劳上新“销魂半鸡”……大品牌们纷纷盯上夜宵市场,与往年比,今年宵夜赛道有何新动态?

今日,海伦司Helen’s正式以“9869” 为股票代码在港交所主板挂牌上市,截至10:00,海伦司报于每股24.30港元,市值约为303亿港元。

赢商网账号登录

赢商网账号登录