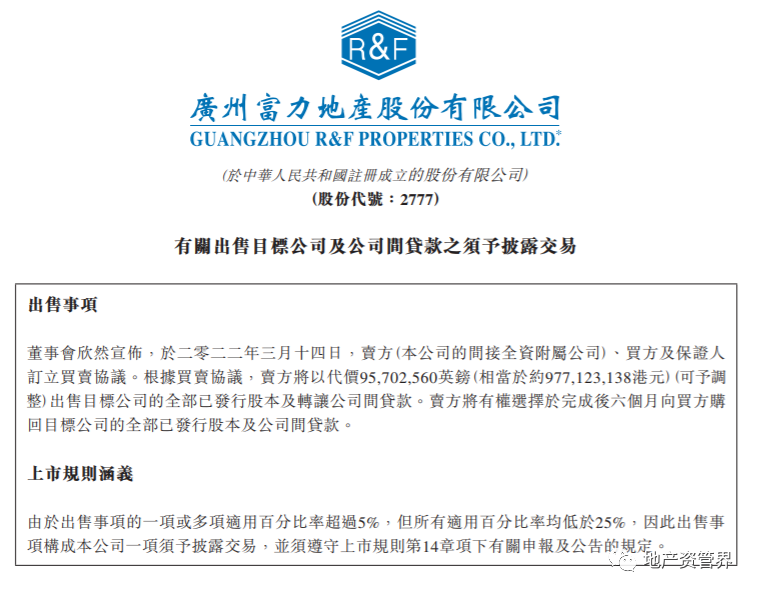

3月15日早间,广州富力地产股份有限公司公告称,有关出售目标公司及公司间贷款须予披露交易。

据了解,于3月14日,翘采有限公司(富力地产的间接全资附属公司)、 Next Talent Developments Limited及保证人订立买卖协议。根据买卖协议,卖方将以代价9570.26万英镑(相当于约9.77亿港元)(可予调整)出售目标公司的全部已发行股本及转让公司间贷款。卖方将有权选择于完成后六个月向买方购回目标公司的全部已发行股本及公司间贷款。

目标公司为一间于英格兰及威尔士注册成立的有限公司,主要从事投资控股。目标集团为该发展项目的法定及实益拥有人。发展项目为位于英国伦敦Vauxhall的Vauxhall Square的混合用途计划,经规划许可15/05619/VOC及其后的非实质性修改批准,规划同意总建筑面积约13.3万平方米的混合用途发展,包括住宅、酒店及宿舍、办公室、零售及休闲。于本公告日期,主场地的发展项目尚未动工。

根据独立估值师Savills (UK) Limited于2020年10月出具的估值报告,发展项目的市值被评估为1.65亿英镑(相当于约16.85亿港元)。根据买卖协议,卖方将出售目标公司的全部已发行股本连同全部业权担保及转让公司间贷款的全部利益及权益。于完成后,目标公司将不再为富力地产的间接全资附属公司。

富力地产表示,出售事项使集团能够变现自投资起累积一段时间的发展项目投资价值,并为提高集团的财务灵活性提供机会。出售事项有利于集团优化资源配置、增加资本储备及降低资产负债比率,从而有利于集团降低风险并实现长期稳定及健康发展。

根据目标集团于2022年1月31日的未经审核管理账目,估计富力地产将于出售时录得亏损约6884.5万英镑(相当于约7.03亿港元)。卖方将有权于完成后随时及于完成后六个月结束时或之前,以期权代价向买方购回目标公司的全部已发行股本及公司间贷款。倘富力地产行使购回目标公司的认购期权,预计估计产生的亏损将大幅减少或可能录得收益。

另悉,买方为远东发展的间接全资附属公司,主要从事投资控股。

值得一提的是,3月14日,富力地产一笔境内债获得了展期。据了解,此次展期的债券是“16富力04(136360.SH)”,根据展期方案,该笔债券展期时间为一年,全额票息支付,但并无额外赔偿。目前该方案还未获得票据持有人的投票通过。

“16富力04”是富力地产在2016年4月7日发行的,发行规模19.5亿元,债券期限为6年期,票面利率6.7%。

目前,富力地产面临着资金流紧张的局面,因而对部分美元债采取了折价兑付的方案。

1月5日晚间,富力地产公告称,公司以八三折兑付7.25亿美元债的方案获得了债权人71.69%的投票率支持。但富力地产称,由于中国房地产行业持续波动,公司拟出售的若干资产所得款项可能无法于结算日兑现。用于促成要约收购和征求同意的专项资金,实际金额可能会大大低于之前约3亿美元的预期。同时,富力地产将结算日期从原定的1月10日推迟至1月12日前后。

珠海万达商管新增投资企业贵州习水万达广场商管,投资比例100%。后者成立于2022年03月14日,法定代表人为王志彬,注册资本100万元。

3月15日,富力地产宣布拟9.77亿港元出售英国项目公司予远东发展。项目规划总建筑面积13.3万方,用途包括酒店及宿舍、零售及休闲等。

3月16日,龙光集团表示,已成立专项小组,由董事局主席纪海鹏本人带领公司。他亦表示,绝不“躺平”,要积极主动开展好各项工作。

3月16日消息,华夏幸福资产出售目前采取化整为零的方式,先由区县政府收购。此外,至少两家AMC正在与华夏幸福商谈相关资产债务出售业务。

“跌跌不休”的动荡中,物企市值王碧桂园服务再次“躺枪”。截至3月14日收盘,公司总市值约977.56港元,近一年半来罕见跌破千亿市值关卡。

赢商网账号登录

赢商网账号登录