文|董洁

3月24日晚, 瑞幸咖啡(需求面积:40-150平方米) 发布2021年Q4及全年财报。财报显示,2021年瑞幸实现净收入(total net revenue)79.65亿元,较2020年的40.33亿元增长97.5%;四季度净收入24.32亿元,同比增长80.7%。

具体到经营层面,无论是收入还是亏损幅度,瑞幸Q4的财务数据同比均有显著改善。Q4瑞幸的自营店收入为18.37亿元,同比增长61%,平均售价上涨以及月活用户增加是主因——瑞幸Q4的月活用户数高达1620万,同比大涨67.1%。

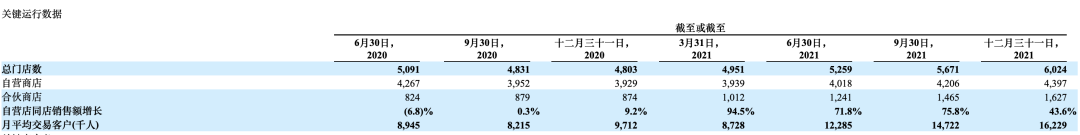

加盟店Q4贡献收入4.48亿元,同比猛增248.4%。截至去年底,瑞幸共有6024家门店,其中自营店4397家,加盟店1627家;全年净新开店数为1221家,同比增长25.4%,这其中60%的新开门店来自加盟门店。

不过,瑞幸四季报中并没有披露具体的销量,因而无法计算单杯的平均售价。此前的三季度瑞幸饮品单杯平均售价约为15.2元,相比上半年提升0.7元,2019年四季度这一数据仅为9.7元。

瑞幸门店结构及表现,图据公司公告

全年来看,2021年瑞幸自营店收入为61.93亿元,同比增长78.3%,其中自营店同店销售额增长69.3%,而2020财年同店销售额下降7.8%;2021年加盟店收入13.06亿元,同比增长312.5%。

此外, 瑞幸咖啡Q4首次将配送费用从销售和市场营销费用中独立出。财报显示,瑞幸咖啡Q4的配送费2.33亿元,同比增长83.8%,这一增速略高于80.7%的净收入增速。瑞幸表示,配送费用的增加主要源配送订单数量增多。

伴随多项数据进入高速增长期,瑞幸的盈利能力也大幅改观。Q4瑞幸自营门店的前端利润率已达到20.9%,较去年的8.7%大幅改善,这使得Q4瑞幸Non-GAAP下的经营亏损大幅收窄至2360万元,而2020年同期为亏损3.69亿元,盈利近在眼前。

财报中,瑞幸也透露,Q4与虚假交易及重组有关的亏损及开达1.094亿元(1720万美元),较2020年同期的人民币898.8百万元增加21.8%,但伴随Q1成功完成临时清算,瑞幸预估与虚假交易和重组相关的亏损和费用将在2022年Q2大幅下降。

1月27日,瑞幸咖啡宣布大钲资本联合国际顶级投资机构IDG和Ares SSG,完成对毕马威(KPMG)所托管的陆正耀及其管理团队所持有的3.83亿股瑞幸股份的收购。交易完成后,大钲资本成为瑞幸咖啡控股股东,持有公司超过50%投票权。

这个公告意味着,为期一年多的原管理层股权归属问题画上终止符。与债务事项一同终结的,还有以陆为首的原造假团队回归翻盘的猜测。市场对瑞幸管理层的变动焦虑也随之消散。

对瑞幸重回纳斯达克主板市场,外界早有猜测。2022年1月下旬就有这类传闻,虽然被瑞幸方面否认,但也反映出投资者对新瑞幸的期待。理论上讲,瑞幸已完全具备重回主板的条件。随着关键“雷点”一一被拆除,只是时间和程序问题。

资本的嗅觉很敏感。虽然瑞幸退到了粉单市场,但股价却火箭般节节攀升,从最低不到1美元到最高17.79美元,涨幅超17倍,截至今早收盘,瑞幸在粉单市场的报价为10.7美元。

上一篇:奈雪、喜茶大幅降价,多地门店爆单

瑞幸咖啡2021年自营门店收入61.93亿元,同比增长78.32%;联营门店收入13.06亿元,同比增长312.51%;其他收入4.67亿元,同比增长91.19%。

实体商业是城市经济发展的基石和命脉,但这些务实坚韧的品牌仍需要更实际的帮助,让他们能更好活下去,才是上海经济活力的根本。

赢商网账号登录

赢商网账号登录