来源 | 伯虎财经(bohuFN)

作者 | 陈平安

继去年 “三道红线”和“两道红线”政策的落地、房地产行业进入深度调整期后, 2022 年这种态势仍在延续。 在今年 1 月的全国住房和城乡建设工作会议上,加强房地产市场调控被放到了今年八项工作内容中第一的位置,“房住不炒”仍然是主基调。

受限于融资困局,许多房企相继陷入流动性困境,面对到期的债券纷纷选择展期,一定程度上挫伤了行业信心。

不过当潮水褪去、行业寒冬到来之时,仍有许多优质房企,例如碧桂园、龙湖等,积极偿债,重振信心,在逆境中向资本和市场展现了良好的信用形象。

01

房企打响“信用保卫战”

对于房企们而言,主动回购即将到期的债券,既有利于进一步优化企业自身的债务结构,还相当于向外释放自身财务状况良好的信号,有助于提振市场信心。

也因此,包括碧桂园、龙湖、旭辉控股等在内的企业纷纷选择通过回购债券来打响这场“信用保卫战”。

1月7日,龙湖企拓宣布耗资16亿元回售160万手债券;

7月8日,旭辉控股集团已回购本金总额为500万美元的票据,约占发行票据本金总额的1.67%;

早在6月23日,碧桂园也发布公告称,提前回购7月到期的美元票据,总额约4.11亿美元。待该笔债券偿付完成后,公司年内到期的美元债悉数偿还完毕。值得一提的是,此前碧桂园已累计购回优先票据本金总额5570万美元。

图:碧桂园现金提前回购4.11亿美元年内票据公告

碧桂园还表示,不排除未来结合二级市场情况及公司自身情况,进行其他主动债务管理,包括要约回购或二级市场回购等。

据伯虎财经了解,用自有资金赎回到期美债,对于多数房企而言并不轻松。类似碧桂园这样数亿美元规模的赎回,更多的底气来源于多年来稳健的经营策略。

仔细梳理碧桂园过去几年的财务资金状况,不难发现其对于经营安全和财务安全的重视。

一方面,从2019年起,碧桂园将销售回款作为重点考核项目,这些年碧桂园的权益销售回款率一直在90%或以上。高回款率使得这些年碧桂园一直保持着良好的资金面,即便2021年全行业都遭遇了流行性危机,碧桂园依然实现了5230.6亿元的总营收,手握1813亿元现金。

另一方面,碧桂园开始主动降杠杆,提升财务稳健性,截至2021年12月31日,碧桂园总借贷余额下降至3179亿元,外界最为关注的净负债率相比较2020年则下降了10.2个百分点,来到了45.4%,现金短债比和长期短债则分别为2.29和3.02。这样的数字不仅低于“三道红线”的硬性要求,在整个行业内也处于前列。

资本总是敏锐的,今年6月,汇丰将碧桂园评级升至“买入”,表示“碧桂园是目前在偿还到期债务方面仍有良好记录的民营房企之一。”

不只是汇丰,包括广发证券、申万宏源等在内的29家境内外券商机构都对碧桂园给予了“买入”评级。

同时穆迪也肯定了碧桂园良好的的财务状况,“碧桂园主动缩降业务规模、良好的流动性,能推动未来6-12个月债务的下降,部分缓和了对财务灵活性降低的担忧。”并且,对碧桂园强大的品牌及规模可观的土地储备进行了认可。

在行业整体艰难的情况下,“买入”意味着资本对于碧桂园的肯定,也代表着即便行业下行,资本对那些拥有良好的经营状况和稳健的财务结构的企业仍保有信心。

早前苏世民在和沈南鹏对话曾说,“对于40岁以上的人而言,个人声誉就代表着他们的能力。”而对于此刻的民营房企们来说,信用不只是能力,更是宝贵的财富。

02

信用保护工具加持,民营房企融资破冰

过去几个月,由于许多房企深陷流动性危机,债务展期频频,民营房企们的融资环境逐渐萎缩。据统计,在4月成功发债的企业中,国企央企占比大半,民营房企寥寥。

不过就在最近,民营房企融资迎来了转机。

5月11日,中国证监会在官方网站发布通知,开展民营企业债券融资专项支持计划。5天后,碧桂园和龙湖、美的置业一同作为民营房企被监管机构选定为示范房企,试水发行人民币债券。

图:碧桂园发行国内债券公告

随后,碧桂园宣布将发行不超过5亿元的公司债,发行期限为1+1+1年,利率区间为4.5%-5.0%; 龙湖同样预备发行5亿元公司债,期限为3+3年,利率区间为3.0%-4.0%。

与以往不同,这次债券发行采用“债券发行+信用保护工具”的模式。

新模式的好处在于,房企发债不再仅仅依靠自身的信用,还有第三方金融机构为其背书。

前文我们提到,民营房企融资困难的根本问题在于自身的信用缺失,投资人不信任他们的还款能力。

而根据“债券发行+信用保护工具”的模式规定,提供信用保护的卖方按约定向买方承担债务的部分或全部偿付责任。换句话说就是如果房企没办法及时偿付债务,也有第三方金融机构负责出钱补上。

这将很大程度上打消投资者对风险的顾虑,从而降低民营房企的融资成本,也代表着监管层面对民营房企融资的支持和鼓励,有助于进一步提振市场信心。

同时我们还应看到,这次的三个民营房企尽管规模不同,但都有着自身基本面比较好、安全边际较高、经营韧性较好的特点。

以碧桂园为例。除了上文提到的财务稳健、债务规模不断改善等情况外。

去年11月,碧桂园成为少数拿到境内债发行“入场券”的民营房企,自去年12月以来,碧桂园已成功发行多笔覆盖不同场所、不同产品的直接融资,包括39亿港元的可转债、规模15亿元的2022年民营房企首单ABS以及10亿元公司债,还与招商银行、农业银行签订并购融资合作协议,总计350亿元。

这也向外界传递了此次政策倾斜的类型,即优质房企,无论规模大小,都将优先获得政策帮助。

在充满不确定的当下,成功寻找到确定,包括碧桂园在内的三家民企此次借助信用保护工具成功发债,在为其他企业做好了示范作用、提供融资新思路的同时,无疑也对进一步稳定市场信心,修复民营房企正常融资渠道起到了一定作用。

03

信心比金子还重要

根据克而瑞数据近日发布的6月房企销售数据显示,2022年6月,TOP100房企实现销售操盘金额7329.7亿元。

表现在具体企业,这一数字同样喜人。根据7月3日碧桂园发布上半年权益销售额显示,6月实现权益合同销售金额约345.2亿元,环比增长20.21%;实现权益合同销售面积约421万平方米,环比增加17.88%。

市场的回暖离不开利好政策的出台。

今年4月召开的中央政治局会议上提出,“支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,优化商品房预售资金监管,促进房地产市场平稳健康发展”。

随后在坚持“房住不炒”的大前提下,“松绑”政策频频出台。

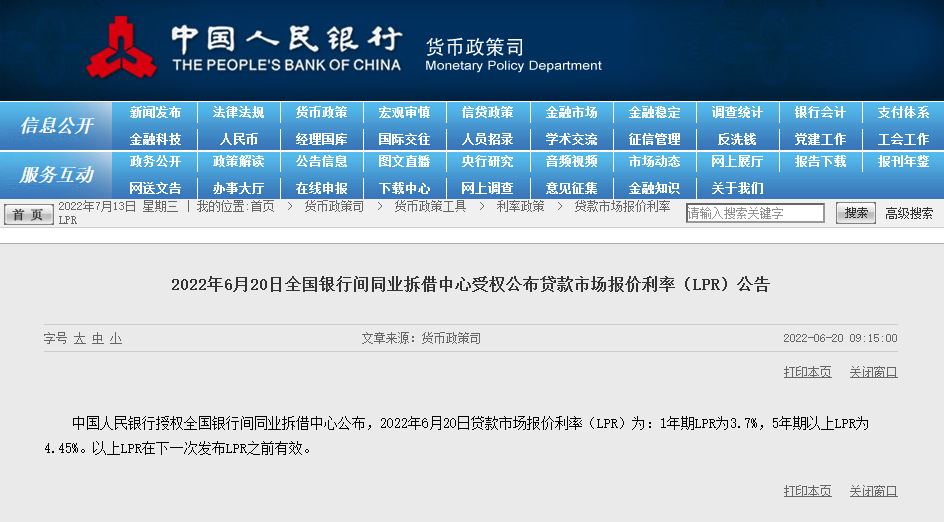

宏观上,央行宣布调低贷款市场报价利率(LPR):5年期以上LPR为4.45%,相比较上次下降0.15%,部分地区首套房贷利率最低可达4.25%,这也是5年期以上LPR的首次调整。

图:中国人民银行LPR调整公告

具体到包括北京、上海在内的150多个城市,政策则表现为各环节的优化。 例如放松限购/限售等内容,满足不同人群的购房需求; 加大住房补贴力度、公积金贷款松绑、免契税等,降低居民资金压力; 在交房环节,各地简化办证流程,碧桂园的多个项目就曾兑现交房即交证流程。

而据贝壳研究院称,今年6月份以来地方政策支持力度不断加强,房企端融资支持、风险纾困等政策也在进一步落地,继续利好市场销售和投资。

从过往经验来看,房地产上下游产业链较长,政策效应传导到市场端需一段缓释时间。而随着利好政策的出台,需求的回暖,房地产未来发展将趋于平稳,有望实现小幅增长。

这也和万科郁亮的发言不谋而合。在2018年曾喊出“活下去”的万科郁亮最近也表达了对房地产行业的看多,他认为从短期来看市场已经触底,并不是触底反弹,而是一个缓慢温和的恢复过程。

只不过在这种缓慢的恢复过程中,政策调控仍在继续,不确定性仍然是全行业都需要面对和解决的问题。碧桂园保持着灵活的债务管理和行稳致远的经营模式,拥有更强的生命力去穿越行业周期,持续稳定企业基本面。相信在不久的未来,行业回暖之际,碧桂园也会在行业中持续脱颖而出。

上一篇:海底捞分拆上市,张勇自救出险招!

下一篇:门店合伙与特许加盟,你会选谁?

6-7月,200家核心房企境内外债务到期规模1755亿元,约占下半年到期量的61%。其中民营房企近两月整体到期债务1178亿元,占总规模的67%。

3月18日,卓越商管成功发行1亿美元优先票据,债券期限3年,利率低至2.91%。借此,卓越集团成为2022年首家实现美元债融资的民营房企。

2022年来,国央企对民营房企项目的收并购接近10起,总交易金额超80亿元。多家房企先后试水发行并购相关票据,并发布相应的并购贷融资计划。

截至目前,银行提供并购贷款融资额度870亿元,发行并购主题债250亿元;同时,房企也在积极发行并购债,融资139.9亿元,总计超1200亿元。

2月25日,华润置地、华润信托等就成立新基金订立新合作协议。新基金将动用其资金认购基金的A类LP股份,为目标项目的持续发展提供资金。

前三格局改写,绿地夺得榜首;华润置地以324.01亿元的归母净利润成为该年度最能赚钱的房企;陷入债务困境的华夏幸福位列亏损榜第4位。

从对自营主力店品牌、运营期项目的迭代升级,到深耕广佛、强化区域协同效应的扩张策略,金铂商业不断拓宽自身的能力边界,夯实成长韧性。

赢商网账号登录

赢商网账号登录