作者丨申南风

全球化的背景下,随着本土人口红利的逐步消退,国内市场的利润增幅已接近一个瓶颈,海外市场的探索和布局已成为了诸多企业获得额外增量、应对停滞有效破局的一种方式。

TikTok早已成为企业出海标杆,华为、小米、OPPO等一众手机厂商的海外开拓,森马、富贵鸟、九阳、回力、红蜻蜓、冠生园、百雀羚、完美日记、花溪子、元气森林等诸多国内知名品牌的前赴后继。

曾经,出海只是企业的一道“可选项”;

如今,当品牌到一定体量之后,出海便成了企业的一道“必选题”。

据埃森哲数据显示,与以往出海先行大多为行业巨头和大型企业不同,近年中小企业占比逐年增强,已接近四成份额。

计划出海的企业中,中小企业则是占据65%的体量,表现出了强烈的出海意愿。

有鉴于2021年我国对东盟的进出口额首次突破5万亿元,超过了欧盟和美国成为我国最大的贸易伙伴,东南亚市场已经在不知不觉间成为了多数企业、品牌出海首选考虑目标市场。

从经济层面来看当前的出海市场环境,东南亚主要国家在疫情面前体现出了较强的韧性,经济发展稳步向上,据国际货币基金组织预测,未来的两年内,越南、菲律宾、印尼及马来西亚实际GDP增长率均超过全球、中国及美国水平。

疫情之下,“宅经济”在国内外盛行,线上需求猛增,仅2021年东南亚就新增 4000万互联网用户,网民规模达 4.4 亿人,网民网购渗透率高达80%。

互联网的普及带动了东南亚电商市场的高速增长,预计到2025年,东南亚电商市场规模将从2021年的1200亿美元增长至2340亿美元,印尼作为东南亚最大电商市场,届时市场规模将突破千亿。

同时作为首个将中日韩+澳新+东盟10国结合在一起的贸易协议,RCEP将加速东南亚出海环境整合,为成员国出口带来10%以上的增长。

不同于欧美市场的高度饱和状态,亦不同于国内的存量内卷竞争格局,东南亚是一个年轻的、充满活力的新兴增量市场。

目前,东南亚市场已经仅次于美国,成为国内企业首选的出海目标市场。

对于企业而言,高度相似的人文环境不同于欧美地区,品牌或产品更容易获得用户的认可。

种类齐全的产品,更能满足用户多元化、差异化的需求。

叠加品牌扶持计划、商家激励、流量倾斜以及精细化运营下的服务资源整合,平台扶持红利让很多企业、品牌跃跃欲试。

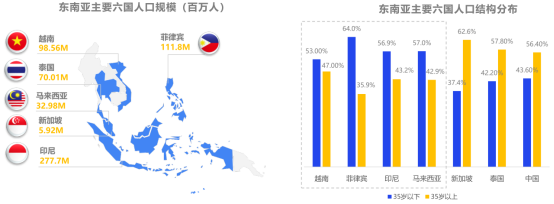

有别于国内生育率下降、老龄化日趋严重的现状,人口优势成为了东南亚经济持续增长的重要因素。

2022年初东南亚主要六国人口规模约6亿人,其中35岁以下人口占比超过50%,人口结构呈现年轻化趋势。

并且“先享后付”模式的兴起(可以理解为类似花呗),凭借较低的征信门槛(无需信用审查、无需办卡)让商家可以根据消费者不同的购买需求,提供多种灵活付款方案,避免用户一次性缴付资金的压力,深受东南亚Z世代消费者的青睐。

预计2025年东南亚“先享后付”支付规模将从2020的9.1亿美元上涨到88.3亿美元,迎来8.8倍的增长,届时由年轻用户主导的消费市场增长潜力可观。

不仅是数字金融这一方面的影响,数字化必然在电商中体现出更大的价值。

围绕出海企业供给端、运营端、交付端到履约端等关键环节,全链路数字化服务为跨境出海企业提供全生命周期的数字化解决方案,在帮助企业优化决策、降本增效方面实现积极作用,预计2030年东南亚地区数字经济规模将达到万亿美元。

中式餐饮连锁出海

中式餐饮出海早已不是什么新鲜事,改革开放初期全聚德、青岛啤酒就已率先走出国门,近年来海底捞、小肥羊、黄焖鸡米饭、喜茶、蜜雪冰城等知名餐饮品牌亦是纷纷在海外落地生根。

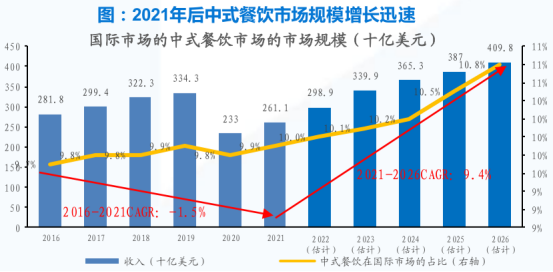

目前国际中式餐饮市场规模超2600亿美元,随着中国文化影响力的深入以及海外华人数量的增加,预计2026年将达到4000亿美元,年复合增长也将从2016-2019年的5.9%提升为9.4%。

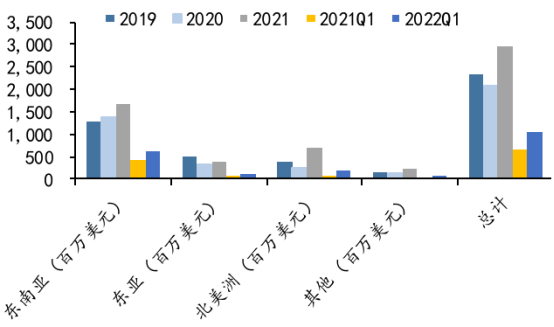

中式餐饮市场目前主要集中在北美以及东南亚地区,美国中式餐饮市场规模最大,为481亿美元,占中式餐饮市场整体规模的18.4%,以新加坡、泰国、马来西亚为首的东南亚国家因为人口组成方面原因,有着接近百亿美元的体量,潜力更大。

新加坡作为东南亚地区中经济最发达、政治经济环境最稳定、华人占比最大的国家,成为国内诸多餐饮连锁企业设立区域总部的首选。

企业营销策略上也会选择优先在新加坡打好模型,再复制到马来西亚、印尼等周边国家。

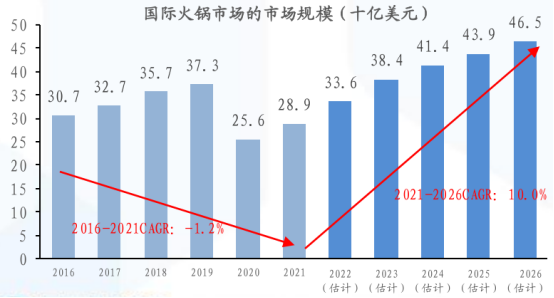

火锅作为中式餐饮在海外最受欢迎的餐饮类别之一,占据整个国际中式餐饮市场11%的份额,在北美和东南亚都有着大量的拥趸。

随着国际市场中更多国家选择放宽餐饮行业的管制,预计未来5年CAGR达10%,整体市场规模将达到465亿美元。

火锅品类中的翘楚海底捞早在2012年就把新加坡作为出海首站,进而辐射到美日英韩及其他周边地区。

海底捞延续标志性、高品质的产品和服务,四大招牌锅底、八大类别百余种食材让食客大呼过瘾,等候区配座、提供免费水果、零食茶饮也获得用户的一致肯定,部分餐厅甚至还在等候区提供美甲服务。

在彰显中国特色的同时,海底捞力求入乡随俗加快本土化。

不定期与第三方合作举办中国文化活动,并根据所在地的文化习惯对菜单进行调整,如在东南亚餐厅推出冬荫汤锅底、在日本推出味噌汤锅底、在北美加入当地特色蘸料调味料等方式获得用户的广泛好评。

同时在非高峰时段的利用上,采取用餐折扣、特殊菜品、优惠套餐等形式吸引用户选择非高峰时段用餐,并进一步加强了外卖和预包装食品的销售,有效地提升了翻台率、利用率,拓宽了用餐场景。

在供应链方面海底捞积极探索与本地供应商合作的机会,建立本地化的采购和供应链系统,进一步降低公司的采购成本。

海底捞在新加坡建立的中央厨房,用以支持公司的食品创新、安全和质量控制,以及运营效率。

目前海底捞在11个国家拥有103家餐厅,其中东南亚地区贡献了最多的营业收入。

同样备受欢迎的新茶饮,如喜茶、奈雪的茶、蜜雪冰城等行业佼佼者亦是选择了出海东南亚,而喜茶和奈雪的茶不约而同地选择了新加坡作为首站。

相似的人文有着相似的茶饮偏好,无需另行投入市场教育,而另一方面东南亚市场相当于十年前的内地,尚未出现本地头部连锁品牌,想象空间巨大。

但需注意的是,海外对餐饮行业相关监测更为严苛,如不得雇佣未持有工作证的外籍居民,且外籍员工人数不得超过一定比例,不得在商品销售或服务过程中做出误导、欺诈性的行为,同时对厨余垃圾、流出物及污水处置有着严格要求。

如果对当地法律法规了解不够细致,很容易因此遭受较大的损失。

如前几年因为店内食品未标注意大利语标签而被罚43.8万欧的某意大利中餐厅。

如在越南注册公司,需要51%的越南人持有股份,因为不熟悉相关规定而被越方甩卖公司卷款跑路的也并不罕见。

相较于其他品类,中式餐饮的出海更是背负了中华文化的输出,期待餐饮企业能更多地走出国门,把具有中国特色的食品和文化传播到更远的所在。

东南亚地区素有万岛之国之称,海陆交替,地理环境复杂,港口通常较小,货物吞吐能力有限,普遍缺乏高效的仓储系统。

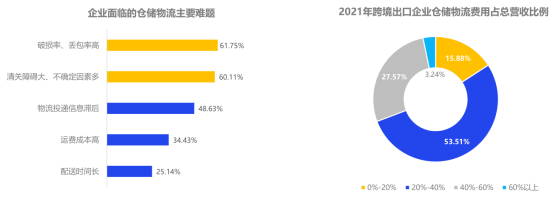

同时各国海关规定不一,信息多变且不透明的特点让最后一公里的交付成为物流最大的挑战和难点,疫情所导致的物流成本上涨,让物流仓储费用占据了大多数企业总营收的20%-40%以上。

不同行业在跨境物流模式的选择和面临痛点上又存在些许差异。

电器行业出海历史悠久,依托国内优势产品质优价廉,拥有着最为成熟的跨境供应链能力。

但不同目的地国家合规准入认证复杂,涉及知识产权,环保,辐射,带电安全性等因素,且部分海外仓服务商精细化服务能力不足,无法满足电器品牌企业在唯一码管理、批次管理、售后维修、2B2C 综合履约以及数据分析和可视化等方面的诉求。

企业可以设立专门团队做好前期合规调研,规避风险;在选择合作方时优先考虑数字化系统能力突出、具有专业管理水平和电器行业运营经验的服务商为佳,并在此基础上逐步建设供应链销售预测体系,提高销售预测准确度,灵活执行备货策略。

家具行业因为体积和质量较大,通常采用干线海运 + 海外仓的跨境物流模式。

尾程配送问题多、费用高成为首要难题,大件仓服务商水平不足容易造成收发货不及时、物流轨迹延迟、客服投诉处理慢等问题,同时较长的补货周期和各环节履约时效,容易产生备货不准确、现金流周转不顺的问题。

针对东南亚地形复杂,卡车数量少运力短缺的难题,建议企业与具备丰富本地履约经验、有较强本地物流服务商关系的中国物流企业抱团,共建大件物流。

同时选择拥有云基础设施和产品搭建能力、科技基因强、可在海外迅速部署和复制国内成功经验、具备专业客服团队的物流服务商。

在备货执行层面,家具企业也可考虑在国内设立中心仓 + 快船的方式,平衡国内和海外仓仓容,小批量多频次补货。若时效要求不敏感,还可通过海运拼箱直发,多种跨境模式相结合。

由于潮流风向变化快和消费者偏好多样化等原因,服装行业SKU数量庞大、更新频率快,企业时尚款通常采用跨境直发履约模式;经典款及受验证爆款,部分企业也会采用批量生产、备货到目的国的海外仓模式。

但成本可控且专业的退货仓服务商较少,无法提供拍照、质检等服务使得退货处理难、成本高,同时服装行业在运力方面容易依赖单一区域机场,如果该机场因为疫情或其他原因停航时会极大地影响企业供货的稳定性。

企业最好在成本可控的情况下,更多关注跨境直发的时效稳定性和速度。可按照路向寻找承诺确定性服务的专业跨境直发合作伙伴,并引入备选供应商,对于非深耕线路可以选择特定路向的优势物流服务商合作,无需自营航线。

在仓网结构环节,降低对单一起飞和转飞节点、单一集货仓储供应商或单一尾程派送商的依赖,做好突发事件备案,留足缓存空间。

退货方面企业可以考虑通过提高物流时效、为消费者提供可选的物流自提服务如驿站代收或自提柜自提等方式,提高物品到手速度、增加用户满意度、减少退货率。

并与专业退货仓服务商紧密合作,优先具备退货环节多工序分层处理能力的服务商,以利于服装企业在退货过程中定损定责后便于二次销售。

东南亚地区,凭借与国内相似的审美习惯、妆容偏好、关注功效等特点,成为新锐美妆品牌试水的热门标的。

美妆产品 SKU 数量庞大、更新频率快的特点,让新锐美妆品牌通常会选择跨境直发的模式,资深品牌则出于稳时效、及时补、退货的考量会选择备货在自营海外仓。

美妆产品作为亲肤产品,不同国家准入合规认证复杂,对跨境直发时效以及海外仓服务商效期管理能力也有着较高的要求。

企业可同广泛路向经验足、可提供合规调研增值服务的物流服务商合作,共同建设合规体系。

在跨境直发方面,企业应选择在时效稳定性、特货运输经验和包装能力上具备优势的跨境直发服务商合作。

在效期管理方面,选择服务商应关注其 WMS 系统功能、数字化运营能力和管理人员行业运营经验等方面能力。

跨境物流供应链作为企业产品畅通四海的有力支撑,作为增加销售额、提升消费者体验和优化渠道效率的有效利器一直备受重视。

出海企业应更关注端到端的一体化价值,有效提升交付效率和用户满意度,持续强化数字化运营和供应链管理,拓宽国际物流通道,以便及时把握全球化的广阔前景和市场机会。

相似的人文、稳步向上的经济规模、较高的互联网普及率和电商渗透率、更年轻且更具消费能力的人群、相对欧美地区更低廉的用工成本,以及国内更成熟的先行营销体系让东南亚地区成为国内企业或品牌出海寻求第二增长曲线的首选之地。

得益于中国成熟的供应链,高性价比的中国制造在东南亚地区优势明显,同时出海后“国际化”的标签又可以从品牌溢价上进行反哺。

根据东南亚地区的发展趋势,未来的3-5年将会是国内企业、品牌出海的历史性机遇。

千年前,中国的丝绸、瓷器、茶叶等手工艺品随着丝绸之路远赴海外,成为贵族家中堪比黄金的奢侈品。

千年后,国货再次扬帆出海,把产品和文化传播到全世界。

在竞争激烈的国内环境下,“出海”或许成为中国品牌获取增量的“救命稻草”。然而,中国品牌的海外知名度普遍不高,海外年销售额仅千万。

“它经济”持续发酵下,南京购物中心积极抢抓机遇,从宠物业态打造、宠物特色店引入、宠物活动营销等入手,掘金千亿级市场……

重庆百货、大商股份、武商百货、广百股份、家家悦等重点零售龙头企业,均表示线上数字化已经成为线下场景外的重要销售渠道。

盘点新加坡淡滨尼天地、美国玫瑰碗广场、丹麦GAME Streetmekka Viborg、Gunyama水上娱乐中心等国内体育场馆改造案例,供行业借鉴。

通过每一次营销策划,彰显创意、传递温度,联动人、货、场共建零售商业市场的良性生态圈。

赢商网账号登录

赢商网账号登录