2017年那场世纪大交易中,融创从万达手里以总额631.7亿元接手13个万达文旅项目以及76个酒店项目。其中,万达以295.75亿元将十三个文旅项目的91%股权转让给融创,合肥融创茂(开业时间:2016-09-24、已签约198个品牌)是十三个之一。

12月21日,市场消息指,以合肥融创茂为底层资产的CMBS,借款人合肥万达城投资有限公司(融创方持91%)没能在本个债权本息支付日(2022年12月9日)按时足额偿还标的债权的本息。

合肥万达城在随后的3个工作日内也未有纠正,未能履行差额支付义务和增信安排等约定义务,已触发专项计划标的债权提前到期时间等专项计划文件约定的事件。

国通信托有限责任公司在2022年12月12日向融创集团发出《还款补足通知》,要求融创集团在还款补足支付日将差额款项约6322万元一次性划付至监管账户。截至目前仍未足额履行上述行为。

观点新媒体联系融创方面,截稿前未有相关回复。

据CNABS信息显示,这笔CMBS全称为华泰-南方-合肥融创茂资产支持专项计划,发行规模20亿元,于2020年12月30日为初始起算日,到期日为2032年12月27日。

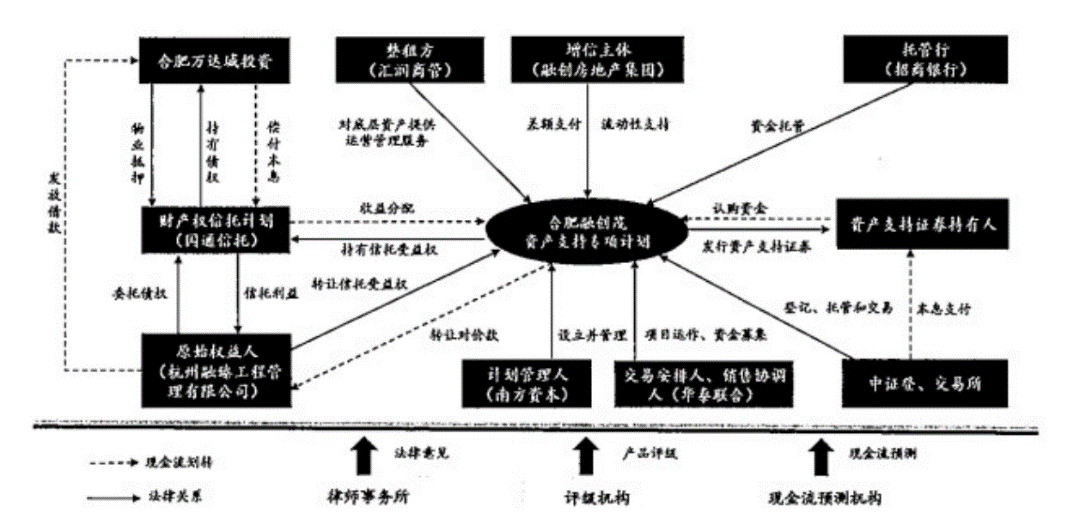

证券简称“融茂优A/融茂优B/融茂次级”,半年付息,最近一次付息日将为2022年12月27日。借款人为合肥万达城投资有限公司。该笔CMBS架构设计如图所示,国通信托需要向合肥万达城收取款项后分配给资产管理计划。

合肥融创茂CMBS发行架构 数据来源:同花顺

观点新媒体了解,融茂优A规模发行规模12亿元,利率6.3%,还本付息方式为存在提前兑付并支付对应部分利息,目前存量规模11.43亿元;融茂优B规模7亿元,利率6.7%,融茂次级规模1亿元,利率未知,均约定到期还本。

由于融茂优A的还本方式属于“过手”类型,即来自资产的现金流收入简单地“过手”给投资者以偿付证券的本息,这部分证券拥有最优先兑付资格,而正是合肥万达城并未能兑付本期应付本息,或许最终才导致触发相应条款。

市场消息称,目前国通信托暂未收到CMBS的还款差额款项约6322万元,只得发出“催款通知”。

合肥滨湖西区是新区,据了解,到商场最近的地铁站站名是“万达城”。当地关注商业综合体的人士认为,融创茂不如万达经营的时候在当地名声响,品牌档次和人气都有所下滑,可能疫情的原因,掉铺较多。

商场旁边还附带有一个游乐园,更名为“融创乐园”,2017年前后万达在营时,门票超200元一张,而今已不收门票,而是按照项目收费。

6322万元,对于一家净资产超1200亿元、现金余额约为692亿元的房企,听起来不多,但与项目投入和现有借贷比起来,现金余额杯水车薪。

长期负重行走,一根稻草也是压力,而融创才刚刚更多地卸下重担。

继董家渡项目、华融驰援百亿融资之后,日前,四大AMC之一的东方资产与融创中国就武汉桃花源项目达成融资合作。

武汉桃花源项目位于光谷核心区,为融创2017年收购当地两家项目公司获得,项目总建筑面积81万平方米,总货值约226亿元,目前还未开盘销售。根据合作协议,本次融资总规模33.11亿元,所注入资金将用于化解原有债务以及支持项目的整体开发建设。

合作模式则或许与董家渡项目相仿。当时知情人士向观点新媒体表示,董家渡项目的股权涉及为信托收益权方式,由华融联合银团、信托机构对项目进行大规模融资,融创还是操盘方,华融行使监管职能,并保留使用融创品牌,融创会在未来融资偿还后回购股权。

“退出时,AMC和银行的融资享有优先权,融创股权劣后并在融资全部偿还后回购股权。”

观点新媒体获悉,融创集团157亿元境内债务的重组还未有最终结果,包括“PR融创01”等在内的几只债券,12月9日,融创发布一份显示土储充沛的2021年年报,但持有人反应并不积极。持有人会议再度延期至12月23日。

此前发布的2021年报显示,融创中国到期未偿还的借贷金额约685.3亿元,导致借贷本金1518亿元可能被要求提前偿还。但账面现金余额仅为692亿元,其中还包括受限制现金约549亿元,现金及现金等价物仅约143亿元。账上不多的钱要还债、兑付ABS、交付项目,如何分配、如何化债、如何开源持续考验着融创。

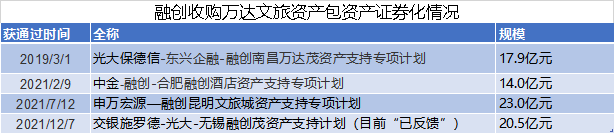

2017年收购而来的文旅资产,有多数已成功注册为ABS实现证券化,优化了资产负债表,提供了一些现金流,但对于当下的融创来说,半年的非大额偿付似乎也需要经过一番拉扯与平衡。

今年10月便有消息称,昆明文旅资产ABS债权本息总计金额约4663万元未偿付,消息表示,会计事务所彼时正对标的物业进行专项审计,以便发展后续展期方案。

数据来源:企业预警通、CNABS

补发2021年报后,接着在12月22日晚间,融创发布将于2023年2月7日举行股东周年大会的公告引人遐想。

公告一并提到,考虑并酌情通过决议案,包括以配发、发行或以其他方式处理公司股本中的额外股份或可换股证券,或可认购公司股份或可换股证券的购股权、认股权证或类似权利,并作出或授予可能须行使该等权力的建议。

第三支箭的激励下,荣盛、华夏等一众危机边缘或已出险房企对配股都跃跃欲试。尽管融创公告中提及的议案为港股公司年度常规配股授权,但授权后意味着董事会可以直接配股,而不用开股东会通过。

作为一项优质资产,成都远洋太古里相关股权的沽售将为远洋集团、远洋服务带来合计14.2亿元的净收益,以及约56亿元的净现金流入。

新世界中国深圳龙岗188工业区城市更新项目17日已经动工,西丽新围工业区项目及光明光侨食品厂项目,预计将于2023年进入全面开发阶段。

关键词:新世界发展新世界发展城市更新项目 2022年12月20日

赢商网账号登录

赢商网账号登录