在住宅开发业务结束高增长的时代,叠加房住不炒政策,不少房企迎来天花板,业务毛利率不断下滑,若仍延续过往高周转模式,可能会出现水土不服的情况。

针对大环境的变化,招商蛇口将持有型资产管理提到了战略层面。

而且招商蛇口同时拥有境内外两个上市REITs平台,在这一环节遥遥领先。当然,如果要通过REITs上市来实现持有型资产的滚动开发,就必须保证资产的收益质量,这也倒逼招商蛇口提高资产管理能力,以使资产达到置入REITs平台的条件。

为此,招商蛇口从2019年开始便进行一系列的资产管理改革举措,收购中航善达注入招商物业,更名为招商积余,并以招商积余旗下招商九方为主体,对招商蛇口的零售业态和写字楼等资产进行资产管理。

从运营数据看,相关资产被托管后出租率和租金收入水平均有所保持或提升,有力地对抗了疫情带来的冲击。

产业园方面,招商蛇口产品线丰富,能满足多方需求,且出租率稳定,供给量较大,总体来看比较优质。同时,产业园领域打通了REITs上市退出的渠道,建立了募投建管退整个资管链条,解决了资金回收慢,需要长期资金支撑的难题。

另外,招商蛇口的长租公寓业务在疫情之下抗风险能力较强,出租率保持稳定,特别是年坪效没有出现大量下滑,总体来看资产质量也比较优质。

目前国家政策对租赁住房领域的支持力度较大,特别是已经有两单租赁住房公募REITs上市,所以招商蛇口长租公寓业务的未来也充满想象空间。

构建融投建管退全链条

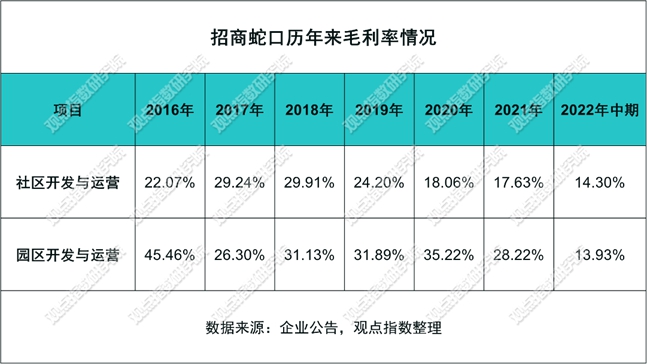

住宅开发的高增长时代已经过去,人口红利、城市化红利、经济高增长红利和房地产金融化红利逐渐消失,招商蛇口住宅业务的毛利率也出现下滑,从2018年29.91%下滑至2019年的24.2%,到2022年年中只有14.3%。

而房地产行业目前还存在合理的需求和一定的利润空间,像招商蛇口的园区开发与运营业务,毛利率仍然较高,只是近几年受疫情影响较大。

因此,招商蛇口需要继续探索新的发展模式,发展存量持有业务成为了重要的方向,而且还拥有极大的提升空间。

未来,招商蛇口需要不断加强持有型资产的运营管理能力。

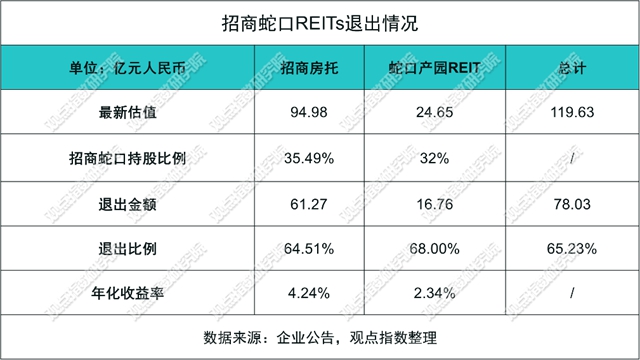

值得注意的是,融投建管退全链条当中,招商蛇口在“退”这一环节遥遥领先国内其他房企,同时拥有境内外两个上市REITs平台,分别承担产业园、购物中心和办公楼等资产的退出。

REITs平台较其他退出渠道来说更为稳定,这是ABS退出或者资产交易退出所不能比拟的。另外,境内REITs平台在收购境内资产时,交易效率比较高,但是目前无法收购购物中心和写字楼,香港上市的REITs平台刚好可以作为补充。

更为重要的是,将优质资产置入到上市REITs平台中,所获资金可以投入到更有潜力的项目中,继续培育再置入上市REITs平台中,以此进行滚动开发。

另外,这也倒逼招商蛇口提高资产管理能力,以使资产达到置入REITs平台的条件。

REITs如何支撑持有型资产?

据观点指数测算,招商蛇口通过REITs平台退出的总金额约78.03亿元,退出比例约65.23%,平均年化收益率约3.29%。

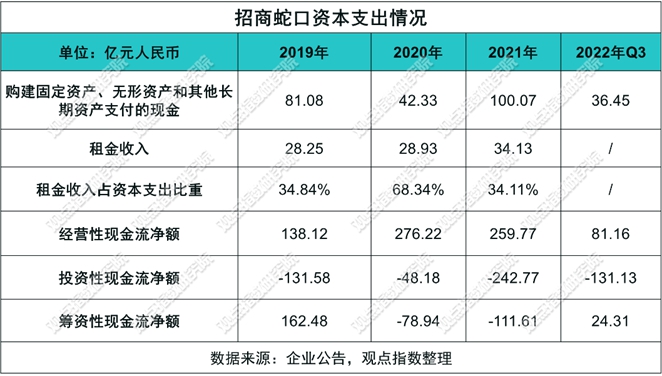

从资金来源的角度看,招商蛇口资本支出从2019年开始上涨,近三年租金收入规模尚无法覆盖资本支出。

所以招商蛇口整体的持有型资产从开发投入到改造升级,均需要其他业务输血,主要是通过内部担保银行贷款和关联方借款等。

在房地产融资仍未被大量限制的2019年,招商蛇口筹资性现金流净额仍为正数,且可单独支撑投资性现金流净额的支出。

从2020年开始,筹资性现金流净额为负数,投资性现金流净额靠经营性现金流净额支撑,而在2021年后者能够支撑前者的开支。

虽然2022年融资环境有所好转,但从前三季度数据来看,经营性现金流净额和筹资性现金流净额总额尚无法支撑投资性现金流净额的开支,这也使得招商蛇口还需要动用存量资金。

就REITs退出金额支撑资本性支出来说,2019年以来资本性支出总现金流出为259.93亿,而仅REITs退出金额就占30%。所以积极推动旗下资产进行REITs上市,能够很好地缓解资金来源不足的境况。

从融资角度看,2022年招商蛇口发行的CMBS平均利率为3.77%,发行的公募REITs分红成本略低于CMBS付息成本。同时,公募REITs可以使得资产出表,降低资产负债率的同时抬高ROE。

另外,已上市平台可以作为独立主体进行融资,用于资产收购或资本支出,而不必再依靠母公司的信用担保。

除此之外,已上市的REITs平台也有背靠央企带来的好处,如2022年12月20日招商房托完成贷款置换,境外循环贷款融资利息为3.55%,境内物业贷款融资利息为3.2%。在境外利率攀升的情况下,股东背景为招商房托的信用加分,有效降低了融资成本。

以退促管,零售和写字楼转好

从2015年开始,招商蛇口持有型资产规模开始逐年增长,至2019年呈现井喷趋势。但若想持续通过REITs进行退出,资产的质量也需跟上市场水平。

为了使持有型资产增值保值,同时让资产能满足REITs退出要求,招商蛇口开始了对持有型资产的资管布局。

2019年,招商蛇口收购中航善达,将招商物业注入其中,并更名为招商积余,以招商积余旗下公司招商九方为主体对招商蛇口商业地产项目进行资产管理。目前,招商九方受托管理招商蛇口下属企业持有的蛇口花园城、大连花园城、珠海招商花园城、招商局广场、成都大魔方等39个商业项目。

不仅是组织架构的变革,招商蛇口在人才方面也作出了有效调整。目前担任招商九方总经理的是凯德老将袁嘉骅,有着丰富的商业运营和管理经验。

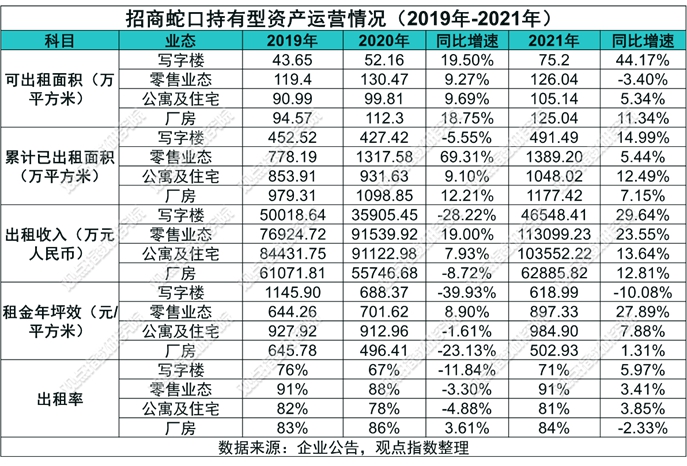

2020年,招商九方受托管理招商蛇口下属企业持有的蛇口花园城、大连花园城、珠海招商花园城、汇港二期等18家购物中心项目。就零售业态来说,2020年累计已出租面积增速远超其他业态,意味着租户流动性较高;但出租率只下滑了3.3%,意味着有大量的新签约面积。

观点指数认为,招商积余积累的商户资源起到了较大作用。另外,零售业态2020年租金年坪效也是所有业态中未出现下滑的,同比增长了8.9%。对应来看,租金收入同比增长了19%,而写字楼业态租金收入同比下滑了28.22%。

就写字楼来说,近两年规模有2位数的增幅,2020年可出租面积增速达19.5%,供给规模迅速增加。但是2020年写字楼租户需求不足,累计出租面积出现了下滑。供给扩张和需求下滑导致出租率下跌11.84%至67%,租金年坪效和出租收入也都出现了下滑。

2021年招商九方逐渐将招商蛇口的写字楼项目纳入资产管理中,可出租面积上涨44.17%。在供给量迅速增加的情况下,2021年出租率仍回升至71%,租金收入也有所回升。

总体来说,招商蛇口零售业态和写字楼项目在招商九方管理下经营情况不断转好。

产业园获REITs加持,长租公寓未来可期

产业园方面,涉及网谷、意库、智慧城、创库,分别针对科创公司、文创公司、智造企业和创业者,产品线丰富。

另外,招商蛇口产业园规模仍在持续扩张,2022年上半年厂房可出租面积为138.67万平方米,同比增长21.06%。丰富的产品线和不断扩张的供应量,吸引了大量租户,累计已出租面积持续增长,出租率保持在80%以上。

整体来说,招商蛇口拥有大量优质的产业园项目,而且产业园REITs成功上市,置入了位于深圳蛇口网谷的万融和万海大厦。目前,该产业园REITs亦已发起扩募,准备置入招商局智慧城项目。

虽然招商蛇口可以利用住宅开发所得资金和银行贷款对产业园业务进行反哺,但在住宅业务和房地产融资政策有变化的情况下,通过REITs渠道退出获得滚动开发资金,打通了募投建管退整个资管链条,解决了资金回收慢,需要长期资金支撑的难题。

与产业园业态类似的是,从2019年到2021年,招商蛇口长租公寓业态可出租规模持续增长,累计已出租面积也持续提高。

长租公寓租金收入在这三年持续正增长,具有较强的抗风险能力。产品线包含人才公寓、精品公寓以及服务式公寓,可满足多方需求。

先前长租公寓没有很好的退出渠道,主要还是以ABS产品为主,但ABS方面监管比较严,从该渠道退出的案例并不多,特别是2022年几乎处于停滞状态。

不过,自从2单保障性租赁住房REITs上市后,华润有巢也相继通过REITs上市,这是首单传统房企设立的保障性租赁住房REIT,为后面的房企提供了样本。

当前,从中央到地方政府对租赁住房领域都极为重视,所以该领域的REITs发展也较为迅速在政策大力支持下,招商蛇口长租公寓业务存在大量机会,若打通该渠道,将在办公楼、零售业态、产业园和长租公寓等业态,构建完全的融投建管退资管链条。

3月3日,招商蛇口以一份超160页的公告对问询函做出了回复。公告中,招商蛇口所收购资产的具体情况,也迎来一次大曝光。

11月10日,招商蛇口董事会同意提名张军立先生、刘昌松先生、罗立女士为公司第三届董事会非独立董事候选人。

每次盘点,总有新发现。赢商盘点,聚焦新项目/门店、企业业绩、行业大事件等,洞察商业零售行业基本面与新趋势。

“采用类REITs的方式进行资产证券化,或许是出于优化报表、更高的融资额、战略转型等因素的考虑。”

2月17日,步步高透露,公司正筹划将旗下商业综合体作为底层资产尝试在新加坡上市REITs,这两个项目为长沙梅溪新天地和湘潭步步高购物广场。

赢商网账号登录

赢商网账号登录