作者 | 拾贰

编辑 | 麻吉

来源|霞光社(ID:Globalinsights)

2月20日,美国平价彩妆品牌e.l.f.(伊芙美)宣布“暂退”中国市场,“将于2023年3月31日起暂别中国市场,天猫旗舰店将会在2023年3月15日下架全店商品。”

但是在这一纸通告后的20多天里,迎接e.l.f.不是伤心告别与遗憾落幕,而是充斥在社交平台上打折甩卖的一地鸡毛。

高呼着“时代眼泪”,冲到各大购物平台薅羊毛的消费者们,没有捡到他们想象中的“大便宜”。

4折的e.l.f.妆前补水棒在美国官网、淘宝等国内购物平台不见踪影;赠品一加入购物车就直接自动取消;买了两块粉色腮红,收到却是一个淡黄色、一个深橘色;3月到货的四色眼影5月到期;同样的货抖音卖9.9元,到了淘宝却卖18元。

折扣随意、快递混乱、瑕疵商品、中途换货……成为了e.l.f.暂别中国市场时的不体面告别。

曾经高光亮相,而今却黯然离场。

这不是e.l.f.一家的遭遇。今年2月初,美国美妆品牌Revlon露华浓对外宣布,天猫官方旗舰店将于3月15日终止经营。另一些曾被80后、90后追捧的韩妆品牌,如伊蒂之屋、梦妆等,也早已偃旗息鼓,消失在了消费者视野。

这背后,是中国化妆品市场悄然掀起的市场瓜分大战。

“清仓”大甩卖难挽败局

“吃相太难看。”

这是一些消费者在e.l.f.大甩卖中最直观的感受。

24岁的露露在e.l.f.甩卖活动中购买了一款腮红,可是收到货却发现腮红的颜色和自己买的完全不符,甚至还有使用过的痕迹。她联系客服后,对方却表示产品不支持退换,只愿意补偿她3元。“客服一直咬定寄给我的是新货,直到我发了照片过去。”经历了这些“糟心事”,露露果断发朋友圈告诉大家e.l.f.的羊毛要慎薅。

有类似不愉快经历的还有韩海。她在满心欢喜地收到清仓买的便携眼影盘后,却发现距离过期仅有两个月。“说是清仓甩卖,却连到期日都没写,这种活动谁参与谁就是大冤种。”另一名消费者则告诉霞光社,自己买了三件商品,结果却寄错了两个。“客服和我说是因为促销力度大一下子被抢光了。”万般无奈下她只能退货。

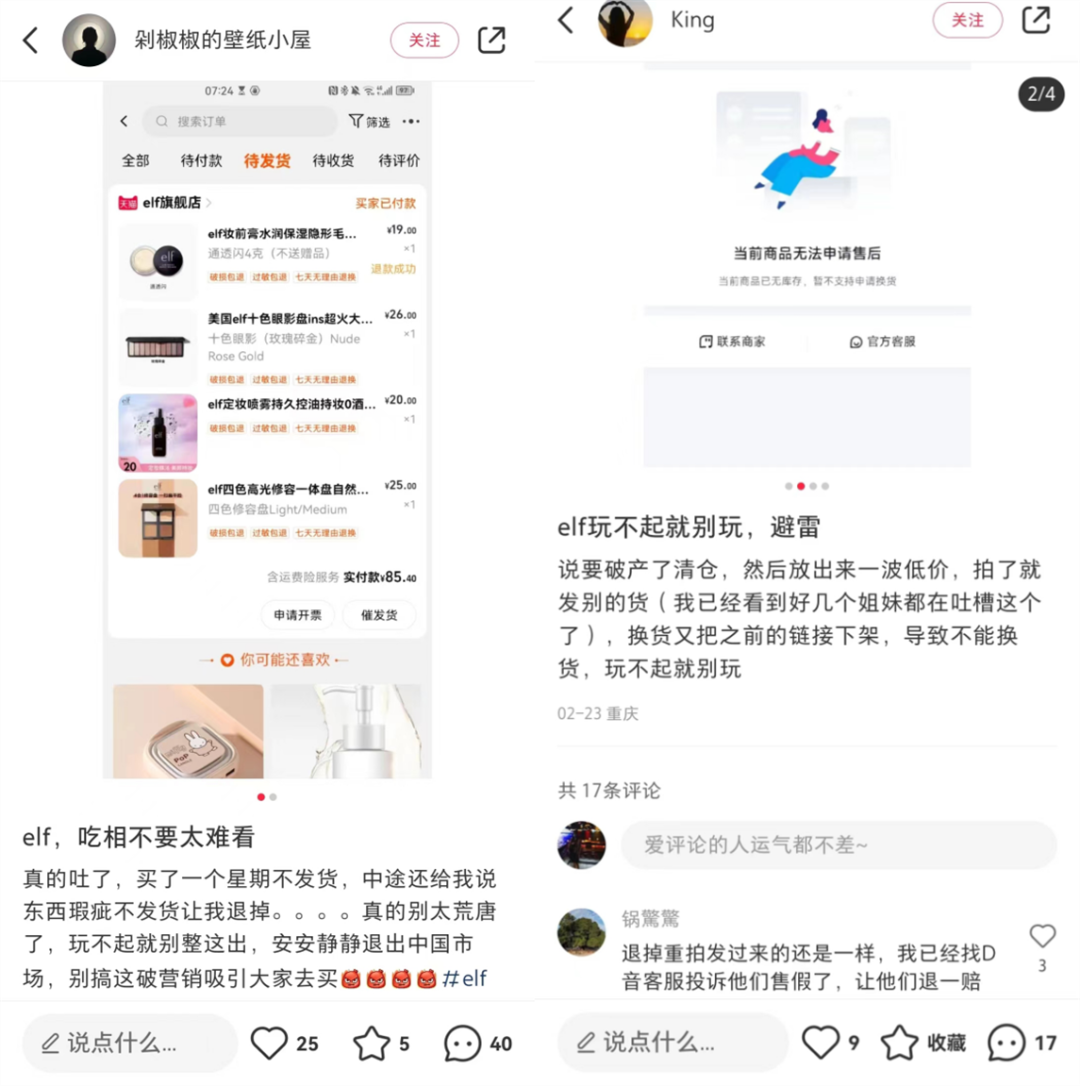

消费者在小红书上的吐槽

截至2月27日,e.l.f.品牌天猫旗舰店中有八款产品月购买人数仅在数百人,而销量最高的“十色眼影盘”和“烘焙高光盘”,月销量也未过万,分别为8000+和5000+。而在品牌抖音旗舰店上架的15款产品中,仅有8款产品销量过千,其中标价18元的“4色美妆眼影盘”,销量近4000+件。

e.l.f.曾被称为“美国最具代表性的平价彩妆品牌之一”,全球业绩亮眼。2022年全年,e.l.f.公司净销售额约34.1亿元人民币,同比2021年全年增长28.9%,净利润约为3.22亿元人民币,同比大增132%。净利润与净销售额双增长的e.l.f.日子过得并不差。据公司董事长兼首席执行官Tarang Amin表示,“这已是ELF公司连续16个季度实现净销售额增长。”

2018年,e.l.f.进入中国市场,随后又把战场扩展到天猫和抖音旗舰店。如今,e.l.f.在天猫和抖音上分别拥有约48万名粉丝和4.8万名粉丝。

但这一“平价化妆品中的战斗机”,在中国的日子却并不好过,最终惨淡收场。背后的原因,从一些消费者对霞光社的反馈中可以看出端倪。

“很早之前买过修容,感觉不是很好用,还不如国货。”

“因为不好用。e.l.f.本来就是开架品牌,美国一两刀的眼影腮红,完全不好用。”

“资源就这么多,物竞天择,适者生存!放到商业领域也是通用的。”

“一两刀的眼影腮红根本不适合中国市场,肤色不一样怎么能够同样适应呢?”消费者韩海对霞光社说,“橘朵的双色腮红44元,蓝色提亮面部、粉色提气色,最适合我这种新手了。”

本土品牌的崛起,更适合中国市场的美妆产品的出现,让e.l.f.无力挽回败局。

“暂别”容易,返场难

在e.l.f.宣布暂别中国的前一周,露华浓也宣布了退出中国市场,不过影响露华浓这一决策的更大原因是自身债务危机。

2022年6月,挣扎了2年的露华浓,最终向美国纽约南区破产法院申请破产保护,同年10月被强制退市。根据露华浓2022财年一季度财报数据,截至2022年3月底,露华浓的长期债务为33.1亿美元(约合人民币222.7亿元),加上短期借款等,累计负债300亿元。

露露到现在还记得发生在2020年双十一的“拯救露华浓”事件。“当时我们看报道说露华浓正在请求破产,产品在各大平台打折销售,真的是‘便宜大碗’,有很多‘神仙单品’。比如当年的爆款‘剧本杀眼影’,作为剧本杀爱好者的我一口气下单了6个,自己用之外还给其他姐妹也买了。”

2020年双十一消费者“拯救露华浓”。图源:B站

当时直播间的口红,还有“破产口红”之称。数据显示,2020年双十一当天,罗永浩直播间一晚就卖出了20000支露华浓口红,第二天露华浓的盘中股价飙升63%,收涨22.53%,破产疑云烟消云散。

类似事件也曾在2022年6月时上演,露华浓因而被不少消费者调侃“每逢国内大促便破产”,还有市场评论观点用“破产营销”来形容露华浓的举动。

由此来看,露华浓2020年时就失去了对中国市场的敏锐洞察力。长期处在“破产疑云”与“野性消费”迷雾中的露华浓,终于在今年走到了“拟于2023年03月15日自主终止经营”的地步。

2020年时,露华浓全球品牌总裁还曾在接受媒体采访时说:“中国有望成为继美国之后的第二大市场”,在不切实际的“自我感动”中,露华浓最终失去了中国市场。

据媒体统计,2022年,有超过20个海外品牌调整在中国的渠道布局,其中不乏雅诗兰黛、欧莱雅、LVMH、资生堂等国际巨头旗下品牌。在雅诗兰黛、宝洁、欧舒丹、爱茉莉太平洋等外资化妆品巨头的2022年“成绩单”上,中国市场业绩均有不同程度的下滑。

其中,欧莱雅集团在年报中表示,中国市场所在的北亚区是集团的全球第一大市场,但同时也是增速最慢的区域。

与在华外资彩妆品牌衰落相对应的,是国产彩妆品牌的崛起。从数据来看,2019年成为中国彩妆市场的一个分水岭:这一年,梦妆、悦诗风吟、蜜丝佛陀等掉出了市场份额Top 10,而完美日记等国产新品牌开始崭露头角。

自2015年至2020年常年占据中国彩妆品类榜一的美宝莲,也已在国产品牌的围攻中走下神坛。Euromonnitor数据显示,2021年的中国彩妆市场,花西子、完美日记的市占率分别位列第一、二名,达到6.4%和6.1%。同时在2021年走入大众视野的还有彩棠、珂拉琪、橘朵等国内品牌。

美妆博主丹丹对霞光社说,对比外资化妆品和国产化妆品,一直是她们通过视频向粉丝“种草”的重点内容。“这两年我们已经不喜欢单纯对比国外与国内化妆品牌,而是会把一些国产化妆品牌单独拎出来。”她告诉霞光社,“因为从后台数据来看,还是国产化妆品牌香!”

腾讯2019年5月份发布的《国货美妆洞察报告》显示,从市场份额来看,国妆品牌已占56%的市场份额;从消费者购买意愿来看,42%的消费者更愿意选择国货美妆品牌,九成消费者表示未来会再次购买国货美妆。

“但中国市场的变化速度是非常快的。无论是从产品到渠道,品牌需要展现出来足够的敏捷性和快速的适应能力去应对。”某高端护肤品牌中国负责人曾在接受媒体采访时表示。

在中国市场宣布“暂别”的外资化妆品牌,e.l.f.与露华浓不是第一个也不是最后一个。毕竟中国市场是瞬息万变的,中国市场的消费者喜好也是瞬息万变的。

外资大撤退与国货杀出去

“我也不知道珂拉琪这个品牌为什么就火了,2020年和2021年两年双十一,我和室友都参与了它的抢购。”瑞瑞最初知道珂拉琪这个品牌是通过社交媒体小红书。几乎一夜之间,所有博主都在推荐这个品牌,尤其是其唇泥产品。“我之前用的以口红和唇釉为主,没有试过唇泥,尝试买了一支后一下子被种草了,还安利给了我室友。”

小红书上珂拉琪唇泥的试色

霞光社在社交平台上搜索发现,珂拉琪最早走红于李佳琦直播间:“两只唇釉只要68元”,成了品牌当时的最大卖点。

李佳琦直播间的珂拉琪试色

同样靠直播间火起来的品牌还有花西子。2017年3月,花西子成立,而2019年其成交额就已达10亿,2020年时更突破30亿。以“东方彩妆,以花养妆”为定位的花西子,一跃成为中国彩妆领域的头部品牌,一路突围,甚至打入了日本和东南亚市场。

李佳琦代言花西子。图源:花西子官网

花西子的第一条海外热搜就发生在日本。

2019年底,一名日本网友在推特上发布花西子西湖系列的产品后,其话题热度迅速上升,登上日本推特热搜榜第7位。2021年3月,花西子正式入驻日本亚马逊,这也是其首次入驻海外电商平台。入驻亚马逊首日,花西子的经典产品——同心锁口红就快速售罄,并跻身日本亚马逊口红销售小时榜前三位置。此后,花西子和日剧《Animals》以及日本明星化妆师小田切宏的合作,进一步加深了该品牌在当地市场的认知度。

另一借互联网电商崛起的品牌完美日记,其主体公司逸仙电商的发展也不容小觑。

逸仙电商于2016年成立,通过自主孵化和兼并收购,目前拥有完美日记、小奥汀、完子心选、G a l é n i c(科兰黎)、D R . W U(达尔肤)、E V E L O M、P i n k B e a r(皮可熊)七大 彩妆品牌。

逸仙电商崛起路径。图源:GSI 增长策略研究院

与花西子走的出海路稍有不同,逸仙电商已经开始走并购和自研的多品牌策略了。目前在海外,逸仙电商已收购了Eve Lom/伊芙兰、Galénic/科兰黎等彩妆品牌。

2020年10月,逸仙电商并购与雅漾同一母公司的法国高端美容护肤品牌 Galénic/科兰黎,保留后者法式品牌基因和内涵的同时,也与其母公司 Pierre Fabre 合作研发生产产品。2021年3月,逸仙电商收购高端护肤品牌 Eve Lom。Eve Lom 品牌创立于1986年,以洁颜霜最为出名,被赞为“卸妆膏里的爱马仕”。

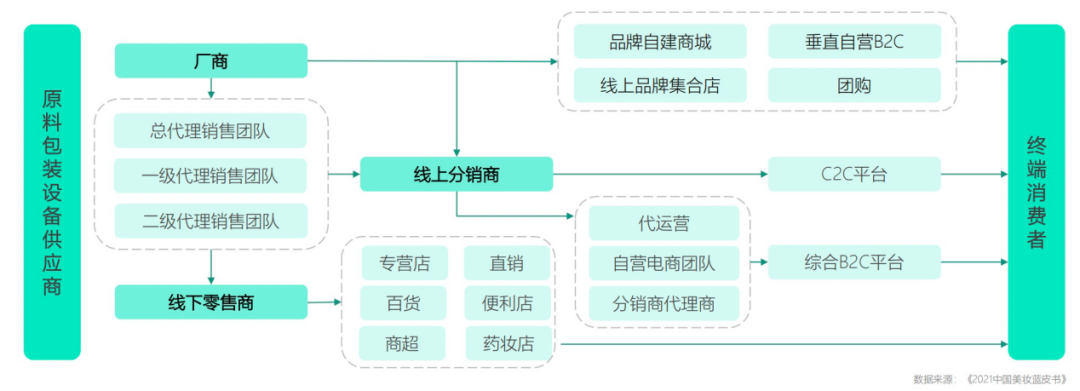

正在崛起的新国货化妆品牌也依然存在着不可忽视的问题。虽然行业产业链较为完善,但众多环节仍亟待完善和升级。

根据GSI 增长策略研究院报告,大多数国货中低端品牌和初创企业,将技术完全依赖于上游代工厂,研发投入几乎为零,因此在核心技术领域、尖端原料、尖端制备技术、植物萃取等与国际先进水平仍有着较大差距。而在生产设备和技术方面,国内中低端品牌在生产效率、自动化程度方面与国际或国内先进生产企业仍存在较大差距,国内多数生产企业在数字化、信息化及智能制造方面也仍处于概念阶段。

中国美妆行业产业链。图源:GSI 增长策略研究院

反观部分外资彩妆品牌,暂时的业绩下滑也并未影响其对中国市场的前景判断和投资布局。

2022年,资生堂销售额下滑,但在150周年庆典的中国发布会上,其公布了新一轮中国增长计划。资生堂中国CEO藤原宪太郎表示,未来资生堂将继续投资中国,并在中国打造其全球第二大研发中心,孵化包括医美、口服美容在内的本土创新业务;同时,还将不断推出新品牌,拓展美肤新市场。

爱茉莉太平洋中国总经理于剑也在接受媒体采访时表示,“我们并没有因为暂时的下滑产生悲观情绪,还会加大在中国的投入。2023年我们也计划引入新品牌到中国,希望借助中国巨大的市场潜力加速发展。”

在这场外资化妆品牌撤退与国产化妆品牌出海的浪潮中,谁输谁赢永远是个未知数。

在中国市场上,随着新消费人群心智的成熟,国货美妆强势崛起,外资品牌能否“杀”回来,还要看品牌底气和整体渠道布局的优化策略;而中国化妆品牌能否“杀”出去,也要看后续研发投入与品牌效益的可持续性,如何把国货品牌做成像欧莱雅一样的116年老品牌,这依然是国产化妆品的大命题。

*文中受访者为化名

参考资料:

[1]《露华浓已关闭国内官方旗舰店 数度“破产”成“狼来了”的故事》,经济观察报

[2]《化妆品巨头交卷2022年,持续加码中国市场》,21世纪报道

[3]《外资平价彩妆败走中国》,创业最前线

[4]《国货美妆为什么想把日本作为“出海”第一站?》,界面

[5]《进击的民族企业:出海去,把你们爱的大品牌都买回来了》,IT桔子

[6]《“口红效应”下美妆市场的新机遇》,GSI 增长策略研究院

或许如欧莱雅、资生堂一样大集团,可以凭借“家底”,在寒风阵阵的市场中熬一熬,而不少类似伊芙美一样的平价彩妆品牌,选择撤出中国。

据国家统计局,9月我国化妆品零售总额增速3.9%;7月,同比增速2.8%;8月为零。今年三季度成国内化妆品行业近十年遭遇的“最冷消费季”。

今年双11,国际品牌重新夺回彩妆阵地,国产彩妆品牌排位也在更迭——colorkey们不断崛起,正在打破完美日记、花西子的“双雄”局面。

毛戈平未来几年重心仍然放在拓展线下渠道的铺设及扩大,以期与更多优秀百货集团合作使新专柜得以进驻,并且在加强线上渠道的运营。

Aesop的目标是2025年销售额达10亿美元。快速拓展中国市场是其保持强劲增长的重要部分,接下来将开出更多门店、加强线上零售渠道。

法国护肤巨头欧莱雅已同意以25.3亿美元收购奢侈化妆品品牌Aesop(伊索)。Aesop是一家成立于澳大利亚的天然护肤品牌。

赢商网账号登录

赢商网账号登录