作者|Stone Jin

微信公众号|ipozaozhidao

据IPO早知道消息,「日日煮DayDayCook」于美东时间11月8日向美国证券交易委员会(SEC)递交红鲱鱼版招股书,并计划于11月中旬正式以“DDC”为股票代码在纽约证券交易所挂牌上市。

11月3日,中国证监会国际部已披露了关于DDC Enterprise Limited(日日煮控股有限公司) 境外发行上市备案通知书。

DayDayCook计划在本次IPO中发行425万股A类普通股,发行区间为每股9.5美元至11.5美元。以此发行区间上限计算,DayDayCook至多通过本次IPO募集4887.5万美元(未计“绿鞋机制”),招银国际、The Benchmark Company、Maxim Group、Freedom Capital Markets、国泰君安国际、艾德证券和老虎证券均参与本次发行。

2012年,DayDayCook在香港成立,彼时的定位仅仅是一个发布美食食谱和烹饪内容的在线平台,而后开始为品牌提供广告服务。2015年,DayDayCook进军内地,2017年开始布局内容电商,2019年着手打造自有方便食品品牌,即3R食品。

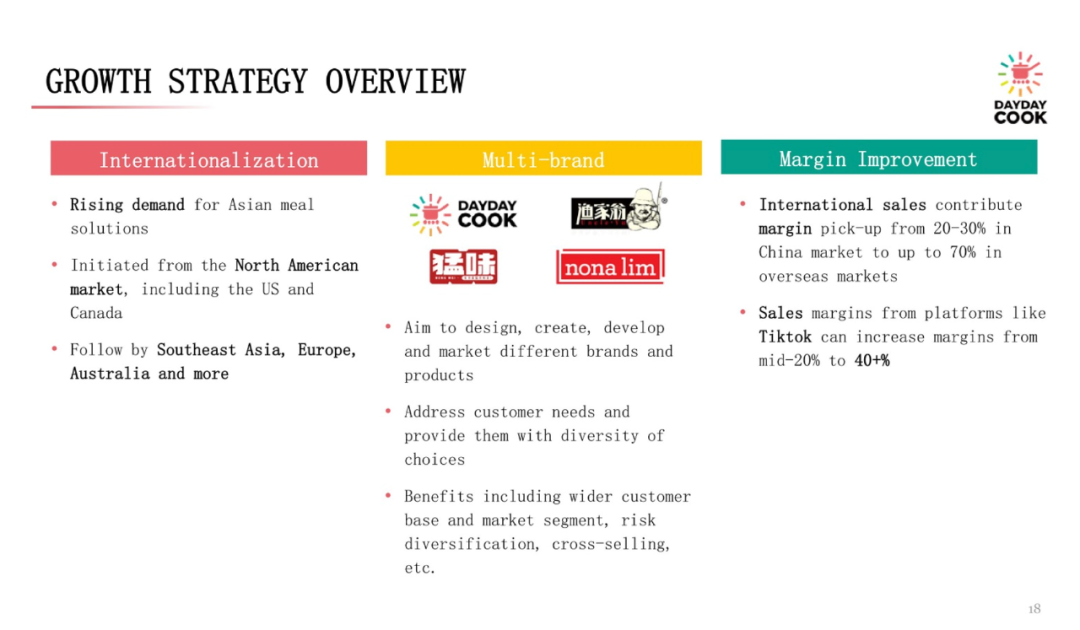

目前,DayDayCook在中国内地的三大品牌分别为「daydaycook」、「渔家翁」和「猛味」——「daydaycook」作为旗舰品牌,已累计开发超100种SKU;「渔家翁」主打扇贝和深海鱼等风味水产制品及即食类风味鱼糜零食;「猛味」则主打自热火锅、自热饭和快餐饭等自热及快餐食品。此外,DayDayCook在今年第三季度还收购了位于旧金山的亚洲食品品牌Nona Lim。

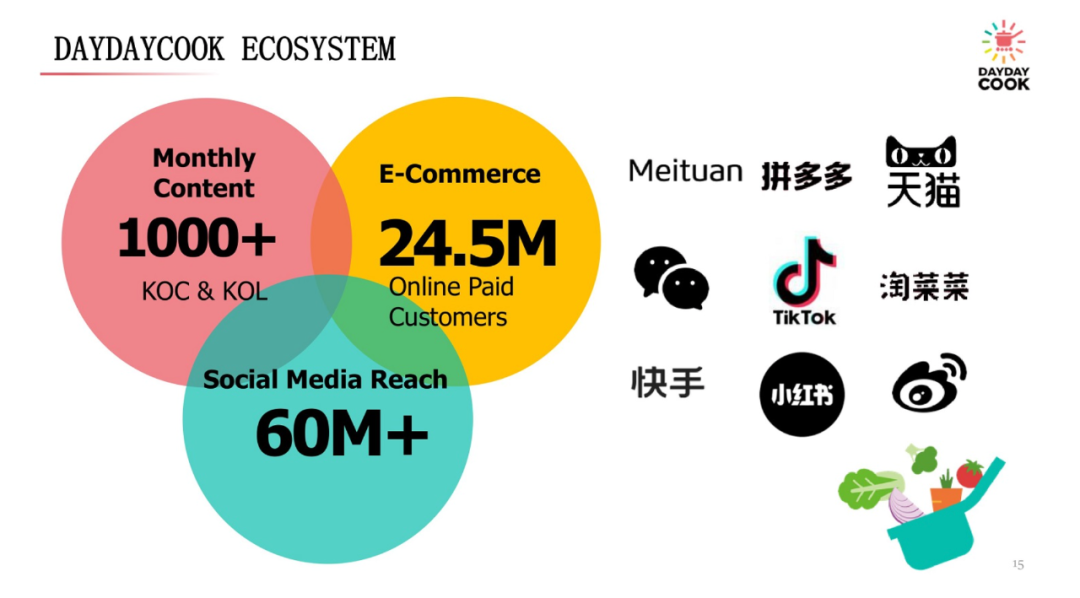

在渠道端,DayDayCook已覆盖了天猫、京东、拼多多、抖音(TikTok)、哔哩哔哩、微博、小红书、快手、美团等国内主流电商平台和内容平台,以及7-11、罗森、家乐福、盒马、Ole’、G-Super等线下渠道。

截至2023年6月30日,已有超过2450万消费者购买了DayDayCook的产品。其中,50%的顾客来自中国东部和南部地区、86%为女性消费者。

从渠道划分来看,线下渠道仍是DayDayCook当前最主要的收入来源——2022年约60.9%的收入来自线下销售,今年上半年约81.3%的收入来自线下销售。不过,DayDayCook预计,今年线上线下的销售占比将为1:1.

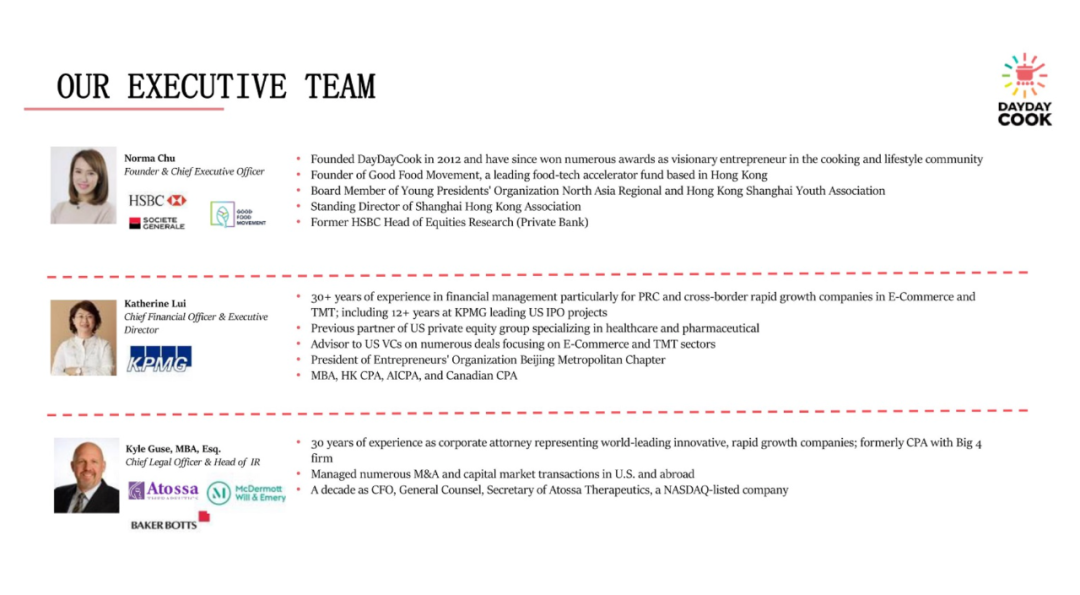

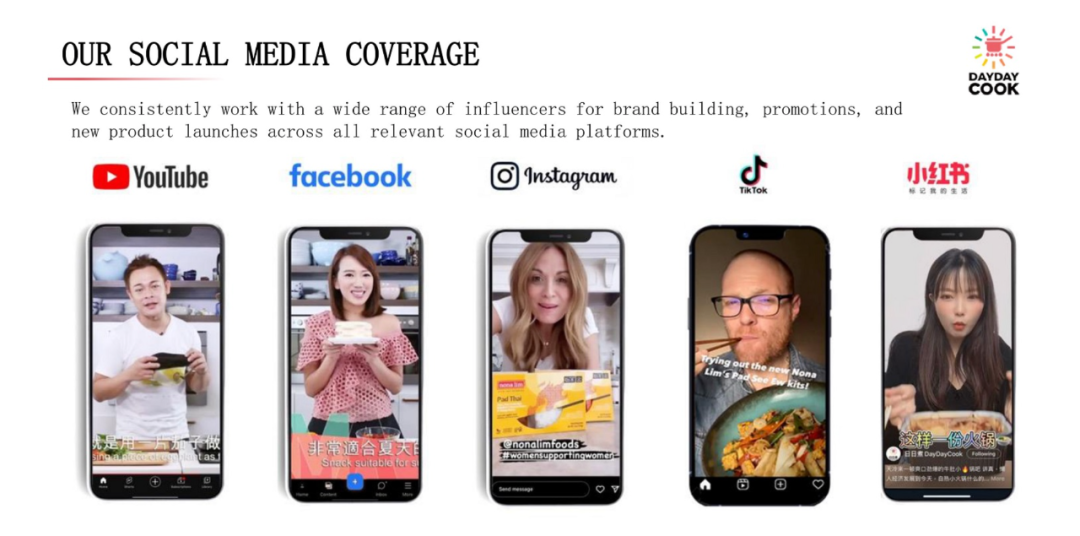

纵观DayDayCook的发展历程,一方面,每月平均1000多个KOC&KOL的内容输出以及五年半时间内(2018年至2023年6月)创作的约25万分钟内容为DayDayCook积累了足够的粉丝基础;另一方面,对“兼并收购”打法的坚决执行则是其后续能迅速起量的本质,更具体来讲也就是体现在国际化战略以及多品牌战略。

为了更好地拓展市场渠道和增加收入来源,DayDayCook在2022年就完成了4次收购,2023年至今则又完成了3笔收购,包括收购了4家拼多多网店的全部权益,以及前述收购「Nona Lim」,后者是在美国建立的分销网络主要向其客户销售亚洲的面条食品和各种汤料,包括Whole Foods Market、Target和Kroger等主要零售商。同时,在2022年7月,DayDayCook通过在Yamibuy.com上销售产品进入了美国市场。

对于未来,DayDayCook表示仍将继续坚定地执行并购战略,更倾向的标的画像为:清晰的品牌定位、简洁的产品组合、同比20%的销售增长、销售额大于1000万美元至2000万美元、毛利率和EBITDA增长超过30%。在完成收购后, DayDayCook能够以更低的成本进行研发创新、提高物流效率、协同销售渠道、交叉销售机会和提高营销能力。

DayDayCook希望,2023年营收的10%至15%来自中国以外,三年内30%的收入将来自中国以外,五年内50%的收入将来自中国以外。

财务数据方面。今年上半年,DayDayCook的营收为1.236亿元(约1700美元、且假设所有收购交易完成于今年1月1日),毛利率和EBITDA利润率分别为26%和4%。

IPO前,郑志刚旗下C资本持有DayDayCook 12.1%的A类普通股,为最大机构投资方;信智资本和合一资本亦持有超5%的A类普通股。

DayDayCook在招股书中表示,IPO募集所得资金净额的50%将用于业务扩张;25%用于收购合适标的;15%用于偿还贷款;10%用于现金储备。

未来库迪若不能较快建立起稳定的供应链,后续门店扩张将难以持续,产品质量及店铺成本等也会难以把控,并不利于长期发展。

赢商网账号登录

赢商网账号登录