作者 | 刘亮

编辑 | 趣解商业

1月2日,“新茶饮”企业蜜雪冰城(需求面积:20-50平方米)向港交所递交上市申请。

早在2022年9月,蜜雪冰城就曾申请A股上市,拟登陆深交所主板募集64.96亿元,最终未果;此次蜜雪冰城再冲IPO,行业却已生变。

如今,行业竞争已经进入发展窗口期,多家企业均开始冲击万店和下沉市场,行业格局愈发明晰。

目前来看,行业内除“新茶饮第一股”奈雪的茶已于2021年6月成功在港交所上市以外,茶百道也已经在2023年8月向港交所递交招股书;紧接着,甜啦啦也在9月份透露上市计划,宣称将于2025年实现港股上市;而古茗则是与蜜雪冰城于同一天递表港交所;此外,霸王茶姬、沪上阿姨等品牌也频频被传出冲击上市的消息。 “卷上市”成为了2024年新茶饮行业的一大看点。

蜜雪冰城选择在此时冲击港股IPO,胜算几何?“新茶饮第二股”最终会花落谁家?

01.

门店数量超3万家

“雪王”的供应链生意

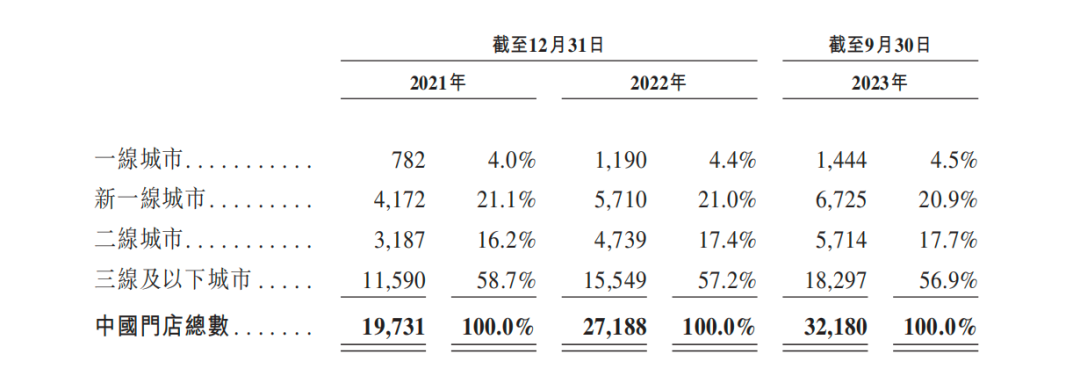

据招股书显示,截至2023年9月30日,蜜雪冰城全球门店已超36000家,其中国内门店超32000家。 在门店数量上,蜜雪冰城是国内现制饮品行业中唯一一个拥有3万家门店的企业,规模庞大。

对比来看,与蜜雪冰城在同一天递交招股书的古茗,门店数量在2023年底达到9001家;而在2023年递交招股书的茶百道截至2023年8月8日在全国共有7117家门店。根据灼识咨询的报告,按截至2023年9月30日的门店数计,蜜雪冰城在国内的门店数接近行业第二名至第五名之和。

图片来源:蜜雪冰城招股书截图

蜜雪冰城能够实现这一数据,与其加盟连锁模式密不可分; 截至2023年9月30日,蜜雪冰城超过99.8%的门店为加盟门店。

蜜雪冰城的加盟门槛与其他茶饮品牌相比较低,这也是其能吸引众多加盟商的原因之一。“趣解商业”对比多家茶饮品牌官网加盟信息来看,在不包含租金、装修费的情况下,茶百道加盟商需开一家新店需投入约为25万-28万元,古茗则需要22.6万-24.6万元左右,而蜜雪冰城则在15万元左右。而在装修及店面租金上,由于蜜雪冰城店面面积更小,且更多分布于三线及以下城市,对于选址要求也相对较低,所以在店面的投入上也就更低。

同时,蜜雪冰城迄今为止只有四个品类:冰淇淋与茶系列、奶茶&特饮、奶盖茶&原味茶以及真果茶系列,产品品类少、配方容易、制作也更简单,这也大大降低了门店工作人员的操作门槛和培训成本。

依托于庞大的门店体量及6-8元的产品均价,蜜雪冰城的产品销量也实现了行业内的一骑绝尘。

蜜雪冰城的招股书中显示,按出杯量计,蜜雪冰城的冰鲜柠檬水、新鲜冰淇淋和珍珠奶茶是中国现制饮品行业销量最高的三个单品。 其中, 蜜雪冰城的销冠“冰鲜柠檬水”售价4元,在2023年前9个月共卖出了9.13亿杯; 根据灼识咨询报告数据,中国每10杯鲜制柠檬水中有超过8杯来自蜜雪冰城。

据蜜雪冰城招股书披露,从出杯量数据来看,蜜雪冰城已经是中国第一、全球第二的现制饮品企业。

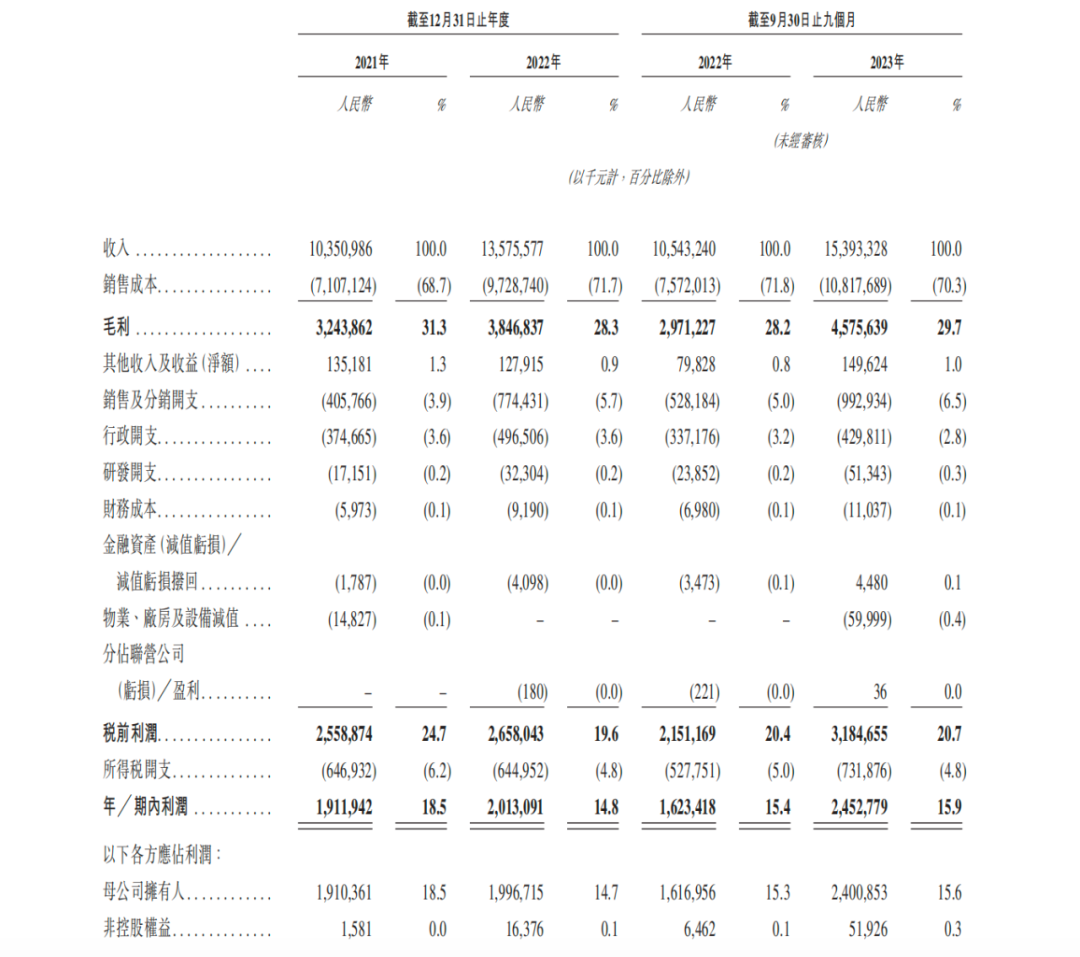

对比同样在冲刺港股的茶百道及古茗,蜜雪冰城的营收与净利润相较更高。 2021年,蜜雪冰城、古茗、茶百道分别实现营收103.51亿元、43.84亿元、36.44亿元;同期净利润分别为19.10亿元、7.70亿元(古茗为经调整利润)、7.79亿元;2022年,蜜雪冰城、古茗、茶百道分别实现营收135.76亿元、55.99亿元、42.32亿元,同期净利润分别为19.97亿元、7.88亿元(古茗为经调整利润)、9.65亿元。

图片来源:蜜雪冰城招股书截图

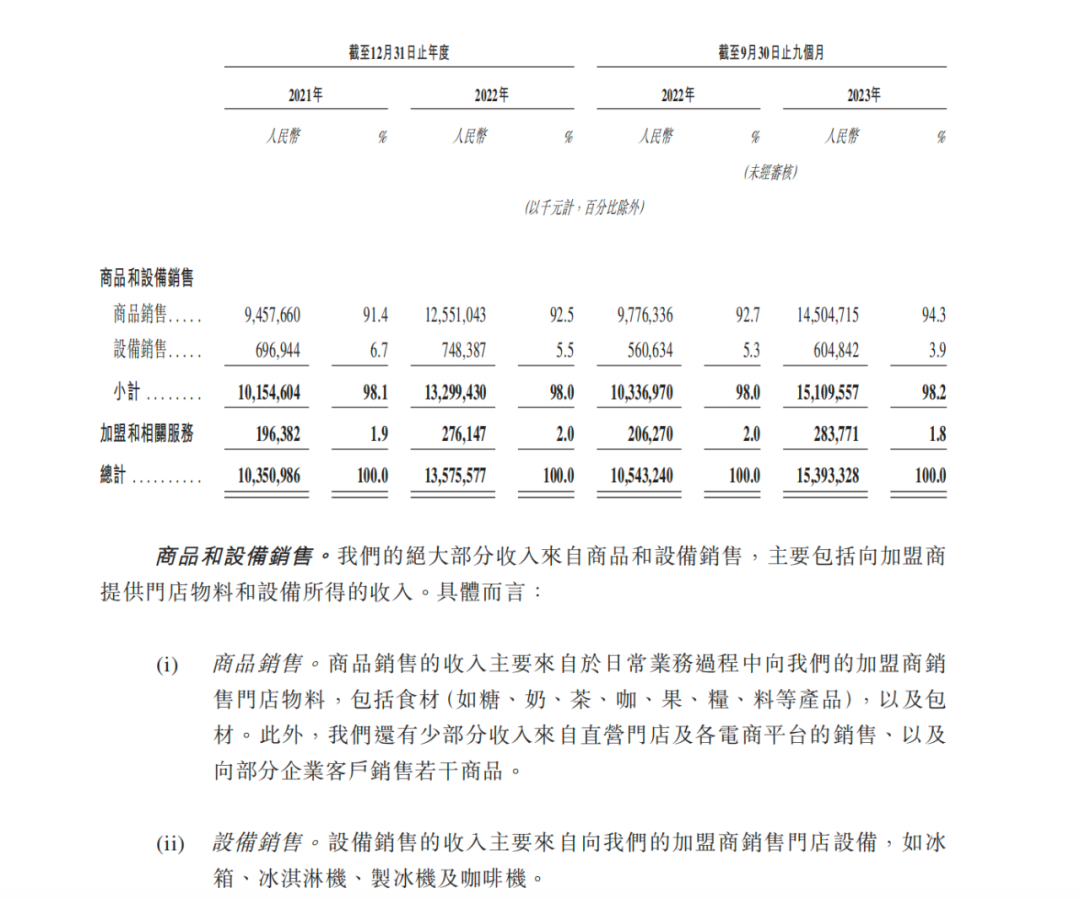

但是在事实上, 这三家茶饮企业的主要收入来源均为向加盟商销售门店物料及设备;不过,蜜雪冰城在这一方面相比来说做得更为极致 。

招股书显示,以2023年前9个月为例来看, 蜜雪冰城在加盟和相关服务收入方面不到3亿元,占总收入的比重不到2%;向加盟商销售的门店物料和设备销售收入占比在98%左右 ,高于古茗的80%与茶百道的95%。

图片来源:蜜雪冰城招股书截图

而能够支撑这个收入来源的,是蜜雪冰城的庞大且完善的供应链体系。

一方面,作为创立于上个世纪的茶饮企业,蜜雪冰城在自建供应链上行动早于同行 ,其中央工厂在2012年就已设立,物流体系更是从2014年就开始自建。

据招股书显示,蜜雪冰城的全球采购网络复盖六大洲35个国家,在河南、海南、广西、重庆、安徽拥有五大生产基地,并且配送网络复盖了中国约300个地级市、1,700个县城和3,100个乡镇。

另一方面,如前文所述,蜜雪冰城的产品品类非常简单 ,这使得蜜雪冰城产品需要的原料相比于鲜奶、鲜果等在供应链的生产和管理以及运输上都更加简单,使得蜜雪冰城更具有自建供应链的基因。

据“趣解商业”了解, 蜜雪冰城实现了销售给加盟商的饮品食材约60%为自产,其中核心饮品食材为100%自产。

图片来源:蜜雪冰城招股书截图

至此, 我们可以将蜜雪冰城看做一个超级工厂,主要产品为果浆、奶茶粉等标准化产品和门店设备设施 。通过较低的加盟门槛和强大的国民度,蜜雪冰城吸纳了大量的加盟商,通过他们开在全国大街小巷的门店大量售出自己的产品,从而收获百亿营收。

不过,虽然蜜雪冰城建成了行业最成熟的供应链,但是相比起茶百道,其并无太大的成本优势。 2021年-2022年,蜜雪冰城在商品和设备销售方面的毛利率分别为30.6%、27.3%,同期茶百道为32.8%、31.8%,古茗则相对较低,同期为16.8%、15.5%。

图片来源:南都湾财社

02.

加盟模式存隐忧,

是“铠甲”也是“软肋”?

2022年9月,蜜雪冰城初次提交招股书时,新茶饮行业正值发展热潮。

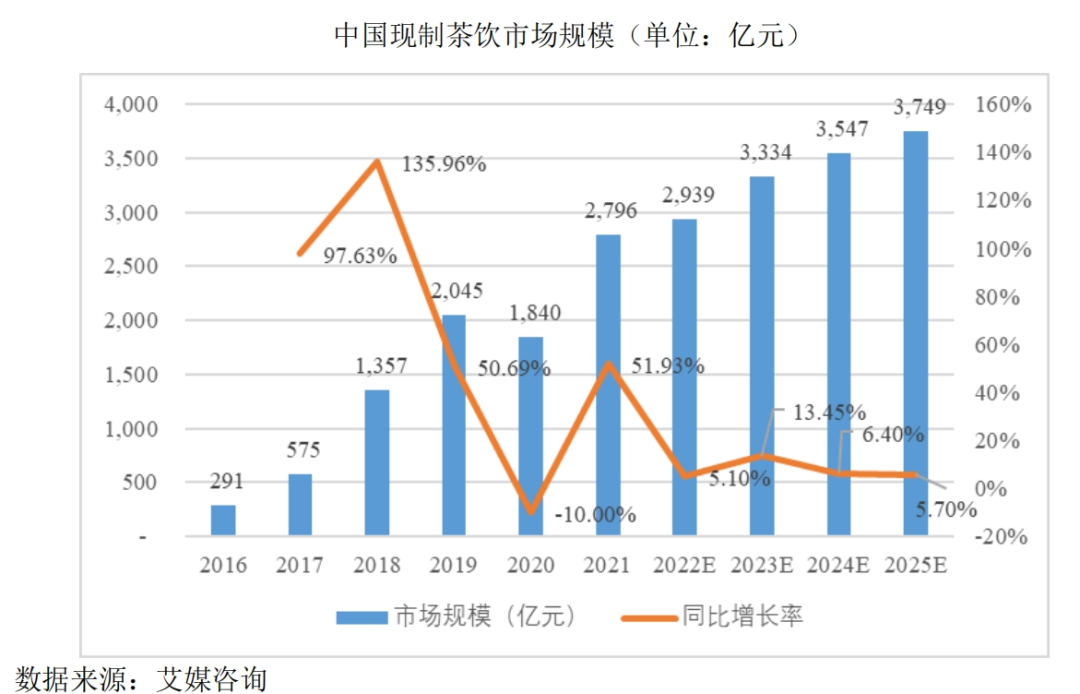

而随着市场渐趋饱和,新茶饮行业将延续增长放缓趋势 ;据艾媒咨询预测,2023年至2025年,中国现制茶饮市场规模增速分别为13.4%、6.4%、5.7%。

图片来源:蜜雪冰城招股书截图

在新一轮市场之争中,门店数量或许将成为蜜雪冰城的最大筹码。

对于蜜雪冰城而言, 靠加盟模式的快速复制,其旗下门店数量得以快速增长;然而,加盟商是其“铠甲”,同时或许也是蜜雪冰城的“软肋”。

首先, 蜜雪冰城的低门槛加盟模式很容易与加盟商产生一定的矛盾 。 由于蜜雪冰城不参与门店经营,也不向加盟商抽成,相对应地,加盟商也要自负盈亏;同时,蜜雪冰城向加盟商兜售原料,即便是由于门店经营不佳导致原料压货,风险和成本也要由加盟商承担。这或许就是蜜雪冰城频繁被曝出有门店使用过期食材的原因之一。

其次,主打低价模式以及加盟制下的低成本快速扩张,导致蜜雪冰城细节管理、特别是质量管理不到位。蜜雪冰城在招股书中就直接指出,“我们可能无法及时发现加盟商及其员工的违约或不当行为,并且可能无法向加盟商全额收回对该等违约及不当行为所造成损害的赔偿,这可能对我们的声誉、经营业绩及财务表现造成重大不利影响。”

“趣解商业”在黑猫投诉平台搜索“蜜雪冰城”关键词,发现有超6800条相关投诉,其中多数投诉涉及产品标准化问题及商家服务态度问题,还有部分投诉表示在饮品中发现异物;根据北京市消费者协会发布的消息,2023年上半年在北京食品安全大检查中,上半年存在食品安全问题的连锁餐饮门店,蜜雪冰城以28家排在首位。面对食品安全问题,蜜雪冰城也在招股书中披露了该项风险点。

图片来源:微博截图

除此之外, 庞大的门店数量意味着加盟店密度高,同地区的加盟商之间甚至会存在竞争 。 蜜雪冰城已经开了超过3万家门店,而一个地区地段好的选址就那么多,蜜雪冰城的500米保护政策几乎难以避免让加盟商“自家人打自家人”。

据红星新闻报道,有加盟商表示,一个四五线城市的商业步行街上开了约5家蜜雪冰城,彼此之间抢生意。这一问题也不仅出现在国内,2023年10月,有越南媒体报道, 蜜雪冰城越南的加盟商对蜜雪冰城要求降价进行拉横幅抗议,其中还有加盟商 称不止要和当地品牌竞争,还要和自己品牌竞争——“店面间隔至少有50米,太密集了”。

图片来源:小红书截图

在这背后, 也让人对蜜雪冰城的未来发展提出疑问,蜜雪冰城距离门店数量天花板还有多远? 毕竟,以如今的盈利模式和净利润来看,蜜雪冰城的业绩增长很大程度上依赖于门店扩张,一旦门店数量触顶,蜜雪冰城的发展也将受限。

03.

寻找第二增长点,

“新茶饮第二股”花落谁家?

另外值得关注的是,茶饮行业在下沉市场的竞争也日益激烈,蜜雪冰城压力倍增。

主打“高端”的喜茶、奈雪的茶纷纷降价,其品牌小店也早已开始试水下沉市场;而古茗、书亦烧仙草、茶百道、沪上阿姨等也早已在二三线甚至县城市场跑马圈地; 值得一 提的是, 从门店分布区域来看,古茗比蜜雪冰城甚至还要下沉。

蜜雪冰城还有一个不容忽视的对手,那就是甜啦啦。 同样是主打下沉市场,甜啦啦也有忠实的粉丝基础,价格便宜,如今已在国内开出了6000多家门店,同时也在发力出海业务; 近日,甜啦啦海外市场负责人高策表示,今年甜啦啦计划在印度尼西亚地区共开出300家门店,同时继续拓展海外市场,重点发力东南亚市场的开辟。

图片来源:小红书截图

如今,面对全新的竞争局面,蜜雪冰城近年来也开始了跨地域和跨品类的规模化拓展,寻找自己的第二增长点。

在出海方面,2018年,蜜雪冰城的首家海外门店在越南河内市开业,截至2023年9月30日,已经在海外11个国家开设了约4000家门店。凭借性价比优势,蜜雪冰城风靡印度尼西亚、越南等东南亚国家,此后又进入新加坡、澳大利亚、韩国等发达国家市场。

不过,海外市场似乎已经成为新茶饮品牌的“必争之地”。在蜜雪冰城的优势市场——东南亚,霸王茶姬、甜啦啦等品牌也早已涌入且表现不俗;同时,东南亚本土茶饮品牌也正在崛起。蜜雪冰城东南亚市场未来发展如何,还有待观察。

而在跨品类方面,2017年蜜雪冰城推出了咖啡品牌“幸运咖”。蜜雪冰城招股书数据显示,截至2023年9月30日,幸运咖拥有约 2,900家门店;根据灼识咨询的报告,以门店数量计是中国第四大现磨咖啡品牌。

继“幸运咖”之后的另一个品牌“极拉图”,则主攻中高端冰淇淋市场,因为是意式手工冰淇淋,其价格比普通的冰淇淋贵了好几倍;有媒体曾报道称这个品牌在蜜雪冰城内部已孵化多年,但一直未能做大。2023年12月25日,企查查显示极拉图冰淇淋关联公司河南爱彼家餐饮管理有限公司发生工商变更,蜜雪冰城股份有限公司退出股东行列,退股前持股比例约85.71%,该公司目前由极拉图创始人李增辉全资持股。

图片来源:企查查截图

蜜雪冰城的跨界尝试还不止于此。2022年,河南蜜雪冰城饮品有限公司发生工商变更,被传蜜雪冰城跨界精酿;去年,蜜雪冰城在郑州、北京两地部分店铺上线了炸串及鸡排产品,但目前均未激起太大水花。

不可否认,基于强大的供应链体系和运营能力,蜜雪冰城能做的事情还有很多。 新业务拓展不易,但眼下的蜜雪冰城亟需在茶饮行业“白热化”的竞争中使出“杀手锏”,才可能拿下“新茶饮第二股”。

主做加盟,扎根供应链,避开线下门店的重资产投入,公司轻装上阵,并拥有优异的利润率和经营活动现金流,当下蜜雪冰城的表现无疑是优异的。

梳理几组关键数据,我们就能够感知到蜜雪的威力、加盟模式的威力、茶饮行业过去几年疯狂扩张的态势,以及咖啡即将反超茶饮的变局。

星巴克2024财年Q1收入同比增长8%至94.3亿美元,净利润大涨19.3%至10.24亿美元;中国同店销售额增长10%,但中国门店平均销售额下降9%。

赢商网账号登录

赢商网账号登录