奈雪的巅峰停留在了2021年,作为第一家上市的新式茶饮公司,奈雪凝聚了资本市场对这个年轻赛道的所有期待。但时过境迁,大家惊讶地发现真正的胜利者都位于舞台边缘。

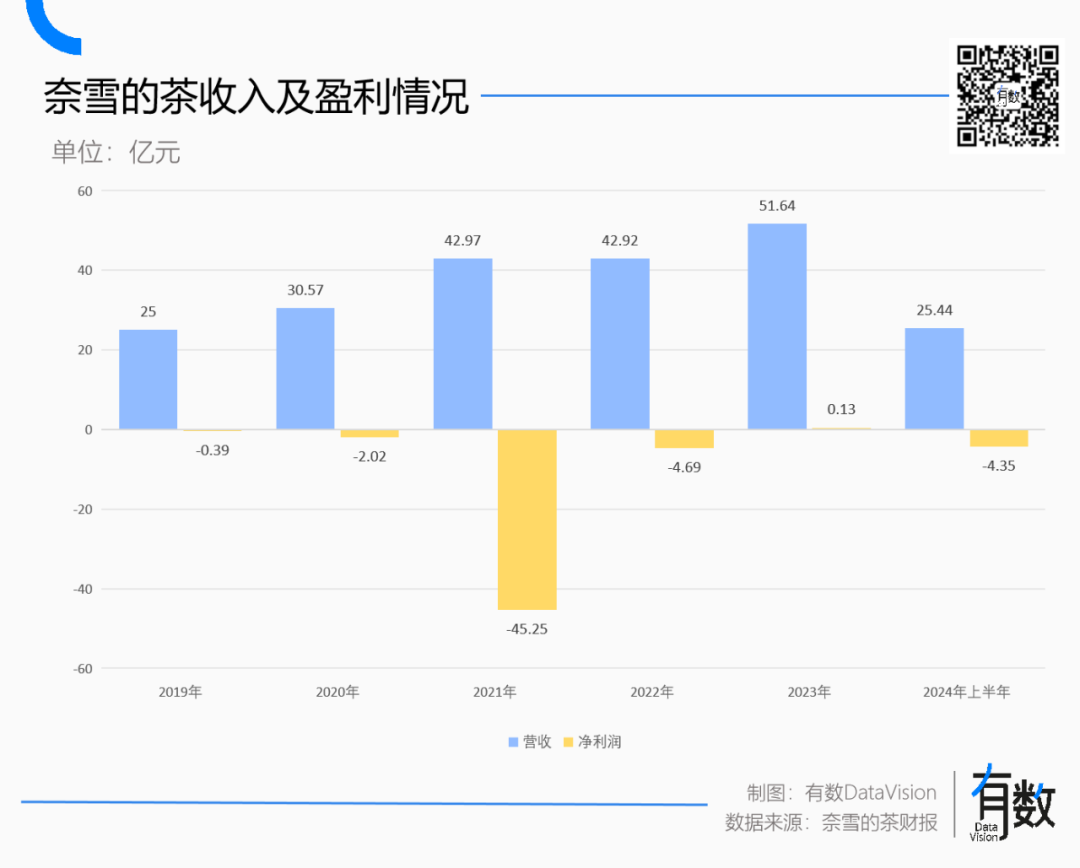

有公开数据可查的6年半时间里里,奈雪除了2023年微弱盈利1300万,其他时间都在亏损。

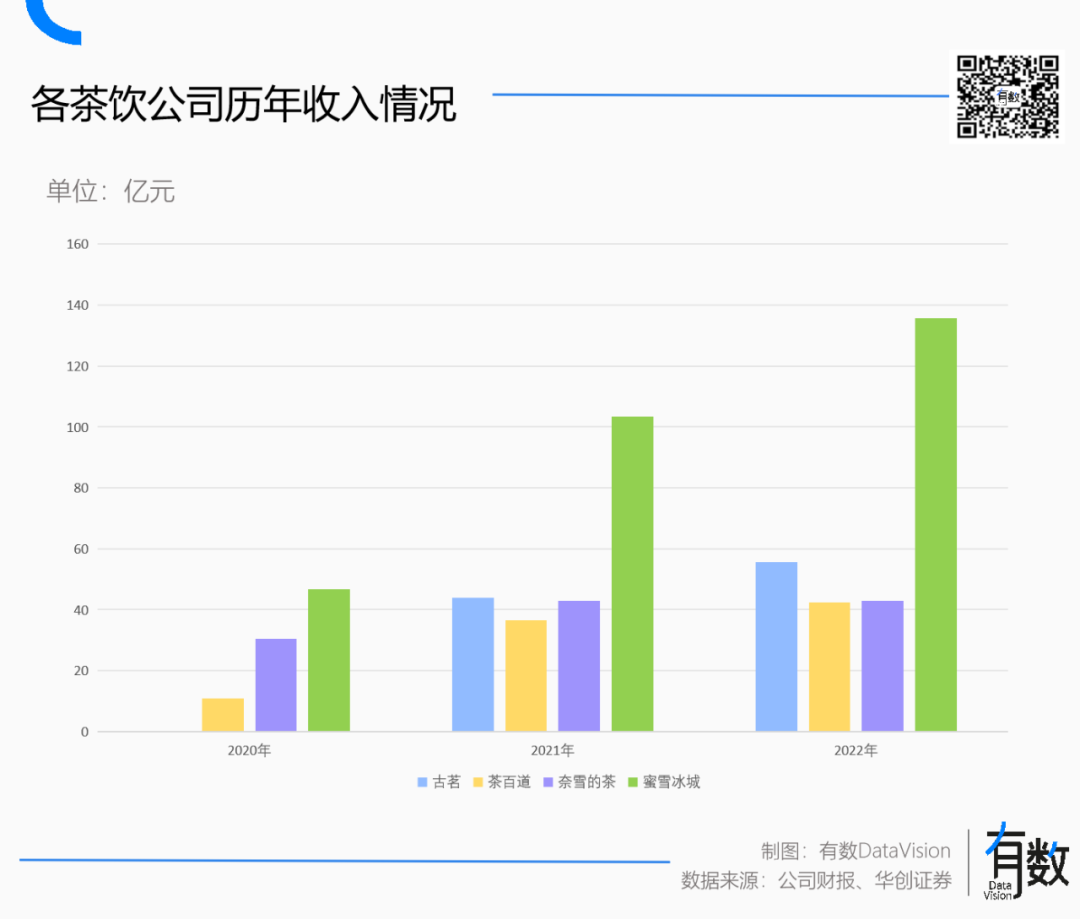

作为对比,在有同期财务数据的2022年,茶百道净利润为9.65亿,古茗为7.88亿,蜜雪冰城足足赚了20亿。

高端茶饮围剿星巴克的场面没有发生,从下沉市场脱颖而出的玩家反而在上演王侯将相宁有种乎的故事。

一家奶茶的成功可能是因为好喝,但它的窘迫肯定不是因为变难喝了。

加盟制的胜利

新式茶饮的实质是对传统奶茶的非标准化改造,2012年,喜茶以鲜奶、芝士、茶叶为原材料开辟了芝士茶这个类目,拉开新式茶饮的时代帷幕。

由于挂泡、加奶盖、水果剥皮、榨汁等环节的加入,新式茶饮的标准化程度较“冲泡粉时代”大幅度开倒车,因此,当时的新式茶饮虽然定价更高,但利润空间反而更低。

这种思路也符合大部分新消费品牌的思路: 用更高的成本和定价在白牌和大牌之间找到一个中间地带,赚取“合理溢价”。

而原材料成本的增加直观的体现在产品上,给了消费者“高端”的观感。2020年,中国高端现制茶饮每单销售额的行业均值高达35元。

当各个品牌陆续驶进新式茶饮赛道,扩张问题随之而来。

由于风险资本的参与,连锁餐饮的竞争被赋予了互联网产品的色彩。无论拉面、快餐还是奶茶,估值的核心是单店指标×门店数量。因此,单店模型跑通,门店数量就决定了公司的估值。

这套资本市场的叙事,在新式茶饮这个行业上演了加盟制对直营模式压倒式的胜利。

相比其他有公开财务数据的茶饮公司,奈雪最明显的短板在门店规模。

过去三年,奈雪新增的门店数量“只有”1000家左右,同样的时间里,茶百道和古茗开了5000多家,蜜雪冰城开了两万多家。

门店规模和差异则来自直营与加盟模式的选择,作为对比,古茗的直营门店仅有6家,加盟店占比高达99%。而奈雪到今年三季度的1884个门店中,只有353家加盟店。

奈雪创始人彭心在多个场合都表达过对直营模式的 推崇,因为直营模式能保证工序和原材料合乎标准。2019年的一次采访中,彭心说[2]: 如果是加盟的话,你怎么知道他有没有按照你的要求买了20块钱的草莓?

但无论直营模式有多少优点,都无法解决两个难以回避的问题:

1.直营的店是资本家的,加盟的店是自己的。加盟商天然比店长有动力经营好门店。

2.如果以扩张为目的,那么直营模式无论如何都赶不上加盟的速度。

蜜雪冰城基于加盟制打造了一套堪称完美的商业模式:连锁餐饮业的三大成本项里,门店的人力与租金成本由加盟商承担,另一大成本原材料由蜜雪冰城自己组成——即所有加盟商的独家原材料供应商,旱涝保收。

2021年疫情期间,海底捞亏掉了过去26年利润的总和[3],但蜜雪冰城净赚了19.1亿。

此后,加盟制从一个充 满争议的经营模式变成了餐饮业的圣经,卖火锅的海底捞、做酸菜鱼的太二、揉披萨的乐凯撒,以及奈雪的同行都陆续开放了加盟。

目前,餐饮业7家突破万店的品牌无一例外都是 加盟制。

2023年7月,奈雪终于向加盟商打开大门,但这扇门开得太晚了。

标准化的胜利

2021年,奈雪平均每家门店需要11.5个员工。而瑞星和星巴克的门店只需要5名左右的员工。

彭心曾在采访中解释过这个问题[4]:

新式茶饮制作工艺很复杂,行业机械化程度又很 低,不像咖啡,有咖啡机器和萃取设备,几个店员就够了。新式茶饮的产品不管是水果茶还是纯茶,制作都纯靠人工,所以一家门店得配备十几个到几十个员工。

这个道理在几年前是成立的,2020年,奈雪有1/4的收入来自霸气芝士草莓、霸气橙、霸气芝士葡萄三款茶饮[5],都是比较难搞的水果。

当时奈雪主打“奶茶+软欧包”,但制作面包的烘焙机器占地面积大,直接带大了后厨面积,考虑到保质期短的面包在中国的定位并非主食,损耗可想而知。

与之对应,奈雪同期的人力成本占比在30%左右,与“员工挣得多”的海底捞相当,超过许多连锁餐饮[6]。

如前文所述,新式茶饮通过对冲泡粉的非标准化改造,获取了更高的议价空间。但这种改造带来的更多是新品类的成长红利,而不是一家公司的护城河。

当新式茶饮逐渐被消费者接受,决定公司的经营的就不再是产品层面的创新——这个活已经被瑞幸接走了,而是将非标的东西重新标准化。

相比现泡茶和难搞的水果,蜜雪冰城一直用茶包和奶粉,就算用水果也是橘子、柠檬这类方便储存的柑橘科水果。

霸王茶姬是另一个极端的例子,其产品结构以“奶+茶”为主,总量不过十几种,上新频率极低。极简的原材料让标准化制作难度大大降级,既不用开发剥皮机器,也无需考虑去核问题。

高度标准化带来的结果是,诞生于2017年的霸王茶姬开出了近4000家门店,平均出杯效率低于20秒一杯。

好喝的独树一帜是一门手艺,难喝的整齐划一是一门技术。对门店流程进行标准化改造,再用成熟的SOP和加盟制快速扩张,是这个行业新的生存法则。

奈雪其实意识到了这一点,2022年,奈雪实现了产品标准化,将自研的“智能茶饮机”投入在全部门店里,最快不到6秒就能完成一杯茶饮的制作。2023年上半年,奈雪平均每家门店已经只需要4.1个员工[7]。

同一时期,奈雪开始推广Pro门店,挥泪砍掉了现做欧包,以中央厨房统一生产的预制烘焙产品取而代之。门店面积只有百平左右,选址也从购物中心拓展到办公楼及高密度住宅社区。

这种店型投资只需要125万,比原先的店型少了60万[6]。对奈雪来说,这是一个利润率更高,更利于快速扩张的Pro。

但直到2023年3月,奈雪的董事长赵林依旧认为放开加盟“还不是时候”[8]。

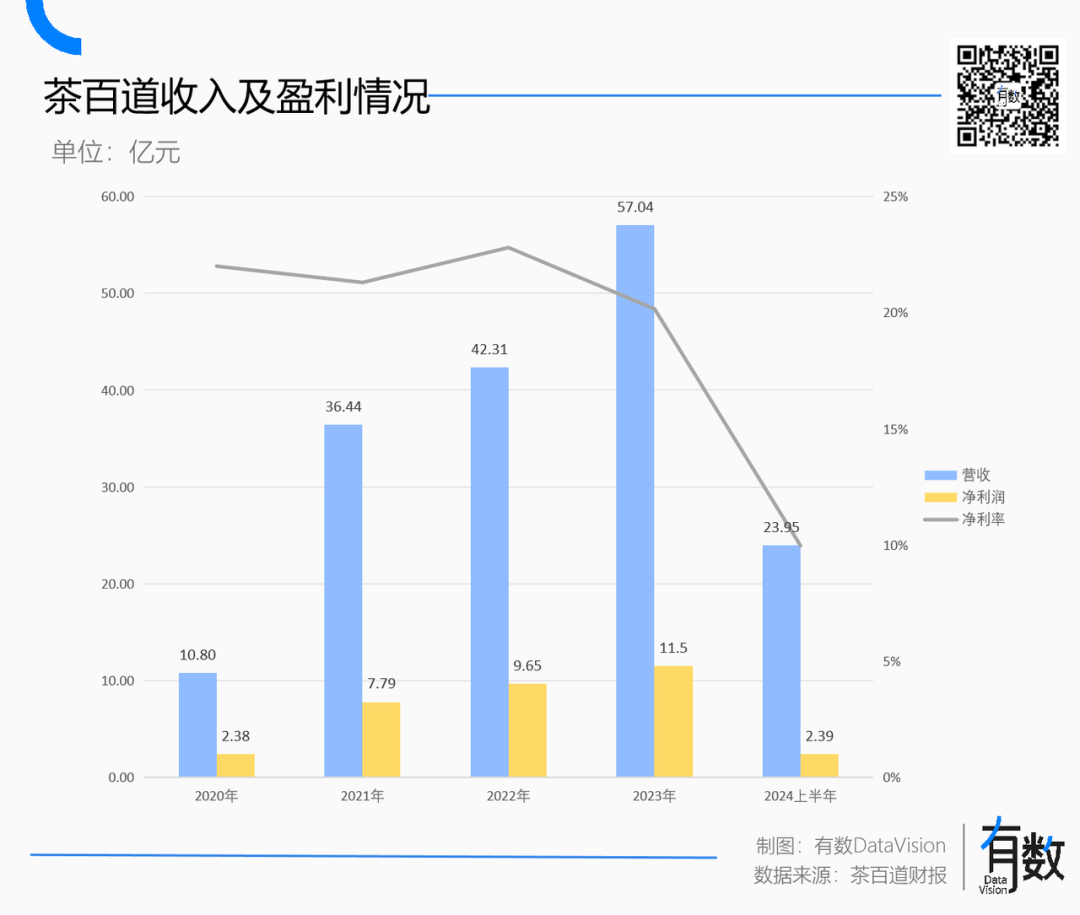

当标准化的叙事开始被接受,门店规模就会成为影响营收最关键的因素。门店翻倍后,茶百道的收入从2020年的10.8亿增长至2023年的57亿。同期奈雪只增加了20亿。

2023年7月,奈雪似乎大梦方醒,成为全网最后一个开放加盟的茶饮公司,但对加盟商的要求也最为严苛。

在主流的茶饮品牌中,奈雪是唯一一个要求大店的品牌,门店面积限定在90-170平方米范围,预制挂钩的房租和人工成本都会上升。加盟一家奈雪,需要至少98万,这个金额基本可以开两家喜茶。

6个月后,奈雪的茶降低了加盟条件,总投资额只需要58万。

新式茶饮诞生于直营模式下非标准化的产品创新,又回归了标准化与加盟制的扩张逻辑。奈雪的每一步都跟上了,但似乎都带着一些犹豫。

最执着的信徒

2023年,彭心一半的心思和精力都在新项目“奈雪茶院”上,目标群体是35岁的商务人士,让他们有地方喝茶社交。

第一家茶院开在艺术气息浓厚的深圳华侨城,200平。而他的同行们都在绞尽脑汁缩小门店面积,库迪甚至将门店开进了别人的便利店里,只要个一平米的档口。

包括奈雪在内的大部分新式茶饮品牌,诞生之初都立足于产品创新和门店装潢的高端化,在购物中心成功取代了DQ和哈根达斯的位置,但这种高端定位其实不可持续。

对大多数消费品来说,如果它的消费频次越来越高,那么它的消费群体一定会对价格越来越敏感。

喜茶曾经以成本驱动为由涨价2块,有媒 体在微博发起投票,除了43%的人本来就不喝奶茶,在要喝奶茶的人群中,20%的人选了“还是得喝”,但37%的人选了“凭啥涨价,不喝了”。

咖啡在中国的消费群体同样经历的一次极速扩容,9块9的瑞幸收获了最大的战利品。

2022年,喜茶和奈雪将价格降到15-19元,来到竞争最为凶残的价格带,是新式茶饮告别30元时代的开始。

15块的喜茶和9块9的瑞幸都曾被赋予互联网产品“烧钱换份额”的解读,这其实是一种误解。连锁餐饮市场极其分散,耗费巨资把市场份额从10%提高到11%没有任何意义。

连锁餐饮降价的目的都是为了赚更多的钱,和比亚迪越降价毛利率越高一个道理。餐饮业不会诞生一万家门店的利苑酒家,奶茶低价化的目的是适配更多对价格敏感的消费群体,继而形成了标准化与加盟制的大行其道。

奈雪的昂扬年代对应的是一个轰轰烈烈的消费升级时代,类似对消费品的升级改造运动发生在各行各业。

创立之初,奈雪强调“大店逻辑”,门店打造时长从1-3个月不等,桌椅材质舒适,休息空间巨大整洁,灯光氛围由爱马仕灯光设计团队量身打造[9]。

只是体验过了爱马仕的同款灯光,日复一日的生活还要继续。面对市场风向的转变,有时也要尝试妥协。

奈雪的诸多犹豫和反复来自他们自身对一些理念的坚持,今年4月,彭心在采访中曾回应外界对奈雪大店模式的质疑:如果只听外界的声音,还怎么做事?

孤注一掷的执着在文学上是浪漫的,但在商业上时常是残酷的。

截至2024年9月30日,奈雪的茶直营门店总数为1531间,加盟门店总数为353间。总体来看,直营门店总数由2024年6月30日的1597间减少至1531间。

关键词:奈雪的茶 2024年10月19日

乐乐茶官宣,将对外开放加盟业务,计划推出“0.5倍乐乐茶+1.5倍其他茶”的加盟店概念,并将通过直营+加盟两轮驱动,加速抢占市场。

数据显示我国团餐市场规模在2023年已增至2.1万亿元,占全国餐饮市场的比例增至40.5%。高校、医院以及企业园区的食堂都属于团餐市场范畴。

瑞幸咖啡一直在建设供应链为进军美国及东南亚市场做准备。瑞幸今年在江苏开设了一家投资 1.2 亿美元的咖啡烘焙厂,年烘焙能力为3万吨。

赢商网账号登录

赢商网账号登录