榜单点评:

1. 50强门槛继续走高,资源拉锯战中的利润漏斗

观点指数监测的数据显示,经历重点城市3月的基本面底部后,4月销售轻微复苏,房企开始扎堆取预售证,抓紧资金回笼。

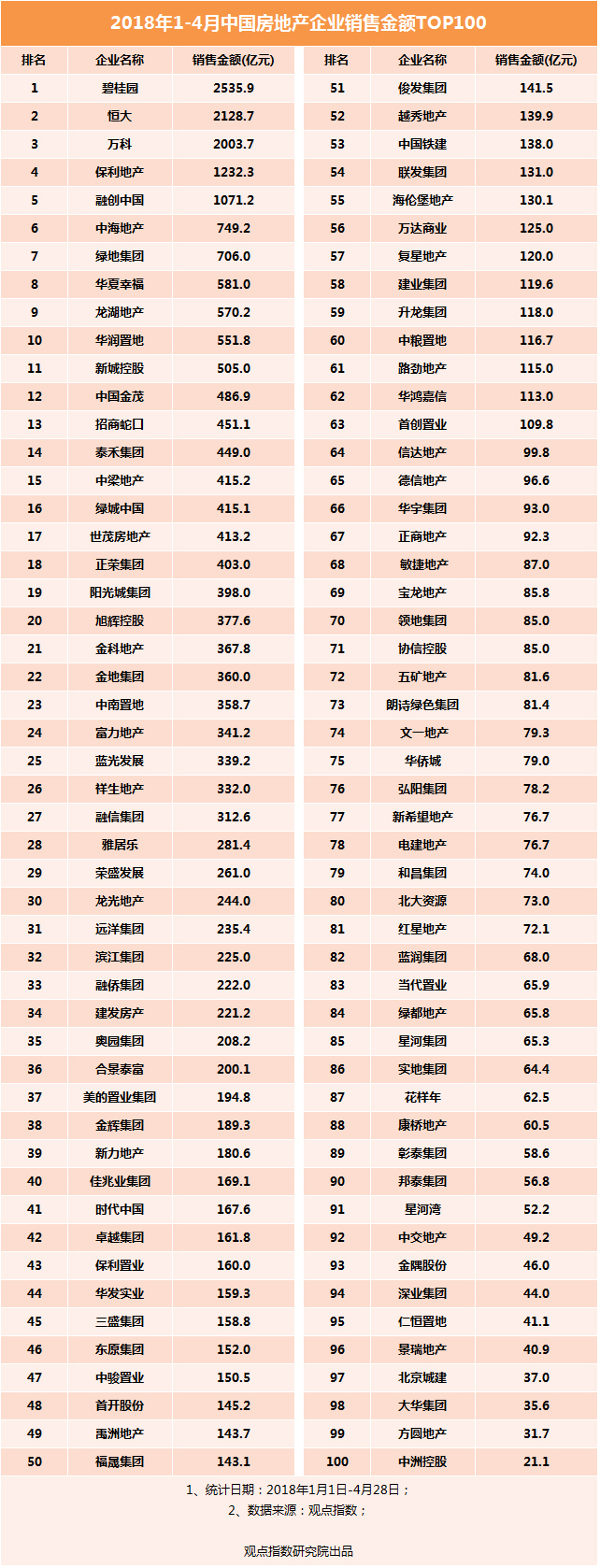

从销售TOP100各个层次的门槛值变化来看,2018年1-4月房企的销售业绩再创新高,TOP3的门槛已经超过2000亿元,较2017年同期增长40%以上。至此前三强也由原来的千亿级别正式跃升一个台阶。按照全年占比三分之一保守计算,2018年末迎来“6000亿”房企将没有悬念。

紧随其后的TOP5房企销售规模已经达到千亿,同比上年增长超过30%,考虑供货后置的传统习惯,这意味着要想在前五扎稳脚跟,全年销售至少要达到3500亿元。对比2017年的420.5亿元,2018年前4个月的TOP10门槛值也已经超过500亿元。综合来看,前十的增长速度基本一致,保持在36%左右的水平。

最大的销售门槛增幅来自TOP50强,接近61.31%,由去年同期的90亿元上涨至141.5亿元。与之对应的,这也是房地产行业中竞争最大的群体。在4月10日宝龙地产的2017年业绩发布会中,宝龙地产执行董事兼总裁许华芳就透露,“从企业的角度,要保持在全国50强以内,才能保证资源,不然就没得玩了。”

从整个行业来说,TOP50房企对市场环境的感知是最敏感的。随着房地产市场进入后规模时代,中小型房企的生存空间不断被压缩,优势资源不断向大型房企倾斜。这也意味着,具有更强资源集聚效应的TOP50房企,将引领整个行业的发展。

不过需要警惕的是,在销售上驰骋的房企也需要警惕净利润的变化。受益于过去几年市场的量价齐升,不少企业结转的净利润也水涨船高。不过,这一波调控政策未见有放松的迹象,面粉竞争压力持续,而融资、成本等方面也继续上涨,因此,在规模和利润之间保持平衡,对未来的长远性发展来说显得尤为关键。

2.目标完成率普遍超22%,行业分化中龙头房企加速夯实地位

要对2018年房企的全年销售情况有大概预判,可能要从房企的销售目标完成率方面找答案。

在3月的一波业绩发布会中,不少房企发布了自己今年的“小目标”,这不仅是他们向市场释放的决心,更是基于行业环境做出的考量。从发布过销售目标的部分房企来看,2018年1-4月恒大的目标完成率最高,接近40%,最低的是泰禾为22.45%,平均完成度为30%。对比去年同期TOP100房企1-4月平均目标完成度31.8%来看,基本持平。

从销售业绩占最终业绩的比例来看,去年同期,观点指数监测的重点房企1-4月销售占全年的平均比重为28%。若按此计算,恒大今年的销售业绩或许将触及7000亿元。当然,今年的市场环境和去年不尽相同,因此也多了更多的不确定性。

但是从数据来看,无疑2018年行业的分化程度会进一步加深。2017年末,排名前三位的碧桂园、万科、恒大全年销售总额达到1.58万亿,占2017年全国商品房销售额的12.15%。而前4个月来看,行业集中度无疑将再度提升,大型房企市场占有率会越来越高。

如何抢占更高的市场份额?或许要留待未来8个月且行且看。

3.逆流而上”融资1802.63亿,投资高增长难以持续

房地产行业遭遇资金全面收紧已经达一年多时间,为了安全度过这场堪称漫长的资金寒冬,4月房企在其他融资渠道积极寻找突破。

从央行发布的2018年一季度金融机构贷款投向统计报告来看,2018年一季度末,人民币房地产贷款余额34.1万亿元,同比增长20.3%,增速比2017年末低0.6个百分点。国家统计局数据则显示,2018年1-3月,房地产开发企业到位资金同比增长3.1%至36770亿元,增速则比1-2月份回落1.7个百分点。于此,房地产贷款端的总体资金增速得到大幅缩减。

回到比较具象的现实,截止2018年一季度,部分房企的现金短债之比均发生了比较大的下降。具体表现为在手现金较去年同期微增甚至是减少,而与之对应的却是短期负债的持续上升。受此影响,大部分房企的现金负债之比由原来的大于1,演变为现金已不能完全覆盖负债,存在一定的债务偿还压力。

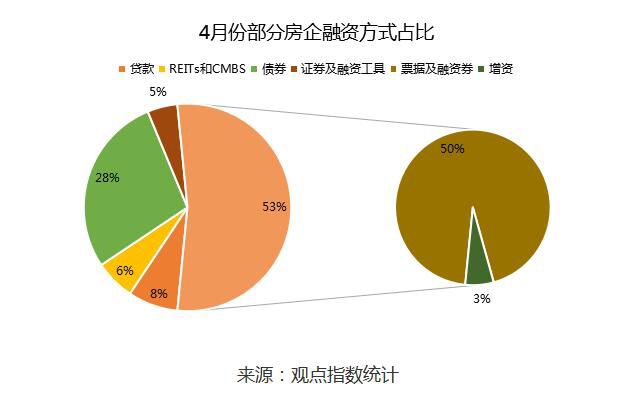

过去的4月,可以形象地称为房企的“融资高峰”月,其中资产证券化成为房企融资的新热土。以观点指数监测的数据看来,2018年4月份,至少50家重点房企共发起64次融资(含拟发行),融资金额高达1802.63亿元,较上月增长17.78%,其中债券、各类票据、银行贷款是主流融资方式。

上述融资记录中,仅票据和融资券就达到27笔,合计1068.44亿元,占整体融资额的近60%,当中最大的一笔为越秀地产间接全资附属公司卓裕控股有限公司成功设立的有担保中期票据计划,融资金额达30亿美元,折合人民币189.7亿元。此次票据发行的所得款项净额将用于为越秀地产现有债务进行再融资以及用作一般企业用途。

需要注意的是,在所有融资方式中REITs和CMBS也逐渐成为房企青睐的对象,合计融资金额达到137亿元,占比为6%。

4月25日,中国证监会、住房城乡建设部联合发布通知指出,优先支持大中城市、雄安等区域住房租赁资产证券化。对住房租赁资产证券化设绿色通道,试点REITs。政策上的“绿色通道”,给房企REITs带来了窗口期。4月,阳光城获批首单A股民企储架式长租REITs,规模不超过30亿元。

虽然住房租赁项目融资得到政策的利好,不过基金、信托、债券发行等方面金融监管则是调控力度不变。4月,发改委等六部委支持国内各类机构参与出资对外投融资基金。同时,从今年4月25日起,央行决定下调部分金融机构存款准备金率1个百分点。

纵观来看,前者加强房地产调控的意愿不变,引导对外投融资基金健康发展;而后者释放的资金大部分用于还其所借央行的中期借贷便利(MLF),因此不管是前者还是后者,给房企融资环境带来的利好都将极为有限,融资难度还将进一步升级。

4.被限住的“热土”,投机性开发已成往事

在去年一波限购政策的基础上,4月各地房地产限购细则持续出台,指向各种投机性开发及需求,这也意味着未来的房地产市场更加考验的是房企的自身功底。

过去的4月中,热度不减的就是海南全岛建设自由贸易试验区。在党中央的支持下,海南还将发展沙滩运动、水上运动、赛马运动等项目,探索体育彩票业等。一时之间,海南概念股持续走高。只是,和雄安无异,都是被限住的热土,企图在海南投资性开发的房企将会面临重重阻碍。

据观点指数监测的数据显示,提出建设自贸区开始,海南合约发布了7条限购政策。当中包括实行最严节约用地制度,不增建设用地总量;在已出台限购政策的基础上,实施全域限购;甚至对假结婚、假离婚骗购住房等行为,与购房相关的户籍政策作出了解释。

新晋的海南是个例之一,此前亦有不少房企受累于环京限购而陷于被动,现金流大幅削弱,而负债却进一步飙升。

从投资端来看,热点城市的楼市调控动作也在继续加码。包括广州、北京、济南等多个城市都在4月份发布了房地产方面的条例,囊括销售、土地、贷款、再上市交易等。可以预见,未来的数月内,“因城施策、分类调控”的政策还将继续发挥效力,出台更加严厉的调控政策或者措施已经是必然。

在房地产投资属性降低的趋势下,如何结合房子的居住属性,生产出符合消费者需求的产品,也是房企未来竞争的优势之一。

7月,头部房企销售额集体“跳水” ,其中万科、融创、恒大、绿城、新城控股等销售额环比降幅均超20%,尽管如此,仍有企业在逆周期拿地。

2019年,2000亿房企增至8家,数量较2018年翻倍。2000亿阵营内部,权益低、利润差、区域布局也两极化,相近的销售额可以差出近一倍的利润。

1-2月房企销售金额TOP100中,合约销售额超过百亿的房企仅22家,同比减少10家。2月TOP100房企总销售额为3161.6亿元,较去年2月下降44.9%。

两笔交易总金额达76亿,虽然一个退出的是大连万达商管,一个退出的是珠海万达商管,但很明显此前都是冲着珠海万达商管上市这个目标才投资。

从2022年开始,在小布村项目宣传中,屡次出现将规划约50万平方米航母级商业综合体,体量相当于正佳广场与天河城的结合体。

又一年“六一儿童节”即将到来,商场运营者们将如何出招吸引孩子和家长们呢?我们期待挖掘更多值得关注的儿童节“创新营销玩法”。

近日,昆明不少商业项目也把蓝花楹搬到场内,部分项目推出了蓝花楹相关的DIY活动,还有不少品牌推出了蓝花楹限定产品,赏花经济蓬勃发展。

赢商网账号登录

赢商网账号登录