“宇宙第一大房企”碧桂园又上头条了,这一次不是三份“提高项目周转速度”的内部文件,而是上交所更新的一则动态。

5月29日,碧桂园2016年公开发行公司债券的项目状态更新为“中止”。这是房企发行最大规模的公司债券之一,涉及额度200亿元,最早自2016年4月递交申请,至今已两度中止。

上交所并未披露碧桂园公司债中止原因,字数越少,信息量越大。事关200亿债务融资,市场各方说法不一。

碧桂园很快会意识到,它的遭遇早有征兆,上交所此前已释放出信号。在此10天前,重庆龙湖申请的80亿元公司债被中止。尽管3天后龙湖采取措施,债券申请迅速更新为“已反馈”乃至“已回复交易所意见”,但市场情绪蔓延犹如多米诺骨牌,一枚出现晃动,其余的骨牌也可能产生连锁反应。

于是过去一星期内,除了发债规模庞大如碧桂园,包括花样年、富力、合生创展在上交所申请公司债先后被中止,涉及总额度达341亿元。时间最短的是合生创展,其公司债31亿元才刚于5月22日获得交易所受理。

这种接二连三的公司债受阻,与当下的债务融资风潮相左,甚至有所割裂。据国泰君安统计,截止5月初,年内有12家上市房企合计发行公司债322亿元,已超过2017年全年规模(240亿元)。该机构甚至预计,包括债券、中票、海外债等标准化债务融资渠道将大幅提升。

这个过程未知有多漫长,再漫长,房企都得面对。

碧桂园缩影

碧桂园如今是中国乃至世界范围内销售规模的房企,但在国内发行公司债的历史却只有短短3年。

2015年1月中旬,中国证监会放松房企境内融资条件,再融资、并购重组时国土部不再进行事前审查。同时,证监会原则上同意红筹公司回内地发行中期票据、短期融资券及公司债。在这种形势下,碧桂园迅速推进了内地首次发行公司债券。

当时担任碧桂园CFO的吴建斌后来在书中提及过这段时光:碧桂园先取得大公评级机构的公司AA评级、债项AAA评级;其次,连同券商一起与证监会沟通,最终于7月15日获得批文同意发行公司债60亿元。

这也是碧桂园在内地首次发行公募债,被吴建斌称为公司融资史上“一次重大突破”。从最终结果看,碧桂园2015年7月16日迅速启动第一期公司债30亿元,8月5日再度发行第二期30亿元,融资成本均为4.2%,低于同期恒大、奥园、新城控股甚至万科等房企的成本。

至2016年9月,碧桂园再度宣布完成发行总额度达100亿元的私募债,票面利率约在4.15%-5.65%。

此后形势却急转直下,市场人士对观点地产新媒体指,债券市场的发展让房企获得大量低成本的资金,从而推动房企加大在一二线城市拿地力度,以至于楼市出现销售过热、地王频出的现象,化解风险、稳定楼市成为监管层决定采取措施的原因。

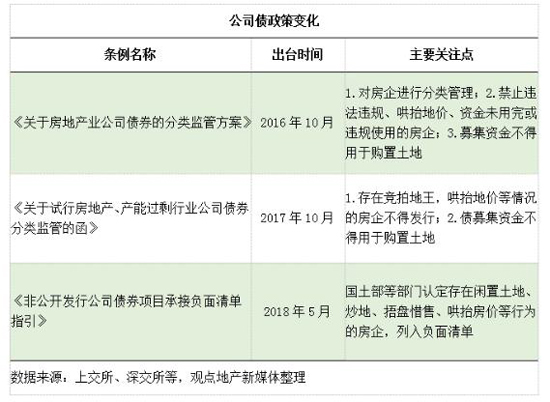

2016年10月深交所、上交所发布《关于房地产业公司债券的分类监管方案》,成为房企发债监管由松到紧的转折点。此后两年间,监管层陆续出台新规,对发债的条件做进一步的限制,导致房企发债规模急剧萎缩。

据WIND统计数据,2014-2016年,上市房企发行公司债规模分别为109亿元、1542亿元、3035亿元,呈逐年暴增的趋势;至2017年,发债规模骤降至240亿元,同比降幅达92%。

这反过来也说明,过去两年监管层对房企发债的审批力度属于严格级别,碧桂园只是受影响的其中一家。

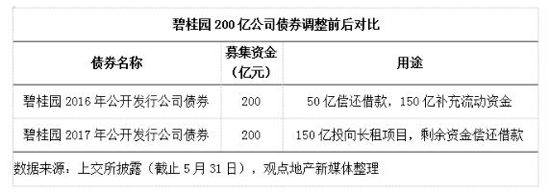

观点地产新媒体从上交所了解到,碧桂园于2016年4月递交“碧桂园控股有限公司2016年公开发行公司债券”募集说明书比较,并于2017年12月递交修改后的版本。对比两个版本,碧桂园对募集资金用途进行了大范围的调整。

具体而言,相比于更新前募集资金计划主要用于还债、补充现金流,碧桂园在最新版本中有意迎合国家的政策走向,将150亿元募集资金投向长租项目,且不用于支付土地价款。此次共涉及12个长租项目,8个位于广州,其余4个则位于深圳、惠州、东莞及北京。

调整募资用途似乎并未产生理想效果。2018年2月,碧桂园主动中止2016年公开发行公司债项目,对外披露的原因是“正准备更新年报数据”。至5月29日,这笔公司债再度遭遇中止。

漫长的发债

碧桂园中止200亿元2016年公开发行公司债券的消息引发市场关注,但进入2018年以来,已有多家房企申请发债状态改为“中止”。从这点来说,碧桂园只是监管层收紧发债的缩影之一。

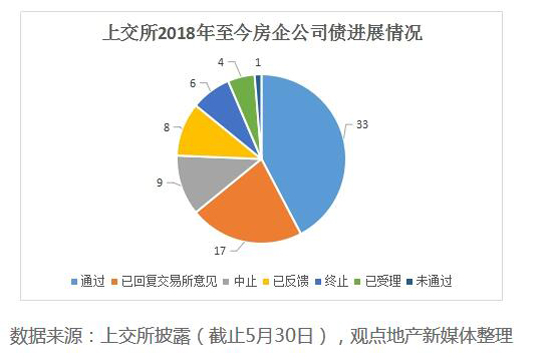

观点地产新媒体不完全统计,截止5月31日,2018年内上交所已累计有9家房企被中止发行公司债,涉及拟发债规模484亿元,其中碧桂园占比近一半。

对于房企发债接连被中止的情况,目前市场上出现了若干个版本的说法。

其中,瑞信以碧桂园200亿小公募债被中止为例,认为主要因为监管机关要收紧离岸注册机构的融资。与此相对应,自5月25日起相继被中止发债的花样年、碧桂园、富力及合生创展,基本属香港上市的红筹公司。

瑞信进而指,富力中止60亿元住房租赁专项私募债,则因需要准备所需额外文件后,再提交发债申请。同样的情况或许也在龙湖身上体现,观点地产新媒体了解,龙湖一笔80亿元公募债于5月19日被中止,3天后变更为“已反馈”,此后再度变更为“已回复交易所意见”

第二种说法是调整募投项目——这在部分房企身上已重复发生。彭博援引碧桂园投资关系部负责人的说法称,中止200亿元公募债主要涉及拟调整本次债券的募投项目,以使募集资金更好地匹配募投项目并得到更加有效的运用。

另一种说法则涉及监管及市场的客观因素。碧桂园高层人士在回应观点地产新媒体时表示,监管部门(对发行债券)持谨慎态度。

上述人士进而回应称,在市场成本超出碧桂园管理的成本线之上时,“我们会主动申请停止(发债)”。不过,该人士强调,在价格合适时会继续推进(发债)。

根据《上海证券交易所公司债券上市预审核工作流程》,上交所在审核公司债过程中出现7种情形的,可中止审核。这些情形包括涉嫌违法违规,被限制参与发债,发行方未及时回复,发行人申请文件超过有效期,以及发行人因正当理由主动要求中止审核,以及上交所“认为需要中止的其他情形”等。

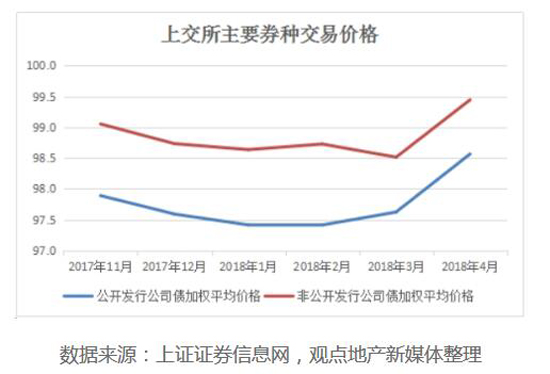

碧桂园方面的说法,某种程度上印证了目前资本市场融资成本上升的事实。上交所数据显示,过去半年间,公募债、私募债平均加权价格逐步呈现上升趋势。三四月份升幅尤为明显,至4月底,公募债平均加权价格逾98.5,私募债则为98.564,均创下半年新高。

国泰君安统计的数据显示,截止5月初12家上市房企发行了322亿元公司债,票面利率在4.83%-7.90%之间,而控制在5.35%以下主要是招商蛇口、陆家嘴、华侨城等国资企业。

总体而言,从上交所审核的公司债情况看,2018年前五个月共有约78笔房企公司债在申请发行,其中通过的有33笔,占比不足一半;剩余暂未通过的有38笔,未通过或终止的有7笔,包括宝能旗下深业物流20亿元小公募债。

在获得上交所通过的33笔房企公司债中,不同品种的债券,有着截然不同的境遇。

前五个月仅有12笔房企公司债获批,从企业性质看,其中58%来自国企;从获批规模看,有75%债券规模不超过22亿元;从审批时间看,最长需要接近两年(奥园),最短则仅须不足1个月(华发)。

不同于公募债,私募债的发行更为高效,且发行规模更庞大。前五个月上交所共通过21笔私募债,涉及发行额度达957.5亿元;其中,绿城于1月初获批发行100亿元私募债,富力则于5月7日获批发行200亿元私募债。

对此,联昌国际证券分析师郑怀武对观点地产新媒体解释,私募债并无财务要求,只要不属于证券业协会负面清单范畴,审核流程也较为简单。不过他指出,私募债的投资者承担风险更高,因而对利率要求也较公募债高出不少。

观点地产新媒体了解,近期有私募基金人士披露广州某开发商首次发行私募的信息,对应基金规模1亿元,期限为6+6个月,承诺提供从集团到项目三重担保,业绩基准则承诺税后9.2%。

收之桑榆

随着2018年的推移,融资收紧已然成为资本市场最大的共识。光大证券在研报中指,2018年的风险点更多的来源于融资,目前难以看到金融监管政策的放松,信用债市场继续收缩,广义流动性处于紧平衡的态势,非标、信贷、债券等融资方式都受到了不同程度的影响。

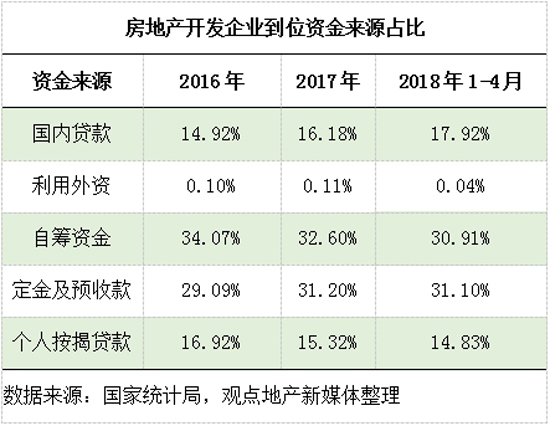

国家统计局数据显示,2018年1-4月,房地产开发企业到位资金4.82万亿元,同比增长2.1%,增速较一季度回落1个点。按来源分,国内贷款下降1.6%,自筹资金增长4.8%。

个人按揭贷款则继续收缩,增速为-6.7%,较2017年下降4.18个百分点,并远低于2016年水平(年增长46.5%),反映出限购限贷等政策带来的影响。而定金及预收款独树一帜增长8.3%,则说明房企通过加大推盘的策略,缓冲信贷收紧的影响。

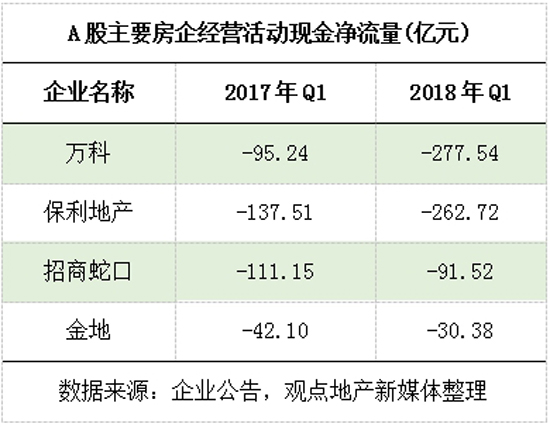

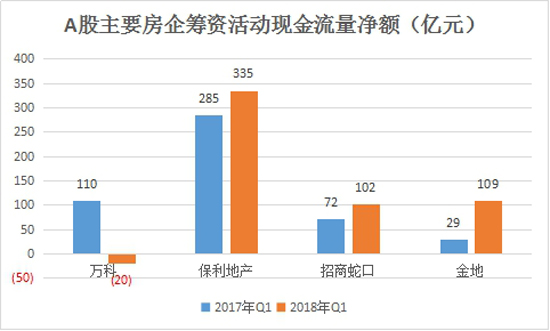

值得一提的是,从已有的房企一季度财报看,“招保万金”四大房企大部分表现出经营活动现金净流量、经营活动现金净流量为负,而筹资活动净流量为正,说明主流房企在增加对工程、地价等房地产项目投入,同时仍将融资至于企业战略的重要位置。

过往的融资渠道中,信托为首的非标业务已经被严格限制。据广州媒体报道,5月中旬信托新发行的集合信托收益率逾8%,反映出市场的流动性预期。某地产基金人士对观点地产新媒体透露,流动性若持续收紧,资本方选择地产资产投资时会更谨慎。“地产企业倒闭了怎么办?”

在此情况下,房企更多趋向于包括债券、中票、海外债、ABS等其它标准化债务融资渠道。而相较于过往传统的模式,房企已紧随政策动向发展出新的发债品种——住房租赁支持类债券。

据不完全统计,包括合生创展、龙湖、绿城、富力、首创、越秀、招商蛇口、保利、碧桂园等房企均公布住房租赁相关公司债券、CMBS及REITs。其中,发行公募债遇阻的碧桂园,已于5月24日发行17.17亿元首期租赁住房REITs,总规模达100亿元。

另一种现象是房企境外发债。第三方数据显示,截止5月22日,境内房地产企业已公告计划发行的海外债券达61笔,发行总额超过240亿美元,比去年同期大幅度上升105%左右。

而联昌国际证券分析师郑怀武对观点地产新媒体指,如今美元债成本也不便宜,其中资信较好的房企可能在6%上下,而评级相对弱的房企可能会在10%以上。

当然,不是所有出险房企都能在这场危机中生存下来,那些资产质量良好,只是流动性暂时遇到困难的房企,显然更容易走出困境。

自2022年来,融创股价多保持在10港元以上,而就现阶段而言,在发债融资尚未完全放开的背景下,有机会有空间通过配售融资的内房股已然不多。

两笔交易总金额达76亿,虽然一个退出的是大连万达商管,一个退出的是珠海万达商管,但很明显此前都是冲着珠海万达商管上市这个目标才投资。

从2022年开始,在小布村项目宣传中,屡次出现将规划约50万平方米航母级商业综合体,体量相当于正佳广场与天河城的结合体。

赢商网账号登录

赢商网账号登录