成立不到2年的瑞幸咖啡正式提交招股书。

在长期温水煮青蛙的中国咖啡市场里,瑞幸是第一个搅局者。它凭借前所未见的激进打法——疯狂开店和巨额营销,成功打下江山。

这一系列的举动,为它带来了近200亿元的估值、9000万份的年销量和1680万付费用户。亮眼的运营数据,也让瑞幸备受投资人的宠爱,在短短一年中,瑞幸已经获得了三轮融资。投资方中甚至有星巴克二股东贝莱德,这意味着,如今的瑞幸已经获得主流投资市场的认可。

但高速增长的背后隐忧仍然不少。商业最终目的是获得较高的投资回报率,瑞幸在获得高估值、高流量和大订单的同时,也面临着亏损严重、现金流紧张等问题。瑞幸要如何守住江山、避免成为下一个ofo,也成为了外界关注的焦点。

瑞幸遭遇的众多质疑,或多或少都可以归结到它疯狂开店的举动上。而这个最直观、也最有悖于传统零售生意的操作,可能是看清这家公司的关键所在。

鼓励外卖还是自提,本质上是想节省房租还是运费

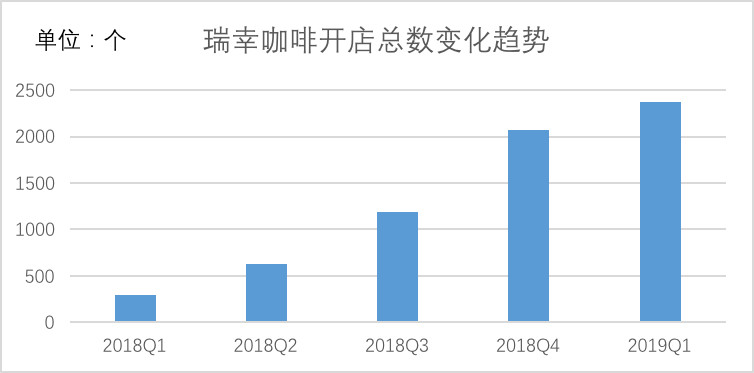

受到大环境的影响,如今中国咖啡市场大部分玩家如星巴克、连咖啡、Costa都在勒紧裤腰带,在少量开店的同时,关闭更多的门店以求度过冬天,瑞幸是个异类。2018年瑞幸新增1783家自营门店、2019Q1同比增长717%,开店的数量和速度都堪称疯狂。

瑞幸咖啡门店总数变化趋势图,制图:36氪

而这种不合传统零售业规律的开店举动背后,实际是一笔账。

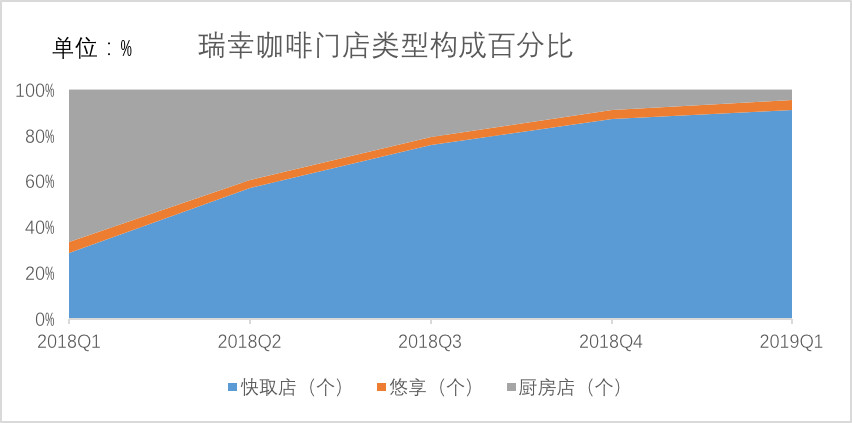

根据招股书披露的门店数据,从不同门店类型及占比来看,瑞幸主打小面积和简单场景的快取店(Pick-up stores),占比不断上升,在2019Q1已经达到2163个,占比91.3%。面积更大、提供丰富场景的悠享店仅为其零头,而只提供外卖服务的厨房店,受到快取店迅速扩张的影响最为明显,占比不断萎缩。

瑞幸咖啡各类型门店占比变化图,制图:36氪

门店结构明显变化的背后,是瑞幸渠道策略的日益明确。在成立之初,瑞幸主要依靠微信带来的社交流量做咖啡外卖生意,彼时线下门店的主要作用也是充当外卖订单的后厨,是其进行仓配的据点。这也是瑞幸被外界归类为“新零售”公司的原因——即时配送服务是它们的标配。

但随着单量和影响力的不断增加,逐渐走向品牌化的瑞幸开始进行大规模的线下扩张,在写字楼、商圈等人流量密集的地段大量开店,这样做的目标是——方便用户自提。招股书显示,瑞幸的外卖订单占瑞幸销售比例已从2018Q1的61.7%下降到2019Q1的27.7%,而自提订单则超过60%。

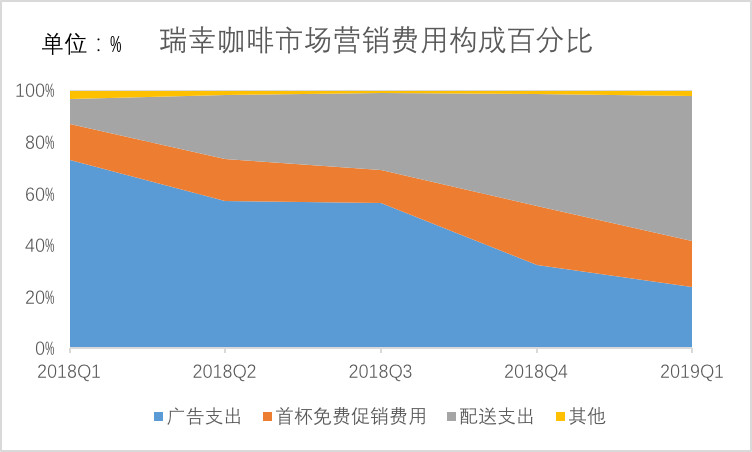

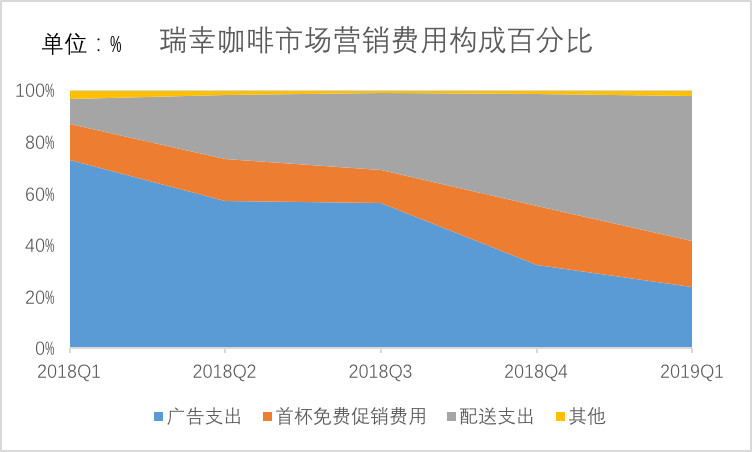

而之所以拼命提高自提业务比例,是为了降低配送费用。根据招股书披露的瑞幸的经营数据可知,销售和市场费用支出中,占比最大的就是外卖配送开支。

瑞幸咖啡市场营销费用构成占比趋势图,制图:36氪

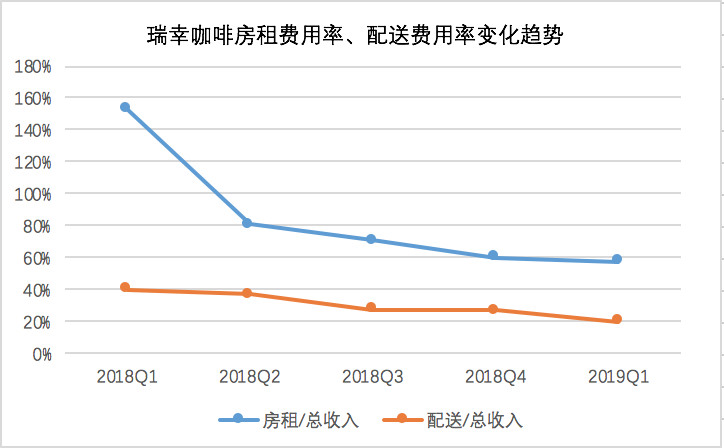

目前来看,瑞幸的开店策略是奏效的,在增大自提店占比、并用一些选址(如选在写字楼大堂)和运营手段(如提升配送门槛)鼓励自提后,外卖的配送费用率从2018Q1的40%,下降到2019Q1的20%。

另一方面,随着订单的规模化增长,房租和门店人员成本在收入中的占比也在不断降低:从2018Q1的153%,下降到2019Q1的59%。

新零售公司的一个共同课题是,在鼓励用户到店和为用户配送到家之前做平衡,其中既要考虑用户的体验,也要考虑公司的成本。落到更细微的问题上就是,开店和配送两种方案,哪个效率更高。

从瑞幸的表现来看,尽管瑞幸通过加密门店提升了自提比例、减少了在配送上花的钱,但目前在房租和门店人员上花的钱还是更多(是配送费用的3倍),短期来看,如果订单规模跟不上,开店并没有比配送更高效。然而,开店的租金属于固定成本,随着订单量的提升,固定成本必然被摊薄,但是配送成本却会随着订单规模的增加继续提升,为此订单规模能否持续增长并最终实现规模经济是瑞幸能否迎来拐点的关键。

瑞幸咖啡配送费用率、房租费用率双降,但房租依然高于配送费,制图:36氪

会花钱的瑞幸,撒钱也需要门店承接

招股书显示,瑞幸2018年的付费用户已经达到1680万,产生了9000万份的年销量(其中咖啡销量为7150万杯,小吃和果汁销量为1818万)。达到这样的咖啡销量,瑞幸只用了一年,星巴克用了近20年,全家中国便利店用了近5年,而连咖啡花了4年时间也没能达到。

瑞幸能在极短的时间内收割和星巴克等多个老品牌同量级的市场,激进的营销策略功不可没——招股书显示,瑞幸咖啡5个季度内在市场和营销上撒钱接近10亿。与这种高举高打的做法相伴随,只有快速将门店开到用户身边,这笔花出去的钱(特别是广告费用)才有可能被转化为更多订单。

瑞幸的销售和市场费用(Sales&marketing expenses)主要由三个部分构成:广告、补贴、配送。其中补贴费用支出固定,基本控制在10%至20%范围内,除去春节期间投入增加(22%),其他季度无论是环比还是同比都没有明显的增长或者下降。

瑞幸市场营销费用构成百分比和变化趋势

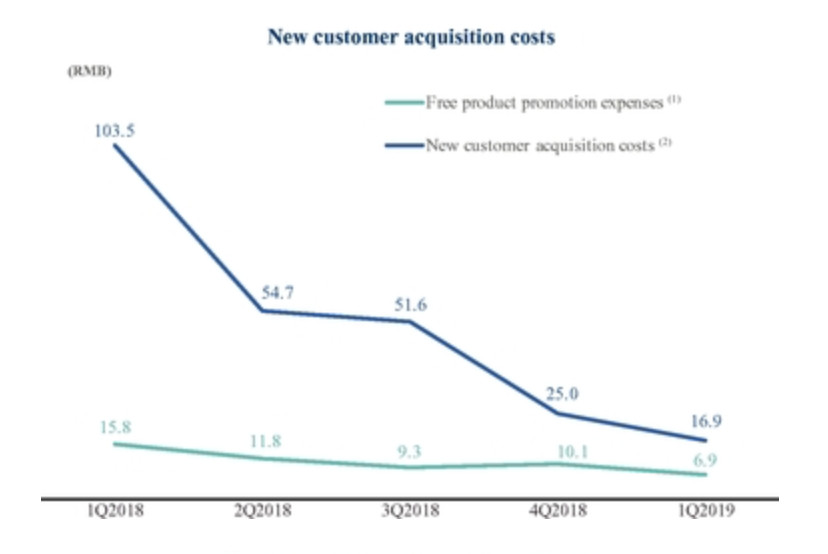

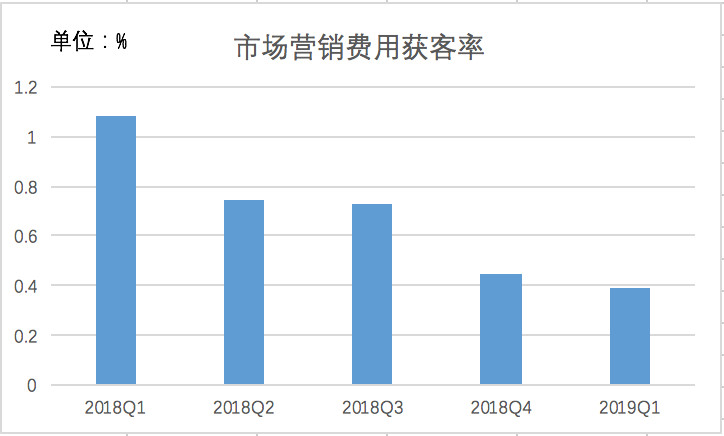

总的来说,瑞幸的获客成本得到较好控制。作为对比的是,以获客效率著称的拼多多2018年Q4人均获客成本已经升到182元,而同期瑞幸仅为25元,且还是在下行。可以说,这是线下生意和电商生意的重要差别——大量门店就约等同于大量广告牌,且能带来稳定的自然新增流量。

瑞幸咖啡总体获客成本、补贴费用产生的获客成本,来自招股书

瑞幸咖啡每杯咖啡总的获客成本,制图:36氪

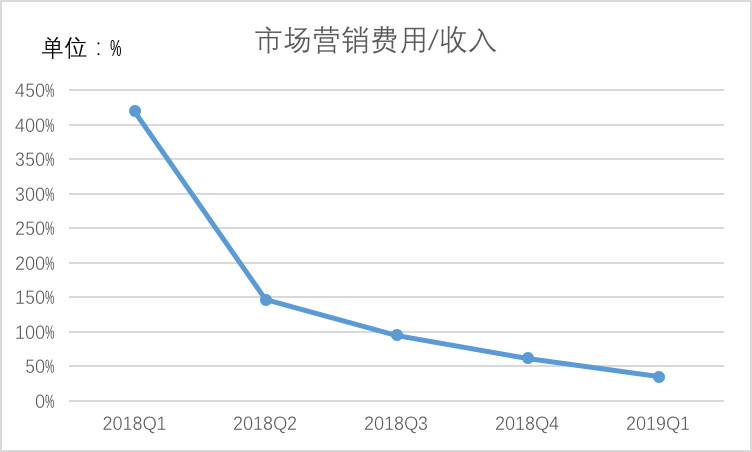

可以说,瑞幸用更低的营销费用换来了更多的新增用户。不过需要指出的是,瑞幸接下来的目标还是用户增长,为了获取更多的新增用户,营销费用也有可能继续保持在比较高的水平,但同时,随着营收规模的扩张,营销费用的灵活空间会更高,在保证绝对数字增加的基础上,其占营收的比重可能会逐步下降,从而减轻在财务的压力。

瑞幸咖啡总的营销费用率持续下降,制图:36氪

瑞幸能盈利吗?

1、毛利率、经营利润率都在改善

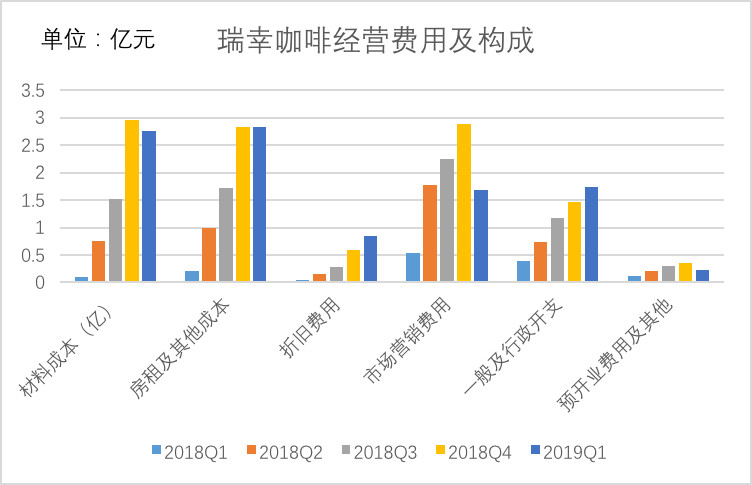

瑞幸的经营费用主要有四块:原材料、房租及运营(门店人员薪资)、销售和市场营销、一般及行政开支。其中材料和房租这两块的成本占比最高。

瑞幸咖啡经营成本构成,制图:36氪

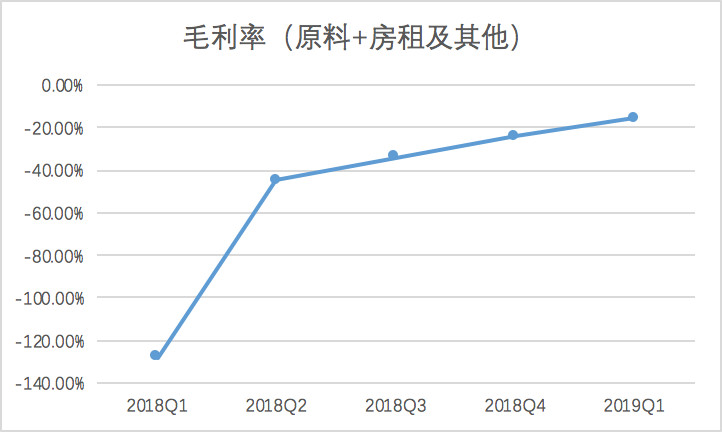

可以看到,直接和这两项成本相关的毛利率虽然一直为负数,但在改善之中——从2018Q1的-128%,上升到2019Q1的-16%。此外,瑞幸预开业费用在明显下降(2019年Q1仅2240万,环比上季度下降37.2%),这意味着瑞幸在新店上的投入在下降,说明瑞幸正在放慢自己的开店速度,通过把老店运营地更好来提升订单量,以进一步提升毛利水平。

瑞幸咖啡毛利率变化趋势,制图:36氪

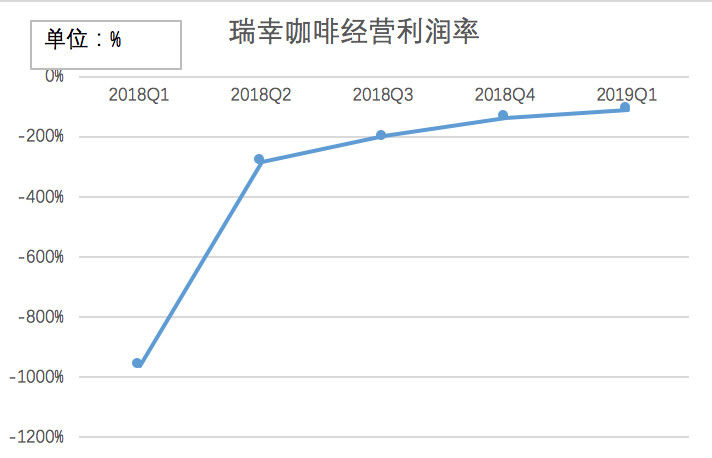

前文已经提到,瑞幸正在很努力的控制各项费用,销售和市场费用(配送费、广告费)率有明显下滑,其经营利润率也在逐渐上升。

瑞幸咖啡经营利率变化趋势,制图:36氪

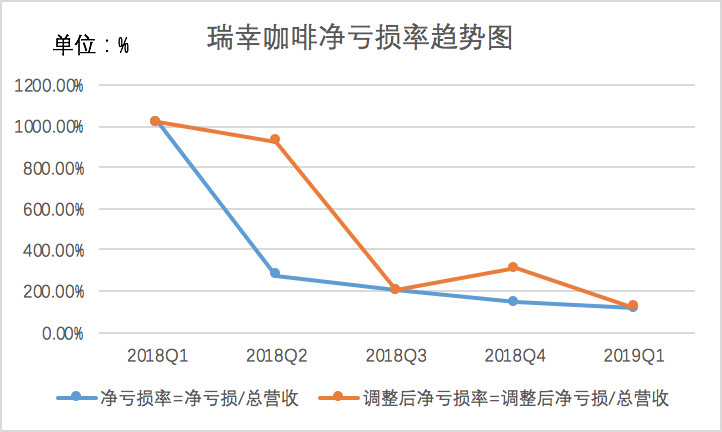

因此瑞幸的净亏损率和调整后净亏损率都在大幅下降,从2018Q1超过1000%下降至2019Q1的100%左右,相差10倍。

瑞幸咖啡净亏损率和调整后净亏损率变化情况,制图:36氪

2、仍未实现盈利

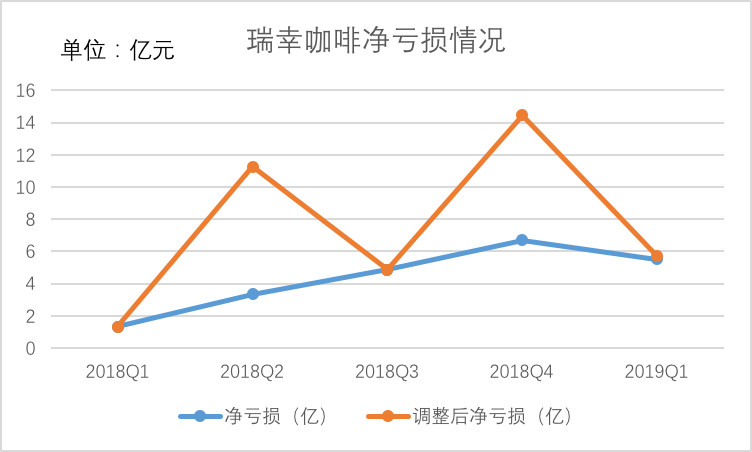

尽管利润指标都在改善,但从招股书给出的信息来看,在2017年6月16日至2019年3月31日21个月内(接近7个季度),瑞幸的净亏损共计达22亿元,调整后净亏损共计达38亿元左右。

咖啡收入不足、经营费用高,是瑞幸亏损的主要原因。前文已经提及,瑞幸的主营业务咖啡销售2018年产生的收入仅为3.61亿元,算上小吃和果汁以及其他产品销售,2018年全年的总营收也只有4.78亿元,而瑞幸的经营费用总额高达17.75亿元。瑞幸也在招股书内的“风险因素”部分提及不断增长的净亏损带来的巨大风险。

瑞幸咖啡2018Q1至2019Q1净亏损、调整后净亏损情况,制图:36氪

模式之辨归根到底是这家公司能不能盈利。瑞幸要想实现盈利,接下来的必经之路就是在继续扩充高毛利品类并提升其占比,并在不影响销量的前提下提高咖啡单价,而这都将进一步考验它的运营能力。

郭谨一还表示,会持续关注美国资本市场,但是当前首要任务还是践行公司的业务战略,聚焦发展,“对于返回主板没有明确的时间表”。

近日,瑞幸咖啡x贵州茅台联手打造的“四时八节”主题店落地深圳,该店将齐白石知名画作的美学调性融入店内,以自然风物展现四时八节风景.

截至5月12日的第2季度,瑞幸咖啡在中国平均每天新开10家门店,门店总数达到6912家,“财务造假”事件对其门店扩张速度的影响似乎不大。

为什么瑞幸咖啡选择从成立开始就一路“开店式狂奔”,一路资本运作,为什么不放缓脚步,经营核心城市核心地段的既有门店?

美国精品咖啡Reborn Coffee将进军中国市场,首家旗舰店将落地广州,预计开在“游客熙攘的中心历史街区”,后续会向上海、深圳等城扩张。

关键词:Reborn Coffee精品咖啡 2024年05月14日

谭仔国际2024财年收益为27.48亿港元,同比增长5.9%;溢利(撇除政府补贴)同比增加34.2%至1.17亿港元;香港以外地区经营亏损收窄52.5%。

巴奴海底捞们不能仅满足于过去“2G”生意经所取得的成绩,在市场的浪潮中,不能及时做出改变和调整终将会被淘汰,成为行业发展中的过客。

赢商网账号登录

赢商网账号登录