华尔街的投资银行家们喜欢说:“如果你的资产有一个好的现金流,那就把它证券化。”而以细水长流的租金收入等为基础的商业不动产,是最适合进行资产证券化的领域之一。

在目前的境内金融市场上,商业不动产的资产证券化产品以CMBS和类REITs为主。

自2014年“中信启航”开启了中国类 REITs 市场以来,国内商业不动产资产证券化市场蓬勃发展,类REITs、CMBS 产品在六年内已发展超过4000亿元的市场规模,为一部分持有优质物业的企业拓宽了融资渠道、打通了“投融管退”的行业闭环。

2019年对于商业地产而言,是多元化发展、创造新格局的一年。而资产证券化是不得不提的关键词之一,这一年,创新性CMBS和类REITs持续落地,产品类型不断丰富。

中国公募REITs的黎明终将破晓,但何时出现会继续成为市场热点,REITs布局已成为商业地产必修课。不过,在金融创新的同时,修炼好运营能力才能真正建构护城河。

01 2019年商业物业资产证券化:CMBS仍是主力,一线城市地位不变

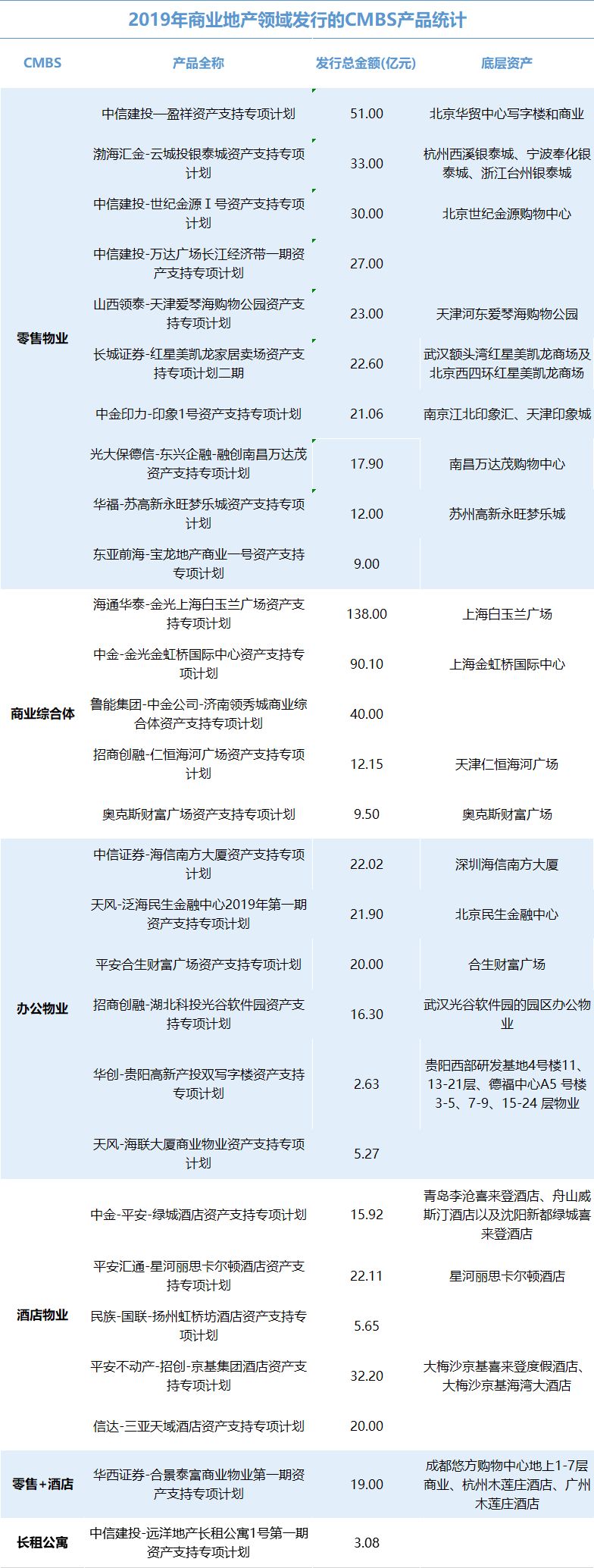

在不计算ABN的情况下,赢商网对2019年商业地产领域(仅统计零售物业、酒店物业、办公物业、长租公寓)的资产证券化案例进行盘点,2019年共发行CMBS共33单,发行规模达812.75亿;REITs共22单,发行规模387.21亿。整体金额并未大幅度波动,CMBS产品的单量及规模依旧占据主力地位。

从底层资产来看,商业综合体、零售物业依旧是发行数量最多及单笔规模较大的资产类型,特别是上海白玉兰广场以138亿刷新了CMBS融资纪录。标的物业分布以北京、上海、深圳及强二线城市,一线城市仍占多数,这反映了投资人对于一线城市资产偏好依旧不减。

同时市场创新继续推进,金融创新加速,出现了多城市购物中心组合CMBS,承续发行的股权型类REITs等。随着监管政策的日渐完善、参与机构的多样化,2020年将出现更多创新产品。

备注:不计算ABN

数据来源:Wind,CN-ABS 赢商网整理

备注:不计算ABN

数据来源:Wind,CN-ABS 赢商网整理

?上海白玉兰广场138亿,刷新CMBS融资纪录

2019年8月14日,“海通华泰-金光上海白玉兰广场资产支持专项计划”在上海证券交易所获批,拟发行金额为138亿元,刷新融资金额纪录。

其底层资产是上海浦西第一高楼“上海白玉兰广场”,广场总建筑面积42万平方米,其中地上26万平方米,地下16万平方米,包括一座66层、高320米的办公塔楼和一座39层、高172米的酒店塔楼,其中11万平方米的购物中心于2018年12月23日开业。

图片来源:上海白玉兰广场官网

根据规划,上海虹口区将以“一线、一街、多点”布局区域商业新的发展。其中“一线”是虹口滨江线路的北外滩区域,“一街”是老牌商业街四川北路,而“多点”则是这些核心区域辐射开去所形成的一个个商业亮点。

而上海白玉兰广场购物中心,正是“一线”位置的第一座大型商业综合体,可填补虹口北外滩的商业板块空白。

这个新纪录,第一是因为其白玉兰广场体量庞大,第二是取决于底层物业估值和白玉兰广场经营NOI。2019年后的CMBS融资金额,白玉兰广场可作为参考标准。

?CMBS首次出现多城市购物中心组合:3座银泰城

2019年4月26日,“渤海汇金-云城投银泰城资产支持专项计划”在上交所发行,底层资产为杭州西溪银盛置地有限公司、台州银泰商业有限公司、宁波市奉化银泰城商业经营管理有限公司各自所持购物中心,共募集资金33亿元。

杭州西溪银泰城于2017年11月16日开业,总建筑面积30万平方米,是银泰在杭州西湖区的第一个综合体项目。

台州银泰城于2016年12月30日开业,是总建筑面积及配套面积40万平方米的商业综合体。但由于正修建S1轻轨线工程,交通不够便利。2019年7月6日,台州银泰城重新开业,据统计,二次开业率从30%提升至90%。

宁波奉化银泰城于2012年9月开业,是奉化首个一站式购物中心。2017年,在历时7个月调整后重装开业,提高了软硬件设施设备,增强了配套业态。

在此单CMBS前,虽然有部分CMBS、REITs单只产品持有了不同的物业,但这是全国首单多城市购物中心组合。

国外标准的市场化CMBS,共有三种模式:

1、单一借款人交易:以一座大型地产为抵押的单笔贷款或者归属于单一地产企业持有的多个地产交叉抵押的多笔贷款。单一借款人模式下存在交差担保以及交差违约,应将全部资产看作一个整体,集中违约风险最高。

2、大额贷款交易:由数个不同借款人发起的多笔大额贷款构成,通常为10-25笔。由于偿还来源的现金流水平及信用风险各种不同,抵押地产在地理分布及房屋用途上有一定的分散性,可分散部分风险。

3、多个借款人融合交易:通常包括30笔以上贷款,入池资产由不同信用水平的借款人构成,单笔贷款金额较小,集中违约风险最低。

这单首次出现的多城市购物中心组合,更加符合CMBS作为资产池的本质。

?光大安石的新REITs与原REITs直接交易底层资产

2019年9月,“光证资管-光控安石商业地产第2期观音桥大融城资产支持专项计划”设立,产品发行总规模29亿元。这也是境内第一单承续发行的股权型类REITs。

第1期是2016年8月在深交所挂牌发行的重庆观音桥大融城REITs,其中优先级A档13亿元,优先级B档3亿元。

观音桥大融城也是光大安石的商业故事的起点。2010年初,光大安石联手联想控股旗下的融科智地,拿下观音桥“现代广场”(部分由重百江北商场使用)。1年的时间,10个亿改造资金,孕育出了第一个大融城,代号“重庆首家青年主题购物公园”。

2014年大融城日均客流达到10万人次,同比增长17%;销售业绩同比增长32%,经营收入同比增长40%。此外,大融城的出租率从最早的75%上升到2016年的97%,年租金从2013年的1.1亿元增到2016年的2.1亿元;NOI从4200万元提升至1.3亿元,复合增速达到46%。

图片来源:重庆时尚

重庆观音桥大融城的成功,为光大安石狩猎国内其他商业存量项目埋下了伏笔。此后,其从绿地、星光耀、永旺等行业巨头手里接盘项目,通过选址、更换管理团队、商家调整、铺位切割、动线调整、独立运营、推广活动等方式进行改造。

2016年,光大安石以观音桥大融城购物中心作为底层资产,并以项目未来租金及其他经营收入带来的现金流作为该类REIT计划的还款来源,由此开启“PERE+REITs”模式。

第2期的发行,实现了原存续类REITs产品与新发行类REITs产品直接交易底层资产的承续形式。在公募REITs渠道尚未开放的今天,在退出方式上可谓实现金融创新。

?印力CMBS、类REITs同日挂牌

2019年4月9日,“中信金石 — 深圳龙岗万科广场资产支持专项计划”(龙岗万科广场类REITs)、“中金印力 — 印象1号资产支持专项计划”(印象1号CMBS)同时在交易所挂牌,融资总额达42.33亿元。

印象1号CMBS设立于2019年1月17日,发行规模为21.06亿元,期限为12年,标的物南京江北印象汇及天津印象城总估值为33.8亿元。南京江北印象汇于2014年4月开业,可租赁面积约为4万平方米,定位为品质型一站式购物中心;天津印象城一期为购物中心部分于2013年12月开业,二期包含购物中心及写字楼,于2016年12月开业,年租金及租户销售额复合增长率分别为44.6%及30.9%。

而龙岗万科广场类REITs发起设立于3月1日,标的物深圳龙岗万科广场总估值为29.41亿元,2013年12月开业,10.5万方的体量,入市时是龙岗片区体量最大的购物中心。2018年销售额总计16亿元,客流量总计1610万人次,能覆盖优先级证券的期间收益。

图片来源:赢商网

龙岗万科广场的故事比较曲折,呈现了万科在轻资产的探索。早在2014年8月,万科曾与凯雷签署商业地产战略合作平台意向书,将收购万科拥有的9个商业物业并长期持有,未来以资产证券化为目标退出。同年11月,领汇房托对外披露了与万科就龙岗万科广场的商场连同若干临街商铺及停车位的80%股权达成战略意向收购书。但随后便传出收购两次延期,最终暂停的消息,万科董秘谭华杰曾表示在交易方式上未能达成共识:“跟凯雷也好,跟领汇也好,都会遇到这个问题:到底是转让股权好还是转让资产好?我们都希望转让股权,他们都希望转让资产,问题是他们觉得股权这种方式风险高,但转让产权,我们觉得税收成本太高。”

后来,万科收购印力。2017年年中,万科通过下属公司共同设立了两支129亿元的商业地产投资基金——招银成长壹号、招银成长玖号,将42个项目置入,委托印力运营管理。

此次龙岗万科广场类REITs的原始权益人懋德诚,其大股东正是招银成长壹号。它也是市场首单无强增信并以购物中心为资产支持的权益型类REITs,印力的打算,是待时机成熟,和公募市场实现对接,实现权益资产的上市和流通。万科的战略布局正在慢慢浮现。

02 资产证券化目前是锦上添花,未来是房地产下半场的竞争焦点

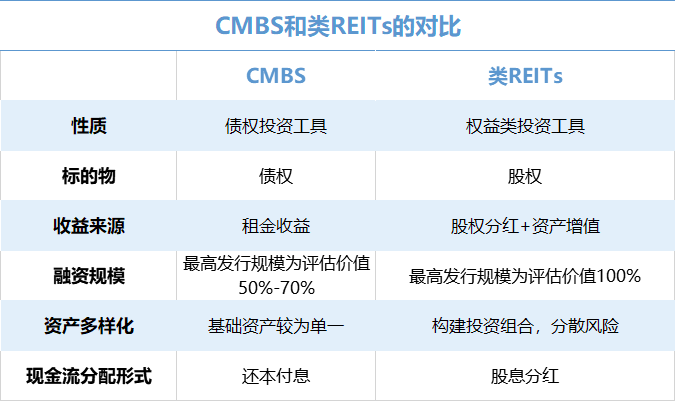

从2019年发行金额和发行数量来说,CMBS都多于类REITs。CMBS的标的物是商业地产项目的债权,将商业按揭地产进行结构化设计出售给投资者,主要侧重于资产池的现金流分配。而类REITs的标的物是地产项目的股权,一般要求商业物业具有稳定的租金回报,因此类REITS中的都是成熟项目。

就目前国内情况而言,能够通过类REITS实现不动产证券化融资的主体大都是大型地产集团旗下的某一地产公司,其集团组织架构适合通过项目公司转让股权的方式实现类REITS融资。

资料来源:国盛证券研究所

结合2019年数据的盘点,并与业界资深从业人员进行深度交流,赢商网总结认为:

1、公募REITs、CMBS/类REITs和并购基金是新金融的代表。在目前的融资环境中,不同的企业的融资策略与渠道选择,取决于企业不同的主营业务方向、盈利模式、自持物业比例、资产所在区位、战略联动方向等。

2、CMBS虽然刷出新纪录,但并不是主要融资渠道。CMBS抵押型资产不出表的模式只是多样化企业融资渠道,对物业资产管理并没有提升实质性帮助。

此外,相对于“强主体+强资产”模式,“弱主体+强资产”模式更加符合CMBS产品设计的初衷,即脱离传统信贷思路,基于资产本身的价值进行直接融资。在保证资产证券化产品风险可控的前提下,真正的CMBS市场还有很长的路要走。

3、近一年融资热点是类REITs,新加坡公募REITs,以及国内公募试点推进。

从香港和美国的资本市场表现来看,商业运营型的地产商已经替代周转销售型成为市场的主流,存量运营将是地产商在住宅开发和人口红利消耗之后必然的转型方向,行业需要经历“开发商–地产商–地产资本商”的历程,完成“地产+资本”的产业升级,逐步迈进房地产金融时代。

在期盼公募REITs的同时,更应该关注资产本身质量。保证优质资产入池,保持和提高REITs基金的持续运营能力,是REITs长远健康发展的必要条件和发展的关键。

项目投资回报率,决定其能否正杠杆退出。目前,作为重要退出途径的境内类REITs平均票面利率5.5%左右,考虑到利息覆盖倍数和发行成本等因素,商场一般要做到6%的Yield才能实现正杠杆退出。

这对运营能力提出了高要求,练好内功才能行稳致远。

在房地产的下半场,随着资产证券化进程推进,在不动产资产管理业务中发力的企业,以及拥有大量持有型物业,具有REITs发展基础资产的房企,可能成为先发者。让我们拭目而待。

当银行贷款、公司债(公募+私募)等房企主要融资渠道收紧之际,“不计入负债”且监管相对宽松的ABS(资产抵押债券)正悄然兴起。

蓝光发展拟就上海虹桥世界中心第2-9层办公楼发行类REITs,拟申请在上交所挂牌,发行规模不超过10.65亿元,利率未定,产品期限不超过20年。

时隔14年,招商蛇口将成为第二家在香港拥有REITs平台的内房股企业。继越秀房托之后,招商局REITs也即将登陆香港市场。

9月11日,嘉凯城发布公告称,拟以下属子公司持有的若干城市客厅资产(简称“物业资产”)设立商业广场类REITs,发行规模不超过19亿元。

高瓴资本创始人张磊将“中国欧莱雅”之梦深深寄托于完美日记身上,只是,在流量和资本裹挟下,严重依赖代工的它,能筑起多宽的“护城河”?

赢商网账号登录

赢商网账号登录