本文为IPO早知道原创

作者|苍穹

微信公众号|ipozaozhidao

据IPO早知道消息,富力物业服务集团有限公司(以下简称“富力物业”)于2021年4月26日递交的招股书届满6个月,今日面临失效。农银国际、中金公司担任联席保荐人。

虽说招股书失效并不鲜见,企业只需更新资料即可再次“激活”上市程序,但富力物业的赴港上市已因1个月前股权转让而彻底终止。9月20日碧桂园服务(6098.HK)发布公告,拟以不超过100亿元收购富力物业全资子公司富良环球,同时间接收购富良环球所持的各目标公司100%股权。该笔交易由两部分组成,包括0.86亿平米在管面积,交易对价为70亿元;及未来将交付的0.66亿平米面积,交易对价为30亿元。

事后碧桂园服务执行董事兼总裁李长江在朋友圈表示,富力物业收购案交易价格公道。“我很高兴,因为项目质量好,交易价格公道,服务团队优秀。最关键的是,我看好行业!”

八成项目位于二线以上城市

商业物业面积占比17%

富力物业最早可追溯至1997年成立的天力物业,至今已有24年的经营历史,下设住宅物业管理服务及商业物业管理服务两条业务线,覆盖住宅、零售物业、写字楼、服务式公寓、教育机构及产业园等多元物业业态。

截至2020年12月31日,富力物业已进驻中国26个省、自治区、直辖市的102个城市,在管项目552个约6940万平方米、签约项目660个约1.05亿平方米。而于最后实际可行日期,富力物业在管项目面积增至7160万平方米,签约总建筑面积则为1.06亿平方米。当下龙头物企在管面积基本均在3亿平方米以上,相对而言富力物业规模只能算是中等。

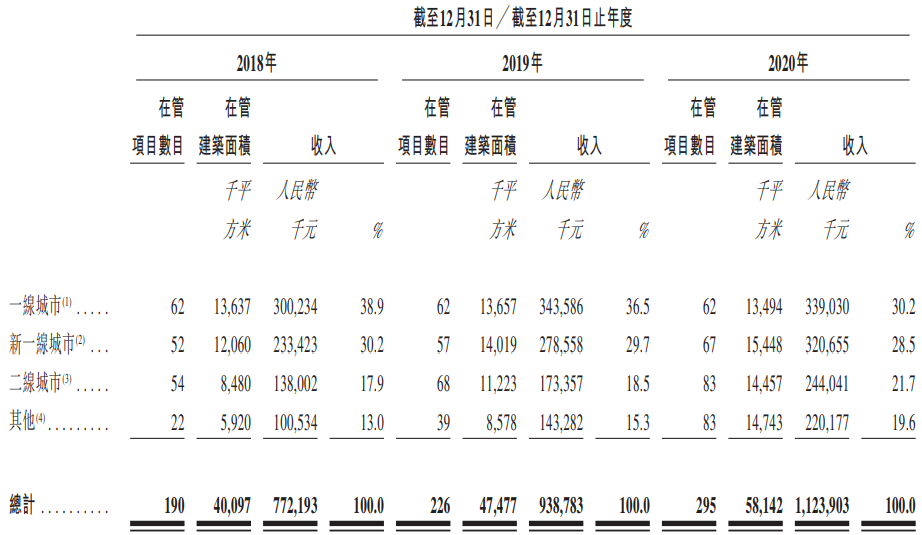

区域分布方面,富力物业在管物业主要集中在中国一线、新一线及二线城市,于2020年末该类项目分别占其总在管建筑面积的25.9%、25.9%及25.5%;物业业态方面,于2020年末住宅物业的在管面积为5810万平方米,商业物业的在管建筑面积为1120万平方米,于最后可行日期商业物业面积增加1.04个百分点至17.18%。

富力物业区域布局(来源:招股书)

项目地理位置优越,同时可以弥补商业方面的短板,这正是碧桂园服务亲睐富力物业的原因。根据中指研究院的资料,基于上年度有关管理规模、经营业绩、服务质量、增长潜力及社会责任等关键因素的数据,以综合实力计,富力物业在中国物业服务百强企业中排名第11位。

毛利率低于行业平均水平

社区增值服务贡献不足4%

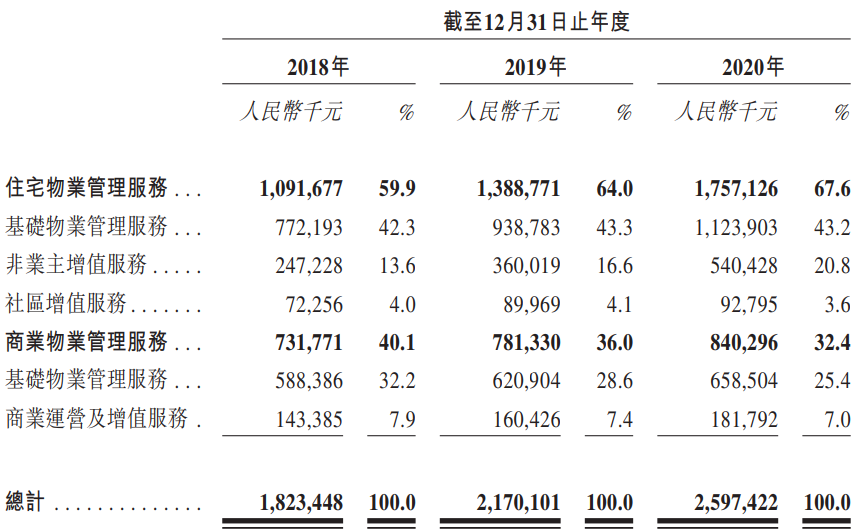

2018至2020年,富力物业收入从18.23亿元增长19.0%至21.70亿元,并进一步增长19.7%至25.97亿元;2018年净亏损1160万元,2019年转亏为盈至6389万元,2020年增加275.6%至2.40亿元。

富力物业收入结构(来源:招股书)

拆分来看,富力物业的住宅物业管理服务收入贡献率逐年上升,且越来越依赖基础物业管理服务。其中,2018年住宅物业管理服务贡献富力物业总收入的59.9%,至2020年这一比重上升至67.6%;同期社区增值服务贡献率仅有4%、4.1%及3.6%,同一众上市物业相比明显偏低。

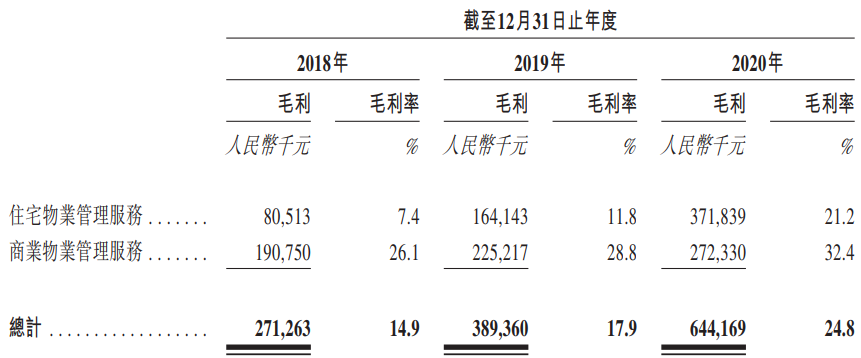

通常,基础物业服务附加值较低,难以获得高额回报,这也决定富力物业毛利率不高。2018-2020年,富力物业住宅物业管理服务的毛利率上升13.8%至21.2%,商业物业管理服务的毛利率上升6.3%至32.4%,同步拉升整体毛利率上升9.9%至24.8%,却要低于2020年上市物企平均毛利率的28%。

富力物业毛利率情况(来源:招股书)

从收费方面可以略窥蹊径,2020年富力物业住宅物业平均物业管理费为2.41元/月/平方米,商业物业平均物业管理费为10.08元/月/平方米。仅以商业物业为例,今年新上市中骏商管的商业物业平均收费为29.5元/月/平方米,约是富力物业的近3倍。

此外,富力物业高企的资产负债率和突兀的第三方收入也为人诟病。过往三年其资产负债率均超过100%,分别为119.1%、107.9%及109.1%,与轻资产属性的物管行业相悖;而富力物业第三方收入高达76.6%,但其直至2019年才有来自独立第三方的住宅物业项目,2020年第三方签约面积只有14.7万平方米。

物业公司赴港上市迎“低潮期”

选择转让不失为明智之举

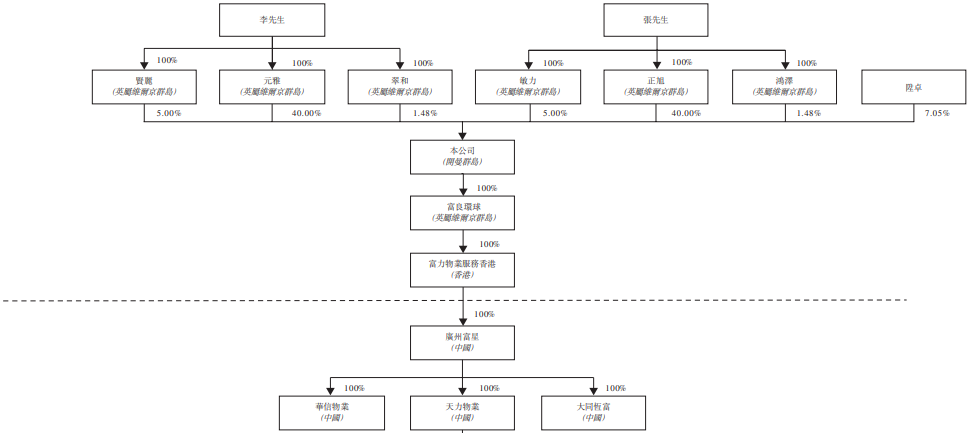

名称含有“富力”二字,富力物业同富力地产并无股权联系,但也构成兄弟公司关系。IPO前,富力地产执行董事和大股东李思廉、张力分别间接持有其46.48%的股权,余下7.05%股权由二者亲友陈思乐名下升卓所持有。

富力物业股权结构(来源:招股书)

2020年4月,张、李二人所成立的广州富星以约3.1亿元购得富力物业,转眼一年半时间,以97亿元的溢价卖出。临阵换道背后,却是富力地产陷入流动性紧张的漩涡,并购案宣布当天富力地产公告二人拟为公司提供约80亿港元的股东资金。

根据贝壳研究院数据,截至2021年上半年,蓝光发展、京投发展、泰禾集团、格力地产、华夏幸福、富力地产等8家企业被划入“红档”。其中,富力地产剔除预收款后的资产负债率为74.9%、净负债率为123.5%、现金短债比为0.55。

从绝对数看,2020上半年富力地产总负债高达 3318 亿元,仅有息负债就达 1433 亿元,一年内到期的有息债已经超过 519 亿元。而到今年7月,富力地产上半年净利润尚且不到 31 亿,同期现金及等价物亦不足 128 亿元。

为了应对流动性压力,富力地产唯有卖掉部分资产和加速回款两条道路可走。目前港股上市物业企业处于低潮期,即便排队成功上市或将面临破发风险,选择转让富力物业虽说无奈但亦不失为一种可行路径。

上一篇:地产IPO凉透

截至上半年,在配股及发债的助推下,碧桂园服务银行存款和现金共219.38亿。除收购富力物业的100亿和收购邻里乐的33亿,其手中现金仍充裕。

4月26日晚间,富力物业在港交所递交了招股书。2020年,富力物业收入同比增长19.7%至25.97亿元,利润大涨275.6%至2.4亿元。

20日,碧桂园服务宣布拟以不超100亿收购富力物业;富力地产执董李思廉及大股东张力将向公司提供80亿港元股东资金, 首笔24亿港元明日到账。

2020年富力地产实现全口径销售总额1496.6亿元,2020年12月权益销售额达到215亿元,同比增长20.79%。

目前富力集团已完成广州近十余个旧改项目,总开发建面超250万平,是广州市内旧村改造实施项目最多,最具经验的开发企业之一。

赢商网账号登录

赢商网账号登录