(图片来源:视觉中国)

引言

当新式茶饮的高端局逐步变为由喜茶和奈雪统治的双寡头格局,当茶颜悦色、椿风等腰部企业所在的中端局难以突破内卷和同质化瓶颈,资本终于把触手伸向了主打性价比、与下沉市场更为适配的低端局品牌。

去年以来,蜜雪冰城、古茗、沪上阿姨、吾饮良品等多个大众化茶饮纷纷获得新一轮融资,背后不乏红杉中国、美团龙珠、高瓴资本等头部机构。其中,蜜雪冰城更是直接拿下一笔高达20亿元人民币的Pre-IPO巨额融资。

而在2022开年之际,赢商网获悉主打性价比的会员制茶饮品牌「小仙兔」完成千万级天使轮融资,投资方为凯辉基金和坤言资本,杉洲资本担任财务顾问。

随着茶饮品牌们不断跨越千店、突破万店,下沉市场仍旧是一个孕育着大量消费力的核心载体,即使蜜雪冰城门店数已经突破两万家,其仍旧没有做到全国范围内的完全覆盖。

番茄资本卿永告诉赢商网,“目前,五、六线城市的餐饮盈利普遍高于一、二线城市,一、二线城市是做品牌的地方但不是赚钱的地方。”与消费者直接挂钩的产品价格和品牌认知决定着品牌未来的基数和规模,但低价的产品显然也需要高客流和强粘性共同支撑。

随着越来越多的新茶饮品牌转向三、四线城市模式,每一个品牌在下沉市场中可想象的市场空间也在不断被均分。

物美价廉的生意

「很多人不懂也不相信的是,一件物美价廉的事情能够做得有效率、能挣钱,这是很多人向往的,但是大家都没做出来。」从「叫了个炸鸡」转换至奶茶赛道,小仙兔创始人梅生延续着以往的创业思路,把性价比放在了第一位。而在鲜果茶赛道和蜜雪比产品、和喜茶比价格的错位竞争也让梅生与凯辉基金和坤言资本一拍即合。

通过9.9包月的会员制形式,小仙兔为消费者提供的是原价为19.9-26元,会员价为7.9-11.9元的平价鲜果茶,包月会员制的设立初衷是希望在为消费者建立一个较低准入门槛的同时提升复购和粘性。

(图片来源:小仙兔)

纵观整个新茶饮赛道的连锁品牌,小仙兔的产品价格略微高于同样锚定下沉市场的蜜雪冰城和甜啦啦,而9.9的包月会员费也成为了小仙兔的第一个稳定盈利来源。赢商网了解到,门店内作为主打产品的鲜果茶产品毛利约为30-40%,奶茶品类的毛利约为60-70%。但在会员费用的扶持之下,小仙兔的综合毛利接近50%。

而在供应链端,小仙兔选择去除中间环节,坚持源头采购,并让利给消费者,随着门店布局的密度提升,小仙兔将通过积少成多、快速周转的方式从上游供应链获得盈利,这也成为了品牌方在规模效应下所获得的第二个核心盈利来源。不过,根据国信证券测算,新茶饮行业整体平均毛利大约为53%。梅生提到,薄利多销的策略下小仙兔整体的毛利仍旧相对较低,品牌也将在未来缩减门店模型从而提升坪效。

(图片来源:小仙兔)

赢商网了解到,作为第一家门店,位于上海祥腾财富广场的小仙兔样板店已开业七个月,夏季的日销售额平均为4000-5000元,冬季的日销售额平均为2000-3000元左右。2022年,小仙兔将通过合营的方式在合肥、宁波、上海等多个区域开设超100家门店,并深耕华东地区的三四线城市。

「焦虑」的新茶饮们

不过,小仙兔入局新茶饮赛道仍难以触动行业的神经。

公开数据显示,截至11月底,2021年新式茶饮行业共发生融资32起,披露总金额超140亿元,融资事件数量和所披露融资金额达到近10年来的顶峰,赛道老玩家们对于源源不断的新晋入局者早已习以为常。

与此同时,值得新茶饮品牌们焦虑的事情实在太多了。在梅生看来,新茶饮的三大焦虑分别是产品焦虑、选址焦虑和外卖焦虑。

「茶饮品牌不都是跟随吗?去年黄皮火了大家都开始卖黄皮,柠檬茶火了大家又开始卖柠檬茶。产品是最初级的,没有任何门槛。」以大单品柠檬茶为例,去年以来柠季、丘大叔柠檬茶、挞柠等新兴品牌不断涌现。此前,赢商网从军师智库餐饮研究院创始人欧峰处了解到,作为原材料的柠檬一年内价格上涨了三倍。此外,霓裳茶舞和霸王茶姬等国潮茶饮也在去年遍地开花,为多地消费者带去了与茶颜悦色有着异曲同工之妙的服务与体验。

(图片来源:视觉中国)

产品之余,连锁品牌们在渠道层面也内卷不断。「所有的mall、步行街和社区,该有的都有了,茶饮品牌很难选址,新品牌很难有出头之日。」梅生提到,小仙兔的应对策略则是“不要和高手抢饭吃,去乡下玩儿”,用规模的优势提升盈利。

据赢商网此前发布的《2021Q3全国商业市场检测报告》显示,咖啡与茶饮品牌内卷首店层出不穷,网红茶饮品牌呈现积极扩张态势。以上海去年新开业的漕河泾印象城、瑞虹天地·太阳宫、北外滩来福士等商业项目为例,入驻的茶饮品牌数量分别为9家、10家和14家,同品类的密集布局让茶饮品牌被迫直面客群分流的困局。对此,业内招商人士深有感触,「茶饮品牌太多了,随便出来个位置,一堆茶饮来挑。」

(图片来源:视觉中国)

而不同的落址也意味着不同的运营成本和经营效率。在搭建小仙兔样板店之前,梅生曾尝试把门店落址于静安大融城,即使日营业额能够做到5000元,但房租及4个员工的固定成本每月高达5万,较低的毛利和较弱的承租能力都难以让该门店继续存活。

卿永向赢商网分享坪效逻辑时曾提到,「餐饮品牌们如何用更少的面积创造更大的营业额?如果门店的面积太大则会导致租金和投资成本过高,管理挑战大等一系列问题。」在这样的盈利压力之下,作为营收第二曲线的外卖业务显然就变得极为重要。然而,外卖生意本质上却是低效和低毛利的事情。梅生认为,茶饮外卖生意中,对于消费者,在等待30-40分钟后收到的奶茶品质一定是下降的,同时他们也多承担了物流费用。对于品牌方,由于外送平台近20%的扣点,茶饮品牌的毛利也直线缩减。

不过,「下沉市场的外卖需求不是很强烈,消费者有的是时间,去门店的时间也很短。」在梅生看来,随着品牌的密度变高,消费者购买的便利也更强。

下沉市场的留白与回响

「新茶饮根本沉不下去,下沉市场还是得看星巴克。」即使主打第三空间的新茶饮品牌们往往在一、二线城市的商业项目中以把门品牌示人,但赢商网从业内招商人士口中了解到,星巴克在下沉市场项目的排他协议中,不仅排斥咖啡,同时也针对了部分茶饮品牌,星巴克在下沉市场中仍占据着绝对主导权。

然而,不甘示弱的新茶饮品牌们则企图凭借着多样的策略变得更接地气。据奈雪财报显示,2021年奈雪Pro店型的扩张数量高达365家,与之相对的是奈雪标准店从485家下滑至446家。此外,主打「欧包+茶饮」的乐乐茶也打磨出了单茶饮模式的轻量级门店,从而为后续的下沉搭牢基石。

值得一提的是,喜茶更是在近期通过战略性降价把购买门槛下调至9元。「从体量上看,价格越低,终端规模越大」梅生强调道,价格带分布在腰部和尾部的品牌在下沉过程中则显得更为游刃有余。

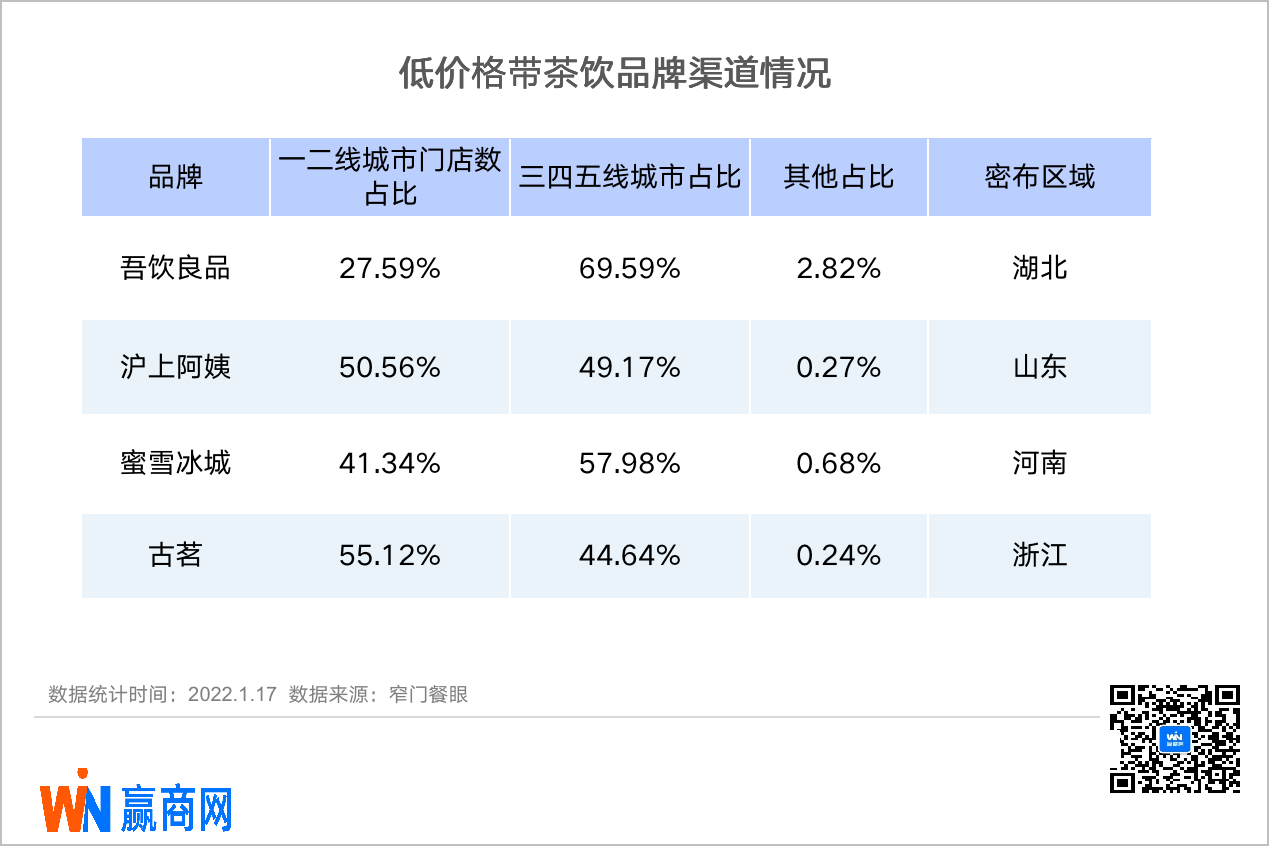

而这一点,也在去年获得融资的大众化茶饮品牌身上有所体现。据窄门餐眼数据显示,上述品牌们在三至五线城市的门店占比几乎超过半数,密布的区域却遍地开花,涵盖了湖北、山东、河南、浙江等多个省份。

不过,巨大的下沉市场显然将承受从未有过的「王冠之重」。

未来三年内,吾饮良品的目标是将门店数量扩大到5000家,而小仙兔也将在今年突破百店。此前,梅生创立的另一个品牌「叫了个炸鸡」在全球范围内已经拥有了超5000家门店。与此同时,分别拥有800多家门店的喜茶和奈雪预计将在今年跨入千店阵营,而腰部品牌如茶百道、古茗、益和堂、书亦烧仙草等也开始向万店冲刺。

不难发现,茶饮品牌们在一二线城市的拥挤感正逐渐向「下」迁徙。

根据《2021新茶饮研究报告》显示,未来2~3年,新茶饮增速阶段性放缓。其原因之一是下沉市场的盘整和西部北部市场的开发都需要市场验证。下沉市场的市场增量究竟是一个真命题还是伪命题,仍旧需要开疆扩土的茶饮品牌们拼凑出答案。

在这大背景下喜茶的降价从根本上来说还是有一定的利润空间,并不能说喜茶完全没有利润空间,所以从这个角度出发,喜茶的降价是有一定道理。

1月18日消息,新中式预制菜品牌“珍味小梅园”完成B+轮融资;去年10月已获得数千万元B轮融资。该品牌B轮与B+轮两轮融资累计金额过亿元。

赢商网账号登录

赢商网账号登录