作者:soleil

编辑:tuya

出品:财经涂鸦(ID:caijingtuya)

据公司情报专家《财经涂鸦》消息,12月1日晚,陆家嘴(600663.SH)发布关于筹划发行股份及支付现金购买资产并募集配套资金暨关联交易事项的停牌公告。公告显示,公司控股股东陆家嘴集团正在筹划涉及公司的重大资产重组事宜。 公司拟通过发行股份及支付现金方式,购买陆家嘴集团及其控股子公司持有的位于上海浦东陆家嘴金融贸易区及前滩国际商务区的部分优质股权资产,并募集配套资金。

自此,陆家嘴也成为了自11月28日证监会恢复上市房企和涉房上市公司再融资以来,首个抛出并购重组计划的公司。

根据公告,此次交易标的公司包括上海陆家嘴昌邑房地产开发有限公司、上海东袤置业有限公司、上海耀龙投资有限公司、上海企荣投资有限公司。

陆家嘴认为,此举符合相关政策导向,有利于提高公司资产质量,改善公司资产负债表,加大公司权益补充力度,提升公司可持续发展能力,使公司更深度地参与陆家嘴金融城东扩及前滩国际商务区的开发建设和运营,更好地服务于浦东新区打造社会主义现代化建设引领区。

公司股票自2022年12月2日开市起停牌,停牌时间预计不超过10个交易日。

时隔7年涉房并购或将破冰

在陆家嘴发布这份公告前,A股已经近7年未实施过涉房企业的并购重组了。

2010年证监会贯彻落实“新国十条”,暂停房企股权类融资之后,在过去的12年中,房企股权类融资几乎停滞。仅在2015年有2家企业成为特例。一个是绿地控股(600606.SH),其在2015年8月借壳金丰投资实现上市。另一个是招商蛇口(001979.SZ),2015年11月招商蛇口换股吸收合并招商地产,成为深交所首单A+B股转A股整体上市案例,完成了国企改革方案出炉后的第一单央企地产重组。

除上述两者之外,万达、恒大、富力等多家大型房企的IPO申请和并购重组均被A股拒之门外。万达商业曾于2015年递交招股书意图回归A股,但历时多年仍未果。2021年3月,万达商业撤回了A股IPO申请。期间万达开启了轻资产化和去地产化。2016年,恒大地产意图借壳深深房实现上市。但至2020年11月,恒大和深深房同日宣告终止筹划重大资产重组。富力地产更是早在2007年就开启了回A之旅,但直至2020年7月,富力地产第5次冲击A股仍然失败。

「第三支箭」落地,重启房企再融资

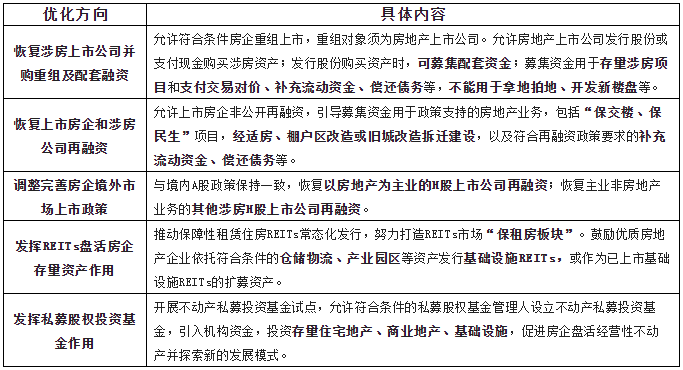

陆家嘴此次资产重组的大前提,是11月28日证监会发布了房地产行业股权融资方面调整优化措施。具体措施包括 恢复涉房上市公司并购重组及配套融资;恢复上市房企和涉房上市公司再融资;调整完善房地产企业境外市场上市政策;进一步发挥REITs盘活房企存量资产作用;积极发挥私募股权投资基金作用。

来源:据证监会网站整理

受股权融资5条措施的影响,11月29日开盘,A股地产板块股强势上涨,近40只地产股封板。整个房地产板块的市值全天增长约1200亿元。

11月以来,房地产行业政策不断。 股权融资5条措施被市场称为“第三支箭”。“第一支箭”是信贷。11月11日央行与银保监会联合发布,关于做好当前金融支持房地产市场平稳健康发展的“金融16条”,向优质房企提供万亿级授信额度。“第二支箭”是债券。11月8日,交易商协会表示继续推进并扩大民营企业债券融资支持工具,支持包括房地产企业在内的民营企业发债融资,预计额度2500亿元。

相较前两支箭, “第三支箭”支持范围扩大,存在流动性风险的企业预计也能涉及。 中银证券在研报中分析,重启股权融资对于目前已经暴雷和优质房企均有利好,出险房企可借此类重组上市来理顺债务关系,优质房企则有收购或控制出险房企的机会,对整体行业积压已久的债务问题起到真正的化解作用,激活行业收并购市场。非公开发行的融资方式,有助于定向寻找投资方,规避了此前公开发债面临的认筹不足的困局。

地产股掀再融资热潮,万科、华夏幸福等纷纷出手

除陆家嘴发布资产重组公告外,万科A(000002.SZ)也在12月1日晚间发布公告,表示公司第一大股东深铁集团提请单独或同时发行、配发及/或处理万科新增A股及/或H股股份,发行数量不超过公司已发行的A股/H股数量的20%。

值得一提的是,对于11月以来的一系列政策,万科反应相当迅速。其在11月21日晚发布公告中称,拟新增不超过人民币500亿元的发行直接债务融资工具。此外,11月23日以来万科已经集齐了与国有六大银行的战略合作协议,获得了总计超过3000亿元的意向授信额度。

同一晚发布公告的还有华夏幸福(600340.SH)。公告显示为满足公司业务发展需要,优化资本结构,稳定财务状况,进一步推动公司债务风险化解工作,华夏幸福拟向不超过35名特定投资者非公开发行股票。募集资金拟用于与“保交楼、保民生”相关的房地产项目,以及符合上市公司再融资政策要求的补充流动资金、偿还债务等。

此外,天地源(600665.SH)也在12月1日晚发布公告,表示为满足公司业务发展需要,加大权益补充力度,优化资本结构及财务状况,拟向不超过35名特定投资者非公开发行股票,发行数量不超过公司总股本的30%,募集资金拟用于公司“保交楼、保民生”相关的房地产项目开发、符合上市公司再融资政策要求的补充流动资金、偿还债务等。

仅仅一晚就有4家涉房企业发布再融资计划,“第三支箭”的影响可见一斑。《财经涂鸦》粗略统计, 自11月28日政策公布以来, A股已有9家涉房企业发布再融资相关公告。除了上述提到的4家公司外,还有福星股份(000926.SZ)、世茂股份(600823.SH)、北新路桥(002307.SZ)、大名城(600094.SH)和新湖中宝(600208.SH)。 从公告来看,这些公司的募投方向大多为“保交楼、保民生”相关的房地产项目开发和补充流动资金、偿还债务等。

值得一提的是,11月30日早间,港股上市的内房股建发国际集团(01908.HK)也发布公告,拟按照先旧后新方式以每股17.98港元,较11月29日收市价折让9.47%,配售4500万股股份,相当于公司已发行股本约2.82%。此次配股预计所得款项净额约为8亿港元,其中所得款项净额约80%或6.4亿港元将用作偿还借款,约20%或1.6亿港元将用作一般营运资金。

上交所披露,陆家嘴2022年面向专业投资者公开发行公司债券 " 项目状态显示为 " 获受理 ",该债券品种为小公募,拟发行金额50亿元。

截至1月18日,陆家嘴世纪金融广场CMBS三期下的优先级资产支持证券和次级资产支持证券已得到全额认购,实际收到的认购资金为30.51亿元。

现在的融资政策,全是利好。股、债,REITs、私募基金,以前限制流向房地产的,现在都打开了一扇窗。但从实操层面,还有很多细节值得推敲。

截至11月25日,交通银行、中国银行、建设银行、工商银行、农业银行、邮储银行等六大行,合计为18家房企授信16550亿,动作之密,力度空前。

11月23日起,全国多家银行密集对重点房企授信,全国多家大型商业银行宣布与房地产企业达成战略合作。

仅11月23日,万科相关的融资新闻就层出不穷,且额度巨大。分别获得交通银行、中国银行1000亿元的意向性综合授信额度。

赢商网账号登录

赢商网账号登录