文/乐居财经 曾树佳

作为一名民营房企的项目经理,徐毅(化名)对公司年前愈来愈严苛的考核指标,感到心累。于是,他主动提出了辞职,尽管没有了年终奖和N+1的补偿,他仍旧毅然决然,“拂衣而去”。

转过头,他对于这些事不想多提,只在春节朋友聚会上,说出了今年最大的愿望:“进入一家国企,至少业务有盼头,也能安安稳稳赚点生活费、月供。”这或许是大多数地产人的心愿。

过去一段时间,一旦看着别家房企拿地、融资的新闻,徐毅总是对旁边的同事,颇为无奈地说:“你看看别人家的公司……”在他一众的心仪房企中,建发便是其中之一。

“建发”这个名字,的确从未如此显眼。这家以往在别人眼中的中型房企,如今拿地、收并购动作频频,销售规模冲进TOP10,也算是国资房企中的一匹黑马。

连红星美凯龙的车建新,也将自己的轻资产梦,寄托在建发身上。他把旗下的家居卖场,卖给了建发,从而换取现金流,谋求转型做商管。

在流动性泥潭中的地产民企,多有将资产卖给国资的案例出现。近期较为典型的,还有融创的孙宏斌,将深圳的冰雪文旅城,转让给了华发股份。

不过,在融资、拿地、销售上天赋异禀的国资房企,既想逆势进取,又想维持稳健的天平,并不简单。他们只能在纠偏中不断做自我调整。

进取的建发

过去一年,建发的布局,着实让人惊呼其“猛”。

房企普遍面临现金流难题,曾经心心念念的销售规模、排名,大多被搁置一旁,无暇顾及。而建发却在其中悄然进击,直指规模十强之内。

2022年,建发房产销售规模为1703亿,是建发系的业绩贡献主力,其在2019至2021年,排名步步进阶,去年已进入10强。而建发系的另一地产平台联发集团,其销售规模则为455亿,由2017年的62名,提升至去年的43名。

若将建发房产、联发集团这两个子平台叠加计算,年内建发股份总计实现2158亿销售额,居于绿城的2128亿之上,摇身坐上了TOP8的位置。

回望过去,2017-2019年,建发股份全口径销售额排名,尚在40强内徘徊。五年之间,它犹如搭乘一辆快速上升的电梯,到达令人意想不到的高度。

几年前,当行业规模的车轮,辘辘前行的时候,建发并不在闽系房企的“激进”标签之列。

谁料三十年河东,三十年河西,现今世茂、阳光城、禹洲等企业被迫蛰伏,建发却亮出了国资的招牌,在逆水行舟的大环境下,变得尤为显眼。

据乐居财经观察,去年,建发“逆周期”的市场举措,可以总结为:上半年拿钱,下半年推货。

在融资放松尚处在试探边缘的上半年,建发系的融资早已在大开大合。据不完全统计,一整年下来,建发股份、建发房产、联发集团等多个发债主体齐上阵,共完成发行中期票据、公司债券等32笔。

建发系的这些融资,涉及额度282.7亿元,平均新增融资成本为3.84%。其中上半年融资规模为230.7亿,下半年相关融资动作较少,规模仅为52亿。

看起来,年内的下半程,它是把主要精力放在销售上了。有研报曾做过统计,建发股份去年四个季度的销售金额增速,分别为-25.7%、-36.1%、8.5%、68.4%,尤其是最后一个季度,建发可谓是状态拉满。

能达到这样的周转力度,离不开其粮草的补充。

尽管建发股份年内的拿地金额,同比上年下降了35.7%,但仍达到了千亿水平,上海、北京、厦门等城市均有其拿地身影。

仅在上海,它就通过独立或联合拿地的方式,斩获5宗地块,权益拿地金额达107亿元。在京津冀,也同样斥资94亿元新增拿地面积23万平方米。

钱袋收紧的岁月,能掏出这么多钱支撑扩储的,也只有招商蛇口、中海、华润置地、保利等央企,能与建发试比高。

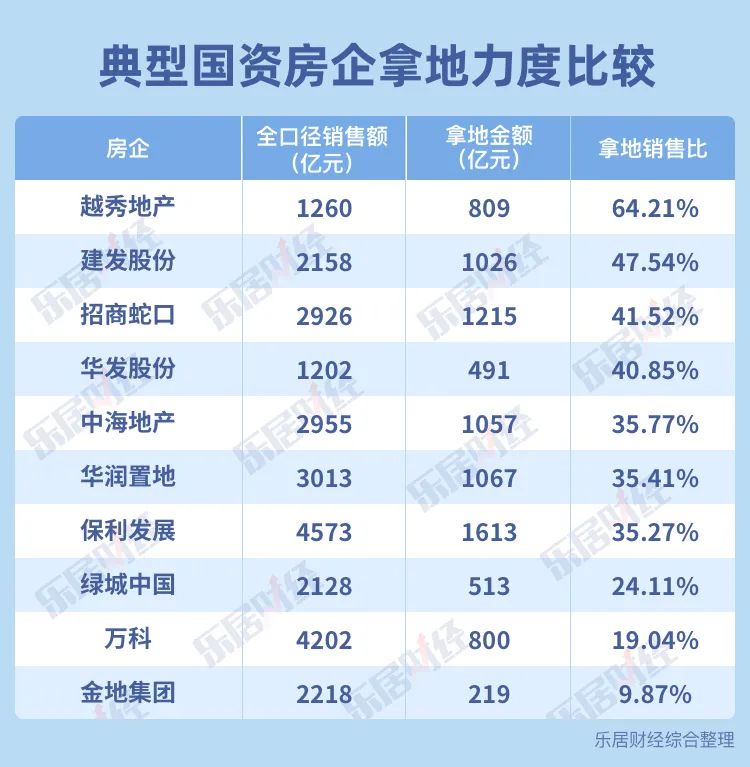

若以拿地销售比,来衡量房企的拿地力度,建发股份47.54%的比例,也远高于中海、华润、保利30%多,以及万科19%的数值。

新年伊始,建发股份又丢出一则重磅的收并购消息。它筹划以现金方式,协议收购红星美凯龙控股集团持有的美凯龙不超30%的股份。若最终交易完成,建发股份将成为美凯龙的控股股东。

除了地产开发之外,建发股份还以供应链运营为主业。近两年,它在该业务板块上成立消费品事业部,试图拓展消费品业务。此次准备收购拥有大量家居卖场的美凯龙,也许是其战略需求驱动的。

带着轻资产梦的车建新,试图成为第二个王健林,而能否实现这一愿景,还要看与建发的交易能否顺利落地。

1月29日,红星美凯龙宣布,将增补建发系三位高管为董事会新成员。看起来,交易似乎有了新的进展。

外拓内缩

细看建发系,其构成并不简单。

建发股份为A股上市平台,主营供应链、房地产双业务线,厦门建发集团持有其45%股权。建发集团则由厦门市国资委全资持有。

建发股份旗下的地产平台,除了建发房产,还包含联发集团。其中,建发房产是地产主力,它由建发股份、建发集团,分别持股54.65%、45.35%。而在建发房产之下,又控股建发国际、建发物业、合诚工程等。

建发国际主营业务为房地产开发,自2016年港交所借壳上市后,集团持续不断将资产注入这个平台。

乍一看弯弯绕绕,其实建发系的业务脉络还算清晰。

因建发股份的供应链业务营收占比超八成,所以如果要单看建发的地产“轮廓”,则要着眼于建发房产的发展曲线。

近些年,建发房产的营收一路走高。2018年至2021年,其获得的收入分别为273.51亿、320.73亿、619.79亿、723.78亿,但增长率忽高忽低,高至93%、低至16.78%,落差比较大。

去年前三季度,它的营收为266.54亿,虽相比于去年全年的规模还相差着一大截,但同比2021年三季度,其仍有45%的增长率,表明这是推货节奏的因素造成的。

尽管营收所获不浅,但建发房产的归母净利,却几乎在原地踏步,甚至出现了增速负增长的局面。

2018至2021年,它的归母净利分别为34.43亿、38.84亿、41.99亿、42.63亿,增长率分别对应64.49%、12.8%、5.41%、1.53%,可谓是一路下滑。而去年前三季,其归母净利润仅为8.68亿,同比下降了19.34%。

盈利水平的下滑,与其毛利率、净利率息息相关。Wind统计数据显示,建发房产近几年的销售毛利率,已从37.74%降至16.46%,销售净利率也从15.52%降至6.36%。

可见,地产薄利时代,建发也难解开盈利的“结”。

如果说,受结转周期影响的盈利指标,还难以显示其实时状态,那经营活动现金净流量,则可以从另一个角度窥探一二。去年前三季,建发房产经营活动产生的现金净额,为-115.52亿,这与2019年底的125.64亿相比,有着较大的落差。

而因为着眼于逆周期发力,建发房产的有息债务总额,也在不断攀升。2022上半年,其有息负债总额为1018.17亿元,处于近五年高位。近几年,它的资产负债率,也从75.35%,提升至78.59%。

尽管背靠国资,建发仍不能“免俗”,它同样需要内修政理,进行组织架构调整。

据媒体报道,去年年初,建发房产曾启动组织优化,将原有海西、东南、华东、华南、华中5大区域,合并为海西、华东、东南3个集群。目的在于收敛聚焦,提质增效。

涌动的国资

“国进民退”的喊声已经持续了很久,如今仍未散去。无论是土地市场,还是收并购市场,地方国资持续涌动,仍是投资主角。

新年伊始,华发股份便签下了一张收并购大单。融创宣布将位于深圳的融创华发冰雪文旅城项目51%股权,卖给华发股份,作价35.8亿元。交易完成后,华发将全资持有深圳冰雪文旅城。

这个项目,包含住宅、冰雪世界、商业、酒店及办公楼等多元化业态,项目总占地面积43.68万平方米,计容积率建筑面积 131.07万平方米。

能一口气拿出这么大一笔现金,想必是志在逆势扩张。过去一年,华发股份实现全口径销售额1202亿,排名第18位,同比上年上升了14位。期内,它的拿地金额达到491亿,拿地销售比达到40.85%,只比建发低了几个百分点。

势头强劲的越秀地产,步子迈得还要更大一些。它高举TOD大旗,2022年的销售业绩,从2021年的第34位跃升至第16名,销售目标完成率超过100%。而其拿地销售比高达64.21%,使得建发只能屈居第二。

此外,诸如武汉城建、国贸地产、广州地铁、上海地产、深铁集团等,关于他们拿地、发债的新闻,比比皆是,显得异常活跃。而去年的销售十强中,招保万金“聚首”,更是多年来罕见的情景。

事实上,是民企在退却,才显得国资在跨步进取。

经过一轮行业出清之后,生存下来的更多是财务稳健、战略发展方向清晰的房企,他们有着比较明确的未来,至少不会再度滥用高杠杆,导致市场畸形。而这一类型的房企,大部分都是国资。

现今的市场,无论是融资、土拍,还是销售等各个环节,国资背景仍更占据上风。但他们同样面临着自我调整的课题。

房企们既要储粮过冬,也要向管理要效益。于是一波精简、优化的举措,扑面而来。近期的企业变阵,比往年来得更加明显。不少头部国资房企,也在其列。

这其中,招商蛇口开启了新一轮的城市、区域调整;万科对南方区域,进行了人事换防;保利、绿城也对组织架构进行合并。

在逆势外拓中,国资要把握好内部稳健,与对外发展的天平,其实并不简单。

车建兴出让美凯龙的控制权、化解流动性危机,已经获得投资者的广泛认可。随着建发股份接盘、阿里巴巴换股入局,不久之后正式进入新的阶段。

1月13日晚间,厦门建发股份有限公司发布公告称,该公司计划收购红星美凯龙29.95%的股份,交易对价不超63亿元。

1月8日,建发股份公告披露,该公司正在筹划通过现金方式协议收购红星美凯龙家居集团股份有限公司不超过30%的股份。

建发公布拟63亿元收购红星美凯龙29.95%股份,阿里巴巴或行使对红星美凯龙换股权利;邵明晓退休辞任龙湖集团董事会副主席……

华润置地在摘地后表示,本次商业地块的获取标志着万象系商业正式落子广州,将引进具有代表性的高端商业名片,在江岸线头排之位打造标杆。

就零售业态来说,2020年累计已出租面积增速远超其他业态,意味着租户流动性较高;但出租率只下滑了3.3%,意味着有大量的新签约面积。

赢商网账号登录

赢商网账号登录