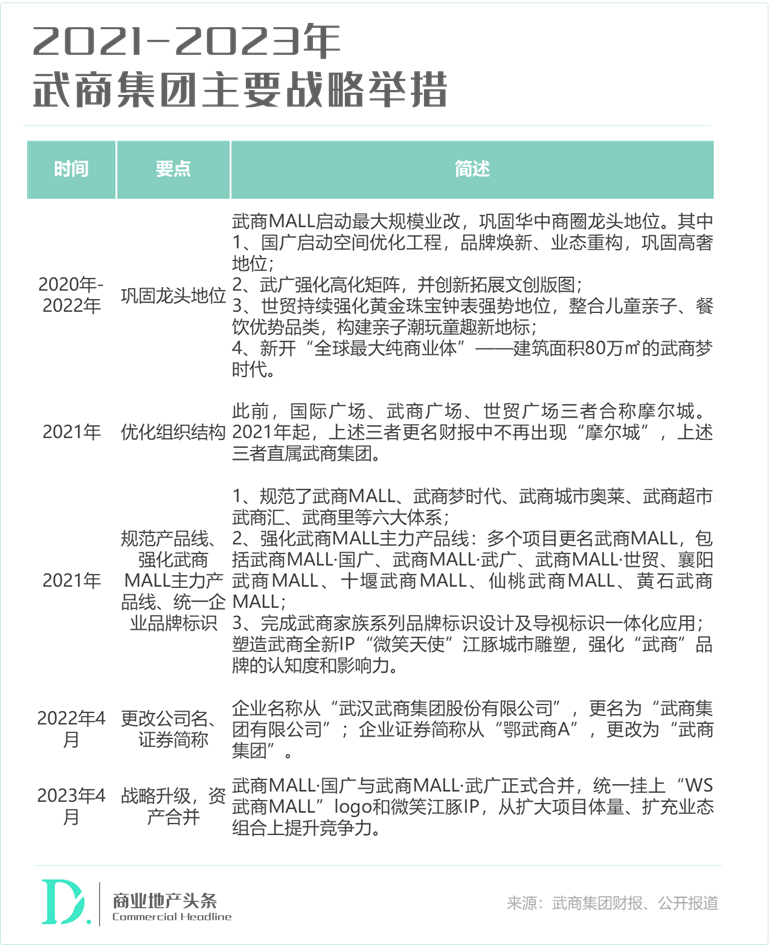

官宣的“26大重奢名品矩阵”中,已有一众高化品牌、轻奢品牌亮相,高奢范的LV、GUCCI、Tiffany、Cartier围挡已上,吊足胃口。多方涌动的信息流,无不证明:武商“跨省输出”首战阶段性告捷。格局大开,不止于此。早在去年4月26日,武商公司名称便由“武汉武商集团股份有限公司”,变更为“武商集团有限公司”;证券简称从“鄂武商A”,更改为“武商集团”。去除“武汉”、“鄂”这些强区域型标签,武商志向全国,出省造MALL。战略谋变之下,其需要一个统一且强势的品牌标志,需要一个可稳定输出的运营团队与组织结构。于是乎,武商完成了核心资产合并——2021年年销35亿的武商广场与年销超100亿国际广场,组成新“武商MALL”;规范了六大产品线、强化武商MALL主力产品线、统一“WS武商”企业品牌标识……一连串看似独立、零散的事件,在时间的曲线下,指向同一个核心:上市30载有余,中国商业第一股——武商集团,有点焦虑了。在武汉商业围城渐开,内忧外患双重夹击下,武商集团周身腾挪,成了一道必然命题。

●图源:武商MALL 公众号

从1959年的中苏友好商场(武汉商场前身)至今,半百年间,武商有过两个意义重大的“代号”。上世纪90年代武商在深交所上市,股票代号“鄂武商A”。这个带有明显地域属性且有点拗口的代号,直到去年4月才被改为“武商集团”。 两个代号,荣光与危机,三十年回响,风云际变。

位居“中国之中”,美誉九省通衢,武汉是个宝地,也是个“商业围城”。

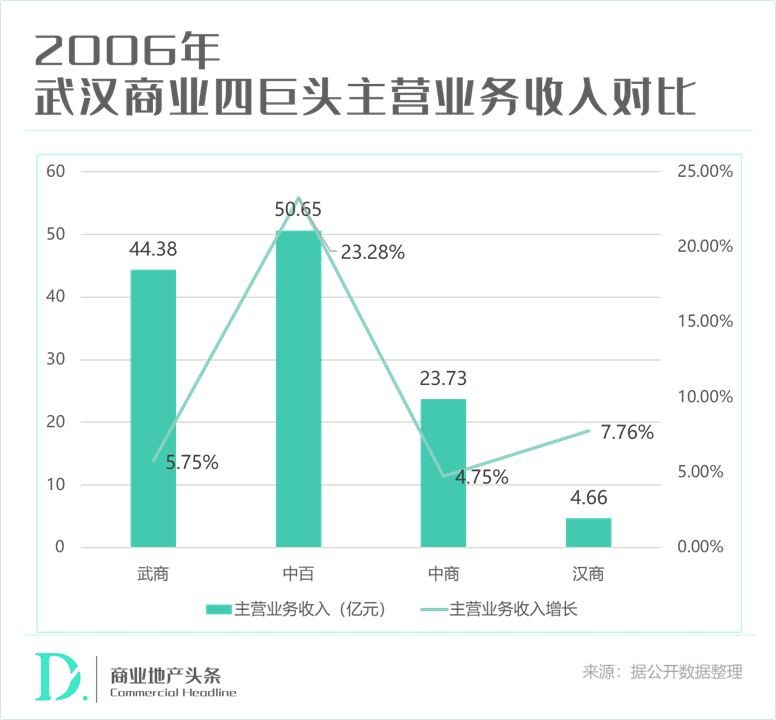

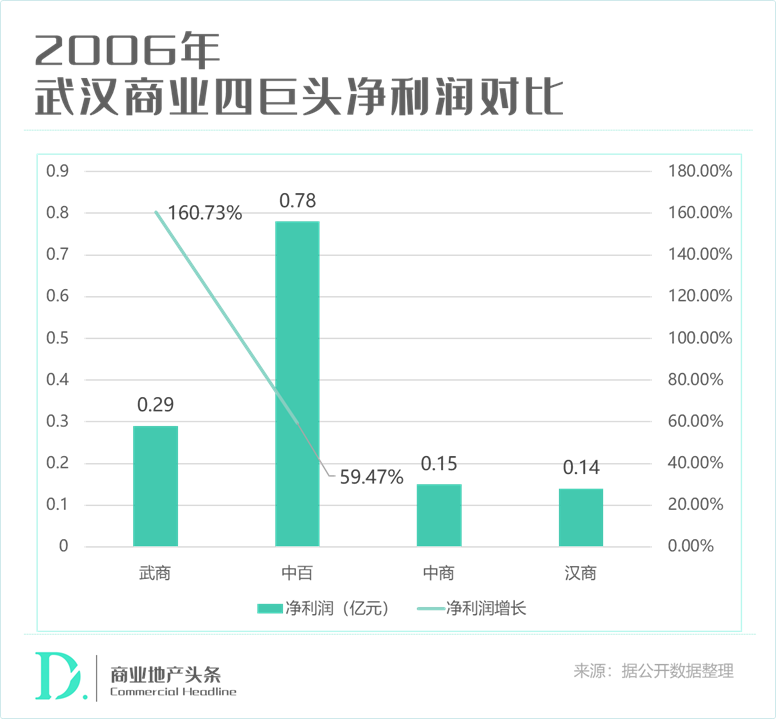

围城之内,武商、中百、汉商、中商四大本土零售商业巨头,均于上世纪90年代上市。它们触角甚广,涉足百货、购物中心、超市、便利店和电器行等多业态,织就了一件“防弹外

衣”,

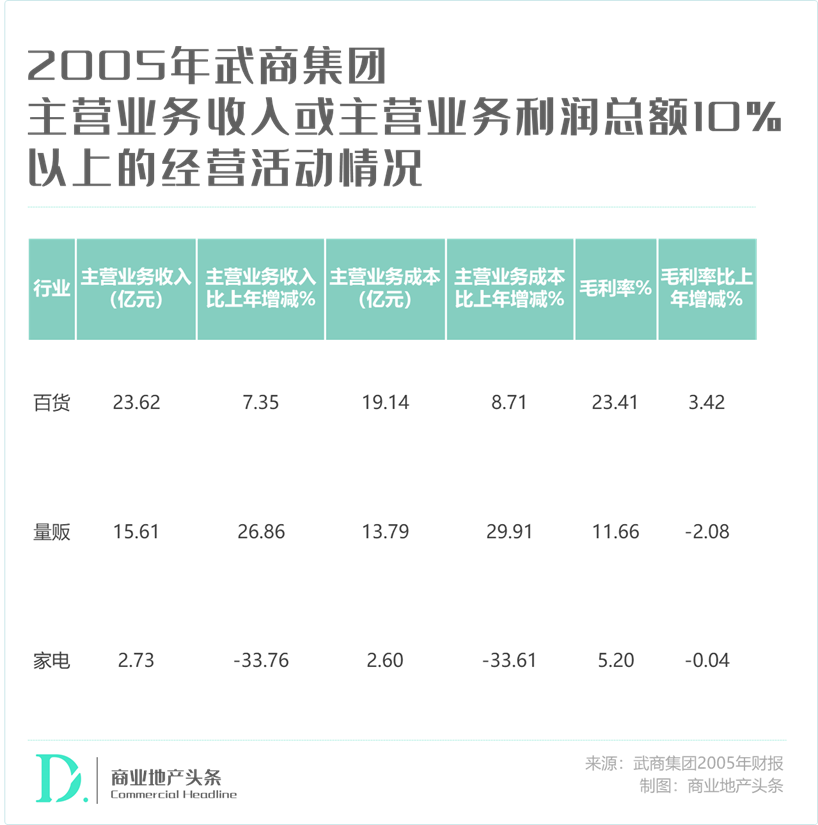

外来商业力量很难进入或深入武汉腹地。在2006年银泰系掀起武商股权之争前,上述四大本土巨头已经在业务布局及业绩表现上呈现出一定分化,其中武商的“造MALL”生意,明显要强于其他三家。2005年财报显示,武商集团41.96亿元的主营业务中,百货、量贩(超市业态的前身)、家电三大业务对应的营收分别为23.62亿元、15.61亿元、2.73亿元,百货贡献了超一半营收,占比近56.3%。尽管2005年老武汉商场停业重建,但2006年武商集团的百货业务营收仍继续上涨,升至25.49亿元,占比稳定在57%左右。在这年的财报中,武商集团明确提出“提升购物中心的经营功能,抢占市场制高点”。彼时,其已经形成了一个由明星MALL武汉广场(连续10年夺得全国单体商场创利效益“十连冠”)、世贸广场、亚贸广场、建二商场组建的“购物中心”初级图谱。对比来看,虽中百2006年的营收、利润表现要稍强于武商,但最大头的生意是商超业务,彼时旗下有仓储超市85家,便民超市430家;而中商集团虽有现代百货店及购物中心8家、“Shopping Mall”1家,但影响力及业绩表现远不如武商集团。当然,武商集团对购物中心业态的重视,更标志性的事件是,重建老武汉商场大楼,野心直指“华中地区最好的商场”,乃至中国影响力超强的“商业旗舰航母”。稳坐华中“店王”之位10余载的武汉国际广场,由此诞生。

在疫情黑天鹅突袭前,武商在武汉一哥之位虽未被彻底撼动,但内忧已现。

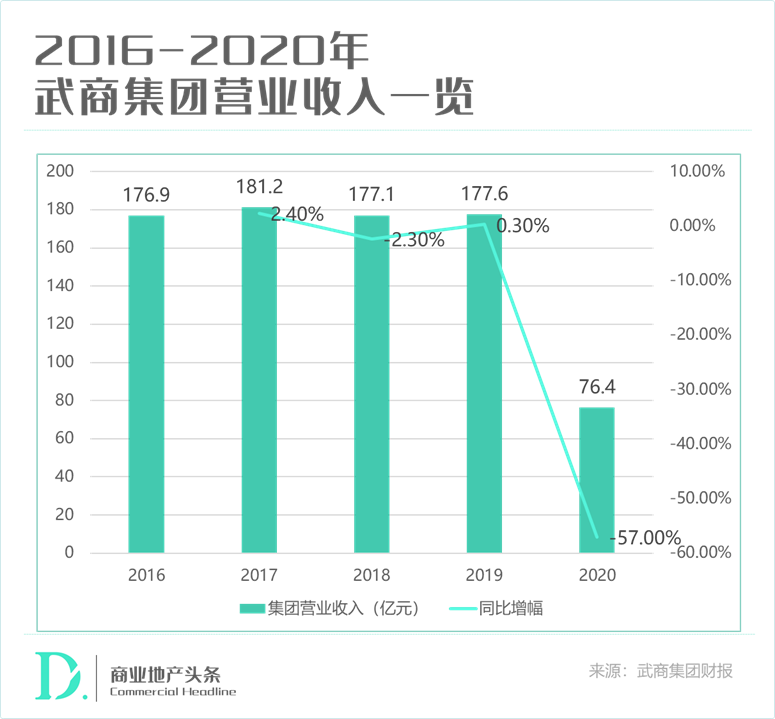

2017~2019

年,武商集团营收徘徊在180亿元,但呈小幅微降之势。

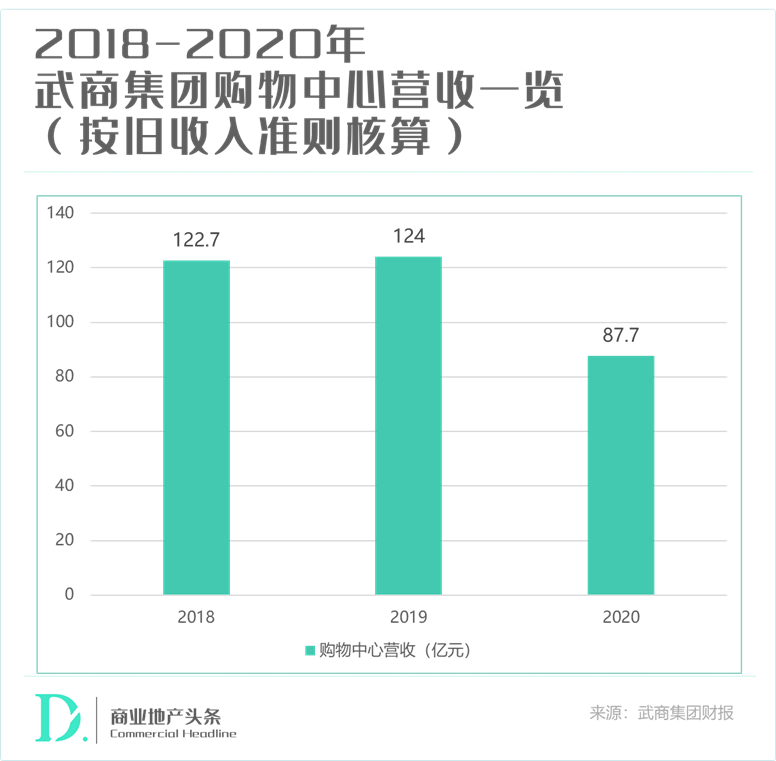

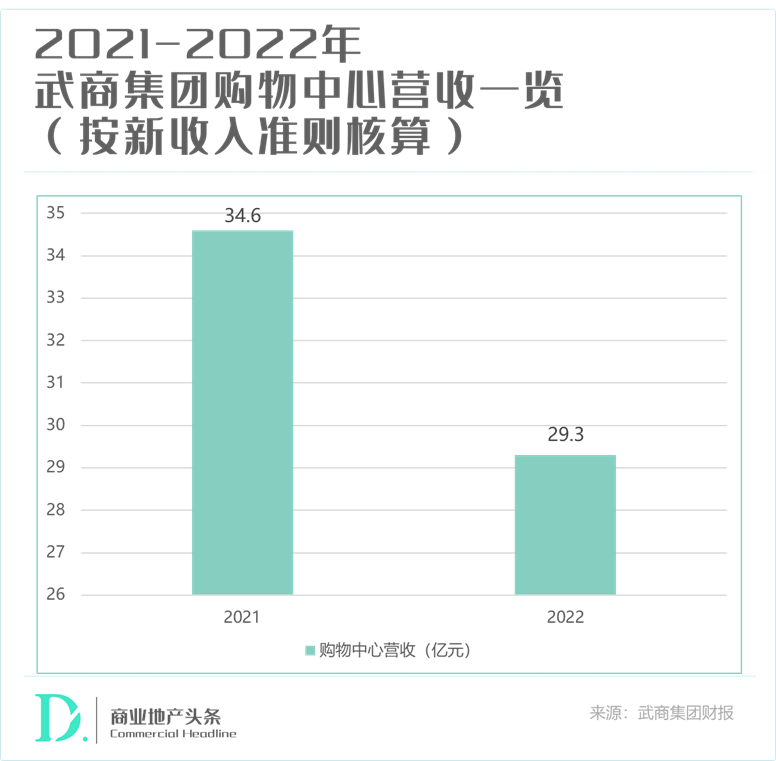

在新增项目上,疫情前,武商集团最后一个入市的项目是2015年9月开业的老河口武商汇,至2020年无新子落地。 显然,在疫情到来前,武商集团的业绩增长已经进入了“瓶颈期”。而疫情三年的重击,则让其业绩困入“雪崩期”。2020年,武商集团营收直接腰斩跌至76.4亿元,相比2019年锐减57%。2021年起武商集团执行新收入准则,当年购物中心营收仅为34.6亿元,2022年按可比口径跌破30亿元。更甚者,购物中心业务的顶梁柱——由原国际广场、武商广场和世贸广场组成的摩尔城,业绩也开始下滑。据公开报道,2017年摩尔城销售额87.2亿元,此后逐年微增至2020年的100亿元,2021年起按新收入核算为155亿元,但在2022年跌回150亿元。疫情放大了武商拘泥一方的战略缺陷,商业“韧性”经历严峻考验。而切换至外部视角看竞争格局,武商也是“危机四伏”。2010年起,以永旺梦乐城、荟聚中心、万达广场、香港瑞安集团开发的武汉天地为代表的明星项目先后入市,脚跟渐稳。而最直接威胁武商王者之位的是,全新高端MALL的到来。恒隆、新世界发展分别在2013年、2014年重金拿地闯入武广商圈,与武广、国广贴身而立;2016年华润置地在汉口建设大道拿地。2021年3月25日,17.7万㎡的武汉恒隆广场开业,运营不满10个月(且有一部分奢侈品牌未开业),出租率84%,销售额近10亿元。2022年,Cartier、LV、DIOR、GUCCI等重奢品牌门店开业,Hermès撤出武商MALL,在恒隆广场开出高规格双层大店,当年恒隆广场销售额暴增158%至26亿元。2022年高手过招的大戏,还有武汉K11艺术购物中心I馆武广商圈开业,隔日武汉万象城揭幕,超400家品牌门店有超30%为“首店”、“旗舰店”,一波新锐调性品牌奔赴而来。上述三者,叠加着筹开的武汉SKP,从顶奢、艺术、新锐调性等方面“蚕食”武汉高端消费市场,原来由国广独霸的奢侈品消费市场,被严重分流。

内外夹击,“鄂武商A”划上句号,“武商集团”时代开启。切换之间,武商集团告别旧有的路径依赖,全面谋求战略新生。王牌产品线,是商业地产企业恣意行走在商业地产圈的广告牌。一如,万象城之于华润置地、恒隆广场之于恒隆、K11之于新世界展集团。相较之下,武商集团略显尴尬——商业项目单打独斗,体系杂乱,未形成武商集团独有且醒目的主力产品线,取而代之的是“傻傻分不清楚”的国广、武广、世贸、摩尔城。

●合并后的新武商MALL 图源:武商MALL公众号

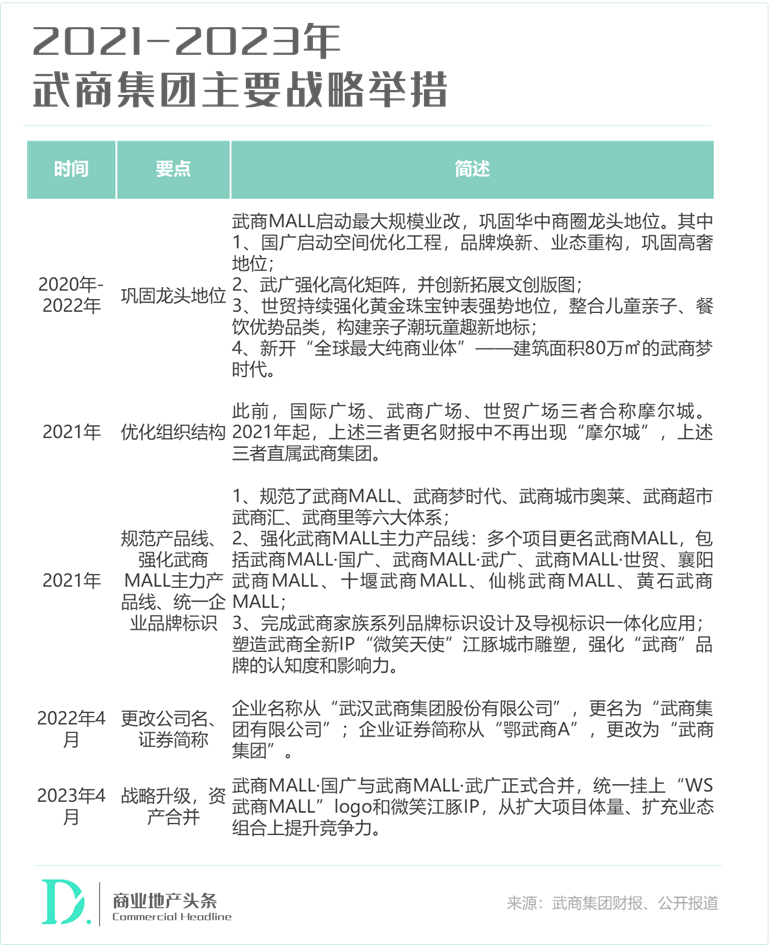

产品线模糊,并不只跟命名有关,背后透露出企业发展战略深层问题——业务主轴不明确、组织架构不清晰等。因此,武商集团的新生战略,第一步是梳理产品线,这是一个关系到集团组织框架调整的系统性大工程。2020年~2023年,聚焦武汉大本营,武商集团密集采取措施,进行全方位调整。一方面,优化组织框架、规范产品线体系、强化武商MALL主力产品线;另一方面,合并武商广场、国际广场,组成新“武商MALL”。与此同时,武商MALL启动最大规模改造,不仅优化了原国广、武广、世贸的外部连廊、翻新内部空间等,还重构业态和品牌矩阵,增强各自在高奢、高化、珠宝首饰的聚客优势。新MALL方面,2022年11月,巨无霸项目——80万㎡的武商梦时代开业,打破了武商集团7年无新子入市的“僵局”,巩固武汉大本营头部位置。透过上述一系列举措,武商集团意在去除“区域型企业”标签,全面强化“武商”品牌标识,提升品牌全国影响力,以规模性“跨省输出”。

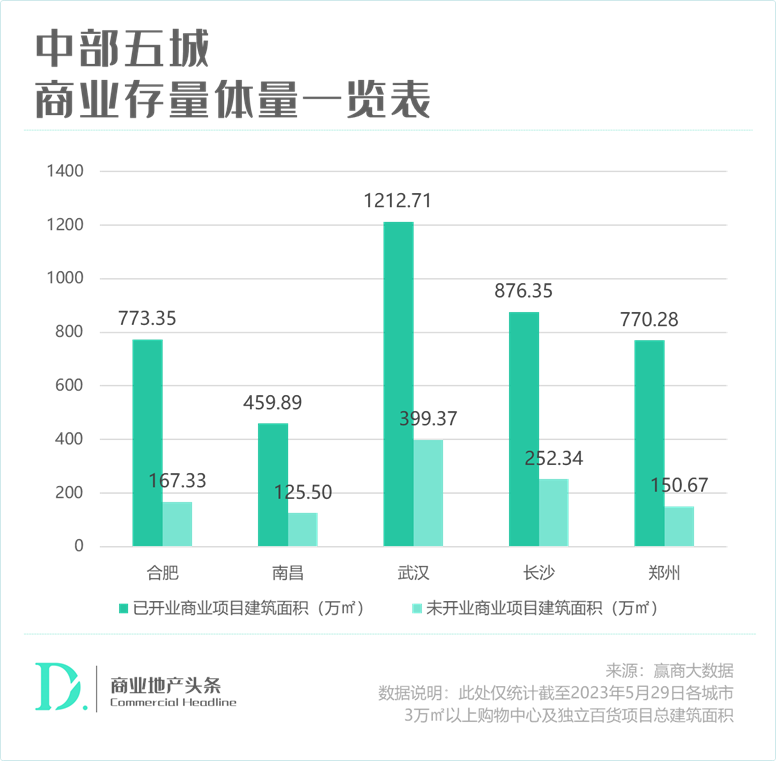

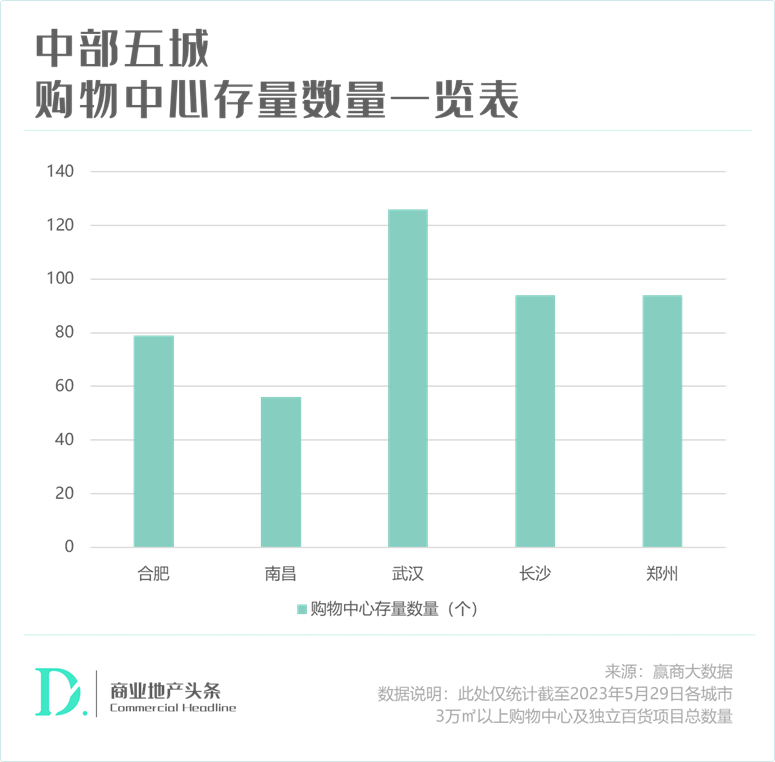

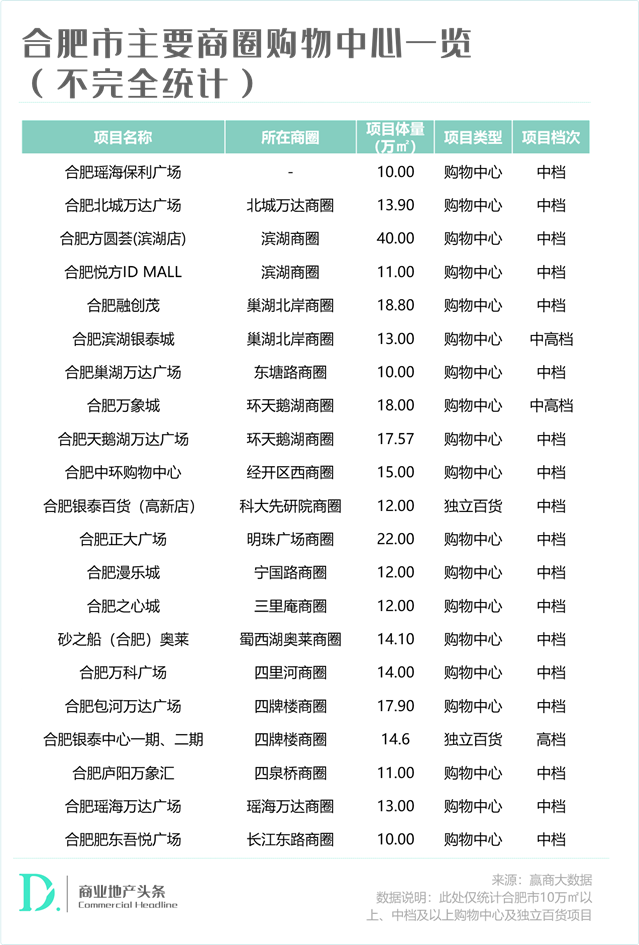

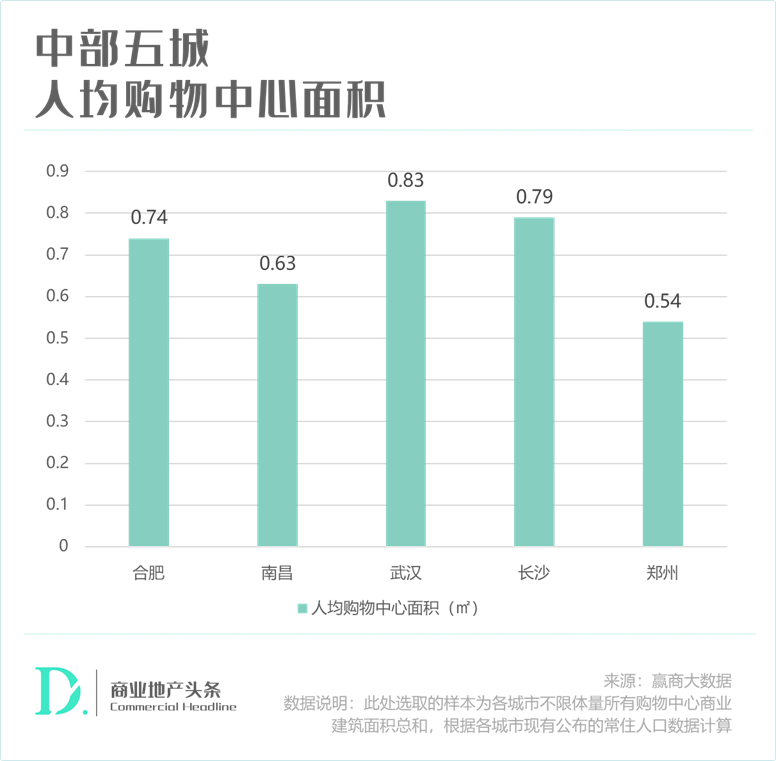

放下对区域一哥荣光的迷恋,试探全国性布局战略。接下来,属于武商集团的未来想象空间,虽然不具体,但方向依稀可见。 历数十年沉淀,武商集团实力扎根武汉,并在湖北其他城市站稳脚跟。但区域市场毕竟竞争激烈、增量有限,安居一隅不再是竞争良策。通过对比华中三省及安徽、江西共五个省会城市的商业存量数据,可发现:武汉的购物中心及单体商业存量面积和拟增面积上都较高,这也侧面印证了武汉商业竞争激烈之现实。跨出舒适区,寻找新机遇,武商集团要向全国市场要增量。第一步是,将最具“武商品质”代表的武商MALL产品线,复制到华中地区其他省市。首秀南昌。2021年9月13日,武商集团斥资33亿元收购南昌苏宁广场地块在建商业项目,宣布打造“南昌首个重奢商业综合体”。仅一年半后,南昌武商MALL“不负众望”,带着四成首进品牌亮相。选择南昌原因之一是目前该城市商业存量及未来增量较其他四市(武汉、长沙、郑州、合肥)仍有明显差距,且强势的标杆型商业项目不多,仍有较大可开发空间。南昌之后,武商集团中部进击之战,下个城市会是长沙吗?近年来,受惠于经济发展重心往中西部转移的国家战略红利,加之自带网红效应的旅游、消费优势,长沙城市商业潜力颇受瞩目。五一商圈吸睛满满,这里盘踞着长沙IFS国际金融中心、海信广场、长沙中心印象城、王府井百货、新世界百货、太平街历史文化街区等不同类型档次的商业项目,活力拉满,竞争亦白热化。武商集团若要进入,必须做好鏖战的准备。再看长沙目前其他商圈,适宜武商MALL高阶定位的区域,能选择的不多。绕过长沙,合肥、郑州有望成为武商集团跨区域外拓新目标。据赢商大数据,合肥目前的城市商业存量(≥3万㎡购物中心及独立百货)相对较小,低于武汉及长沙。同时,在合肥的核心商圈如环天鹅湖商圈、三里庵商圈及四牌楼商圈,虽然主流购物中心的商业面积都是在10万㎡左右,但真正能够成为城市级商业的项目却寥寥无几,仅银泰中心、合肥万象城与合肥之心城等少数购物中心可当“门面”。此背景下,随着合肥加快建设国际消费中心城市,实施强省会战略,叠加着本地拥有较强的工业底蕴,以产业聚人,这座城市的商业潜力会充分释放,这或为武商集团进入提供契机与可能。而郑州城市商业潜力大,重奢商业格局虽已初成,但仍有空间。作为人口大省以及全国重要的交通枢纽,郑州地理位置的重要性与九省通衢的武汉不相上下。近年来,“郑州与武汉,谁才是中部第一城”舆论四起,两城暗暗较劲。据2020年全国第七次人口普查数据显示,郑州与武汉人口总量分别为1260万人、1259万人,总量相当,但人均购物中心面积差距较大。据赢商大数据统计,郑州人均购物中心面积0.54㎡,而武汉则高达0.83㎡。近年来,郑州市城市开发战略是,强化城中心,往东西南北外拓多个新区。城市框架急剧“膨胀”,需要更多优质商业项目来填补。目前已开业的高奢MALL独有丹尼斯大卫城一家,以及预计在2024年开业的郑东万象城,显然不够。因此,武商MALL伺机入郑,不失为强化中部战略的可选项,但需要应对的高段位玩家同样不少。简单来说,武商集团的“跨省输出”围绕着合肥、郑州等中部其他省会城市继续落地,在概率上来说,是可能的。

不过是,面对的机会与难题,各有不同。 而在城市外拓的空间之上,进击的武商集团,还有了一些资本端的想象存在。

02 资本端:资产证券化盘活存量资产,融资用于新项目收并购

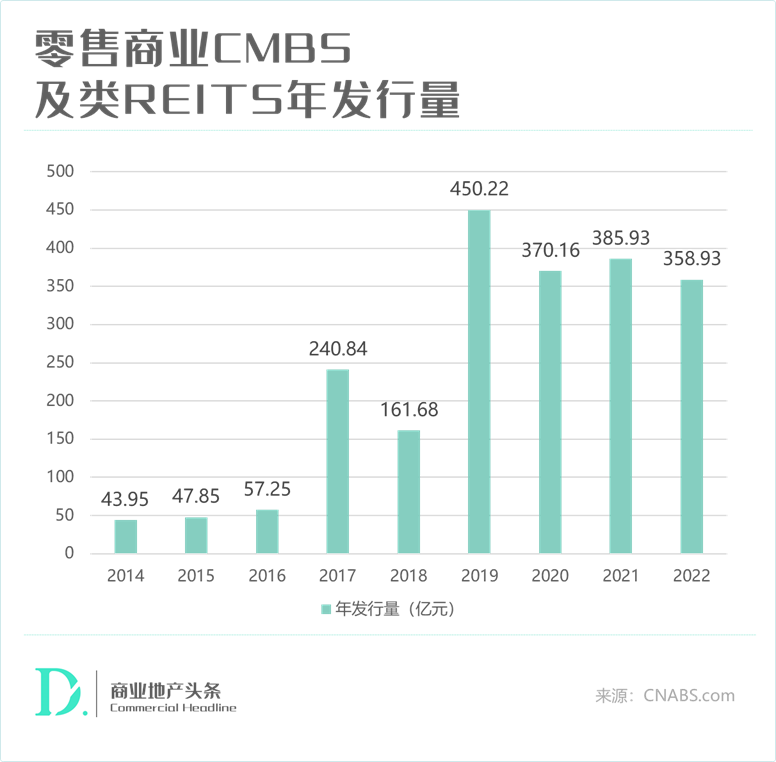

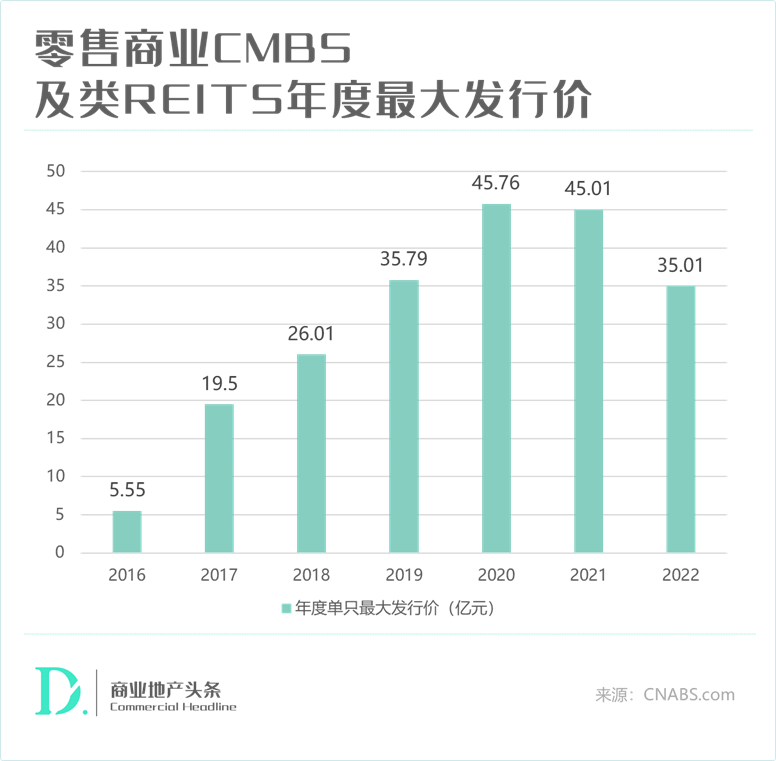

近年房企轻资产化趋势兴起、成熟,资本市场上有关资产证券化与类REITS的发行量逐年增长,通过将旗下重资产打包进行资产证券化,成为了房企融资周转的新渠道。目前已发行并处于存续期的CMBS及类REITS产品的单只发行金额屡创新高,这意味着底层资产的货值越大,未来可预计的现金流量越稳定。今年3月,国家放开了公募REITS中消费基础设施的申报限制。可将消费基础设施作为底层资产的政策端口放开,意味着属于消费类的大型购物中心、百货商场、农贸市场等资产,均可以申报发行公募REITS进行融资。相较于CMBS与类REITS,公募REITS的单只募集金额更大,对于底层资产包的金额、运营情况审核要求更高。如果有意进行申报,必定要对于旗下的商业资产进行盘查、剥离与整合。基于此,国广、武广合并后的新“武商MALL”,底层商业资产由分散转为统一的规划与运营,项目体量扩大、业态更全,有利于提高底层资产估值,为未来可能的资产证券化机会做足准备。另外随着“武商MALL”产品线规模不断增大,品牌影响力增强,也可进一步提升集团在资产证券化的话语权与定价权,增加估算未来现金流时的可实现预期。以资产盘活资产,这是焕新后的武商集团选定的策略要义。这样的话,无论是收购入局,还是躬身自持,武商的“外省输出”的步伐会轻盈一些,但力量会强势很多。

赢商网账号登录

赢商网账号登录