“海底捞上市后不再是张大哥的企业,而是一个公共企业”——昨天,海底捞递交上市申请消息传出,一名海底捞的前员工对内参君说。

1、海底捞招股说明书里

餐饮老板应该看到这些亮点

今年以来,“海底捞IPO”的传闻层出不穷。

今年2月份,有媒体曝出海底捞今年将开120家店,当时内参君向海底捞有关负责人核实,对方回答“不全对,比这个多很多”、“也不一定是华东,一线城市我们都感兴趣”,此时的种种迹象表明,海底捞已经在准备IPO。

今年4月初,又有传闻称,海底捞正在筹备港交所上市,募集资金为6亿至7亿美元。虽然当时也有“辟谣”,但还是引发了餐饮业对海底捞上市的新一轮热议。

直到昨晚,一条消息被彻底证实:5月17日,海底捞国际控股有限公司在港交所递交上市申请,高盛和招银国际为联席保荐人。

海底捞的招股说明书里,餐饮人可以着重看这些亮点——

海底捞的营收到底有多少

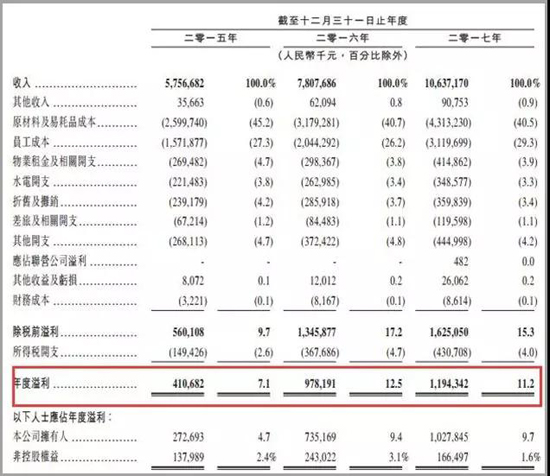

海底捞收益由2015年的57.57亿元按35.9%的复合年增长率增至2016年的78.08亿元,并增至2017年的106.37亿元;

年度利润由2015年的4.12亿元增至2017年的11.94亿元,复合年增长率为70.5%。

海底捞的营收及利润来源

海底捞的营业收入及利润主要来自于餐厅经营业务,占比超过98%。但海底捞的外卖业务、销售调味料及食材业务也在不断发展中。

在2015年、2016年、2017年,海底捞在外卖业务上实现的总收入分别为0.74亿元、1.46亿元、2.19亿元。

海底捞同时也在餐厅内出售零售调味料产品及食材。

2015年、2016年、2017年,这项业务实现的收入分别为0.29亿元、0.26亿元、0.30亿元,分别占海底捞总收入的0.5%、0.3%及0.3%。

翻台率和同店销售增长

整体翻台率由2015年的每天4.0次,平稳增加至2016年的每天4.5次,以及2017年的每天5.0次。

海底捞的同店销售额在2016年度同比增长14.1%;2017年度同比增长14.0%。

盈亏平衡及回报期

海底捞餐厅一般约1至3个月内就能够实现首月盈亏平衡。

在2015、2016年度海底捞大多数餐厅能够在6到13个月内将现金收回。

相比之下,行业平均水平为,主要的中餐品牌通常分别在3到6个月及15至20个月内实现首月盈亏平衡及现金投资回报。

海底捞共有多少家餐厅

截至最后实际可行日期,海底捞拥有及经营的餐厅数量达320家,包括中国内地的296家餐厅以及24家位于中国台湾、中国香港、新加坡、韩国、日本及美国的餐厅。

截至2017年底,餐厅数量达273家,计划2018年开设180~220家新餐厅,并预计将来会有迅速增长。未来,海底捞将会在海外及中国三线城市等新市场开设餐厅。

对中国餐饮市场的预估

海底捞预期2017年至2022年中国餐饮服务市场继续以复合年增长率9.6%保持稳步快速增长,2022年总收入将达到62800亿元。

2、“被上市”那么多次

海底捞这回为何下定决心?

实际上,自2011年起,有关海底捞筹备上市的消息就层出不穷,但都被官方否定。

2016年7月,海底捞独家底料供应商颐海在港交所上市。共发售2.6亿股,主要用作建设河北霸州生产基地、未来潜在策略性收购机会及推广等。

当时海底捞为什么不直接上市,而把底料商打包给上了?分析认为,火锅底料生产相对于餐饮服务而言,投资者承担的风险更小,而其上市融资后就有了更大的资金池,符合风险最小化、利润最大化原则。

那么,这次海底捞为什么又下定决心,要在香港IPO?

“是综合考虑。”海底捞相关负责人告诉内参君,“我们一贯的方式还是顺其自然。”

CIBANK餐投创始人吴憨子分析,海底捞选择香港上市,有三个考虑:

首先从外部来说,港交所截止2017年上半年,共有上市餐企24家。其中中式快餐和中式正餐的平均市值较高,品类占比最大。香港资本市场对于传统的中式餐饮更为认可。另外,市盈率上中餐超过平均值。

第二,国内A股市场当前对餐饮IPO依然不友好,从“九毛九”近期暂停上市可见一斑。海底捞绕道香港上市,也是识时务,懂大局。

第三,从自身来讲,在海底捞体系,底料品牌已在香港实现了上市,具有完整IPO阅历及资本运营经验,这次,在资本多事之秋,它熟路重走,胜券在握,减少了上市风险。

而换个角度,从内部视角考虑呢?

上述海底捞前员工告诉内参君,现在海底捞该拆分的公司已经拆分出来了,现在蜀海、颐海都独立了,人事部都已经独立成微海咨询了,“再加上颐海一上市,那跟着海底捞一步一步起来的骨干,肯定心里会有想法。毕竟上市已经成就了一大批人。”

“其实海底捞在A股上市应该也是没问题的。”北京市康达(深圳)律师事务所合伙人侯其峰向内参君分析,A股目前最大的好处就是估值比较高,意味着你会卖到很贵。

只要过了A股,可以说是立马会身价百倍。但是港股是注册制,只要符合条件基本不存在过不了的问题。

“最起码从这个阶段来看,餐饮企业上市还是选港股靠谱。以后还会有很多会去香港的。”侯其峰说。

3、没有哪个品类

比火锅更容易出上市公司

对于上市公司来说,可标准化、可复制、盈利模式好,是硬性的标准。

近日,中国饭店协会发布了2018中国餐饮集团百强排名,其中的火锅餐饮20强营业额合计超过440亿元,而海底捞是其中当之无愧的领军企业。

对于餐饮企业来说,身处大赛道、容易标准化、盈利模式好的火锅品类,显然更有IPO的优势。

2017年4月,海底捞创始人张勇就曾对外表示,预计2017年营收增长30%以上,达到100亿元人民币(约合15亿美元),成为中国餐饮界第一个突破百亿的餐饮集团。

正如《中国餐饮报告2018》中表述的那样:火锅品类总营收占据餐饮总盘子的20%以上,火锅市场容量巨大、赛道宽广。

大品类才能诞生大企业。而大企业反过来,通过更先进的运营模式、产品研发、企业管理,来不断扩大赛道的宽度。

小 结

未来的海底捞,会不会是个“上市公司群”?

从商业社会的宏观角度来看,企业想真正做大,很多都要走上市这条路。上市除了能带来源源不断的资金,还能带来更稳定、规范的发展。

海底捞对于上市也一直都不排斥。

海底捞创始人、董事长张勇早前就曾公开表示:不排斥上市,上市让海底捞有了一层保护,上市公司的地位和社会股东能帮助海底捞解决一些困难,上市还可以促进公司正规化,也能让海底捞更为“知名”和“成功”。

而随着颐海上市(蜀海或将并入颐海)、海底捞国际控股递交申请,未来会不会有更多“海底捞系”的企业打包上市,成为一个“上市公司群”?

海底捞或许会给餐饮企业,特别是大型餐饮企业分拆上市提供更大的想象空间和探索经验。

不过,谈及上市后海底捞将会有什么变化时,海底捞相关负责人说:“没有变化,该做什么还是做什么。”

特海国际门店数量从2021年初的74家增加到截至2023年年底115家,遍及亚洲、北美、欧洲和大洋洲,其中,东南亚是海底捞国际业务最大的市场。

2021年中国火锅行业市场规模达4998亿,预计2025年市场规模将达6689亿;火锅消费者的口味偏好呈多元化,异质化将成火锅行业长期发展的趋势。

资本的粗放时代过去,精细化时代已经到来。资本的逐利将火锅推向工业化,链条越分越细,无数的螺丝钉镶嵌其中,扮演让资本不断增值的角色。

近日,大连万达集团新增一则对外投资,斥1亿元成立北京万达文旅产业有限公司,文旅集团执行总裁张春远为新公司的法定代表人、执行董事。

赢商网账号登录

赢商网账号登录