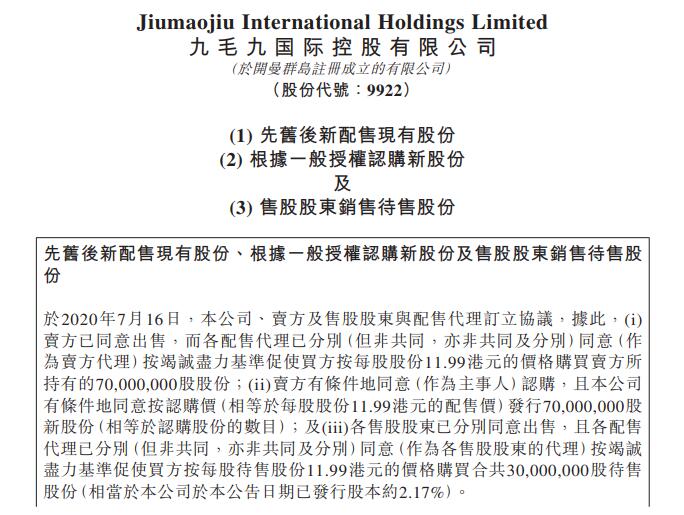

今日(7月16日)上午,九毛九(需求面积:200-300平方米)国际控股有限公司(以下简称“九毛九”)发布公告称,拟以“先旧后新”方式配售7000万股股份,相当于公司于公告日期已发行股本约5.06%及公司经认购事项扩大后的已发行股本约4.82%,配售价为每股股份11.99港元,较7月15日收市价每股12.68港元折让约5.44%。

另有售股股东(即MT J Limited及MX J Limited)透过根据协议配售的方式,按每股11.99港元销售合共3000万股待售股份,相当于公司于公告日期已发行股本约2.17%。

九毛九强调,配售事项与销售事项乃同时进行并将同时完成,但并非互为条件。

据悉,在配售事项中,卖方为GYH J Limited,这是九毛九的控股股东,由集团创办人、董事会主席、执行董事兼控股股东管毅宏全资拥有。GYH J Limited于九毛九所持股权将于紧随配售事项完成后由约44.42%减少至约39.36%,并将于紧随认购事项完成后增加至约42.28%,从而触发收购守则第26条规则项下的全面要约责任(除非获执行人员根据收购守则作出豁免)。GYH J Limited已向执行人员申请向卖方授出豁免,免除其履行因卖方收购认购股份而产生的收购守则第26条规则项下的全面要约责任。

公告显示,九毛九认购事项所得款项净额经扣除专业费用及实付费用后估计约为8.295亿港元,将主要用于以下用途:

(i)投资于餐饮行业的其他公司,即采用创新业务模式及拥有发展及扩展潜力,或其业务模式可与本公司业务产生协同效应及符合本公司多品牌发展策略的公司;

(ii)投资于主要原材料供应商,以促进与该等供应商的合作及确保主要食材的稳定供应;

(iii)本集团的一般营运资金。

同时九毛九也表示,倘所得款项净额并无实时用于上述用途,只要被视作符合本公司的最佳利益,可能将该等资金持作短期存款或购买短期理财产品。

赢商网从公告获悉,九毛九进行配售事项及认购事项旨在为集团的扩展计划及增长策略补充长期资金;董事认为,配售事项及认购事项亦将本公司提供筹集更多资金的机会,同时亦扩阔公司股东及资本基础。

另悉,九毛九近日发布盈利警告,预计上半年总收入同比下滑约23%,录得亏损净额不超1.2亿元,而2019年同期录得溢利1.02亿元。九毛九称,中期总收入的预期减少及预期亏损净额主要是因为新型冠状病毒肺炎疫情影响。

7月7日晚,九毛九发布业绩盈利警告,受疫情影响,公司预计2020年上半年收入同比下降约23%,其中九毛九品牌收入下滑61%,同时将转盈为亏。

6月19日,九毛九股价涨幅一度达6.73%至14.6港元,创上市以来新高,收报14.02港元,最新总市值193.95亿港元,今年内股价累计涨幅达112%。

言几又西南首店5月31日关闭,九毛九将关闭京津及武汉门店,瑞幸北京关店80家,Tim Hortons获腾讯投资,印力集团正式退出上海三林印象城...

7月15日,瑞幸宣布,开曼法院已委任安迈公司的两位董事总经理为“低度干预式”联合临时清算人,他们将以“低度干预”的方式监察公司重组。

瑞幸投资(天津)发生工商变更,钱治亚退出法定代表人、执行董事、总经理,由郭谨一接任,该公司成立于2017年12月,注册资本为1亿美元。

进入中国市场1年半,Tims就已经开出超过50家门店。如今有了腾讯撑腰,Tims能否取代“民族咖啡品牌”瑞幸,要看其后续的本地化与运营细节。

关键词:Tim Hortons瑞幸 2020年07月15日

上半年,餐饮业投融资事件共42起,更多餐饮细分赛道的头部品牌拥抱资本,呷哺呷哺、文和友、巴奴、乡村基都选择了战略投资...

2019年,火锅品类以占整体夜间餐饮交易单量34.5%的超高占比,成为夜间餐饮市场的吸金王;烧烤增速高达53.8%,成为夜间餐饮的超级潜力王...

赢商网账号登录

赢商网账号登录