作者/邓鑫妮

“碧桂园服务应该说在持续变好、变强,变成真正的世界第一。”

开年的第一单,碧桂园服务(06098.HK)再次拿下3000万方的面积,一如总裁李长江所言,要变成真正的“宇一物企”。

传闻扩散了两天,碧桂园服务收购中梁物业的公告才来。2月14日晚间,碧桂园服务表示将收购中梁百悦智佳93.76%股份,加上手上已有的6.24%股份,收购完成后,100%持有中梁百悦智佳。

碧桂园服务证实了收购事实,却在最具看点的价格上留了个悬念。其在公告中表示:“收购事项受多项约定束缚,最终代价须按协议项下的条款及进一步尽职调查结果在代价上限内进行调整。”

事实上,碧桂园服务早已是中梁百悦智佳股东席的座上宾。2021年3月底,以战投身份持有6.24%股份,价格约为2.4亿港元(约2亿元)。以此计算,在其股本未完全明晰的基础上,即使仅计算已发行股本,中梁百悦智佳的估值就已经高达38.39亿港元。

这笔并购不算突然兴起,碧桂园服务在去年中期业绩会上就已经打了预防针。首席财务官兼联席公司秘书黄鹏透露,将拿20亿左右的资金去做一些拟上市的优秀的腰部物管公司的投资;并表示,这些投资能够在未来并购上面占一个先机。

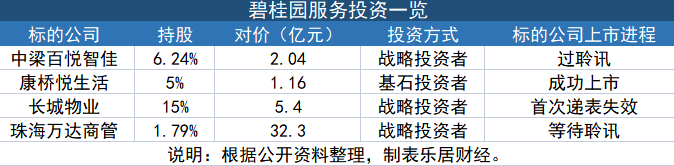

除战投中梁百悦智佳,康桥悦生活、长城物业和珠海万达商管等准上市和是待上市的企业,碧桂园服务也都已抛下了“饵”。

价格留白

“凡是上市的物企或者准备上市的物企都在扩张。其原因是,资本市场在这个阶段与十年前房地产市场的评价体系差不多。”李长江直言道。

虽然物管行业水温下降,但是碧桂园服务的“抄底”速度不曾放慢。熟练的收并购技巧,以及大额的融资配额,让其顺畅地游走在物企之间。

目前,碧桂园服务已经持有中梁百悦智佳6.24%股份,收购完成后,后者的全部股份将归碧桂园服务所有。

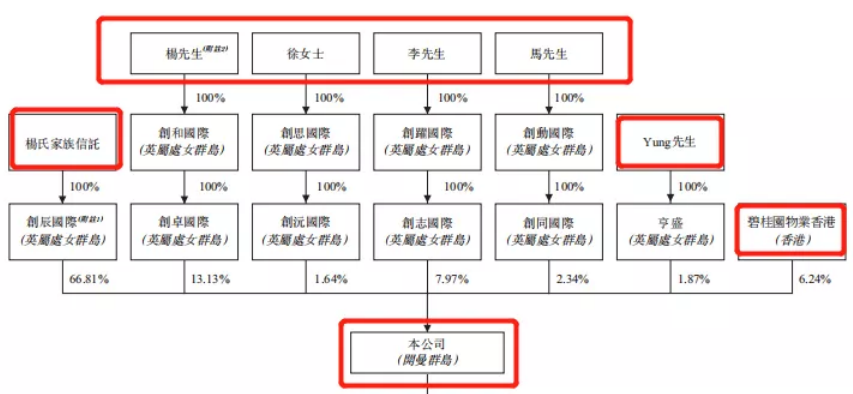

买方为碧桂园服务的全资附属公司碧桂园服务香港,2月11日,碧桂园服务香港与中梁百悦智佳的其他股东签订股权收购协议,包括创辰国际、创卓国际、创沅国际、亨盛、创志国际、创同国际、杨剑、李家城及马飞在内的卖方将出售合计持有的93.76%股权。

往上穿透,持股人多为公司关联方。据招股书显示,中梁百悦智佳的7位持股人杨氏家族信托、杨剑、徐晓群、李家城、马飞、Yung先生,分别直接或间接持股66.81%、13.13%、1.64%、7.97%、2.34%、1.87%。

杨剑为实控人兼董事会主席,徐晓群是其配偶,李家城为中梁百悦智佳执行董事,以及担任中梁控股高级副总裁的马飞,物业与地产地高管或将完成套现。

至于杨剑和高管们赚了多少,碧桂园服务并未透露,只能从此前知情人士的消息判断,这是一笔双方较为满意的价格。

参考近两年的物企收购案,市盈率大多保持在10倍-15倍之间。截至2021年6月30日,中梁百悦智佳营收6.6亿元,净利润约为1.056亿元。

同期,其在管项目291个,签约管理项目508个,覆盖18个省、两个直辖市及三个自治区的154个城市;在管建筑面积为3320万平方米,其中56.1%位于长三角;签约建筑面积为7120万平方米。

战投占得先机

去年以来,物企基石投资者的身份发生了不小的变化,从原来的投资机构逐渐向业务上下游的投资企业倾斜。不仅有贝壳、58同城等企业相继入场,碧桂园服务也凭着优秀的财技,留下了投资身影。

据乐居财经不完全统计,碧桂园服务作为基石投资者与战略投资者参股的企业有4家,合计金额超40亿元,分别为康桥悦生活、中梁百悦智佳、长城物业和珠海万达商管。

这四家物企中,目前仅有康桥悦生活已经上市,中梁百悦智佳于去年底通过聆讯等待挂牌,长城物业处于失效还未二次递表状态,珠海万达商管还在排队等待中。

碧桂园服务做了两手准备,以投资者身份进入其他企业,既能在未来的并购上先下一步棋,还能带来业务层面的合作。

较早之前,碧桂园服务就在商业物业上表现出浓厚兴趣,去年4月,一口气买下位于贵阳、广州、深圳的四家商管公司,花费2000万元。

与万达商管合作,算是一次不小的外拓。万达商管在招股书中表示,其安保及保洁服务将外包给碧桂园服务,具体份额暂未披露。数据显示,截至2021年6月30日,万达商管管理380个商业广场,在管建筑面积达5420万平方米。此外,还有162个储备项目。

康桥悦生活的上市仪式上,李长江通过视频发来祝福,并表示未来双方将在社区增值服务方面开展合作。

大鱼吃大鱼

从蓝海到红海,物企厮杀更为激烈,“大鱼吃大鱼”的现象逐渐增多。

收购中梁百悦智佳,碧桂园服务的蛰伏期不算短。从第一次递表到通过聆讯,将近8个月的时间,中梁百悦智佳进入预备上市行列,但就差临门一脚,碧桂园服务却收购了其全部股份。同样的情况,也发生在富力物业身上,碧桂园服务拿出100亿元全部买下,没有预告,也没有所谓的战投。

“我很高兴,因为项目质量好,交易价格公道,服务团队优秀。最关键的是,我看好行业!”李长江对富力物业的质量颇为满意,故而给出的价格也不低。

公告显示,碧桂园服务不超过100亿的收购金由两部分组成,其中,对2021年现状部分的收购不超过70亿,以及对未来0.66亿面积输送承诺的30亿组成。简单来说,用70亿买现在,花30亿买未来。

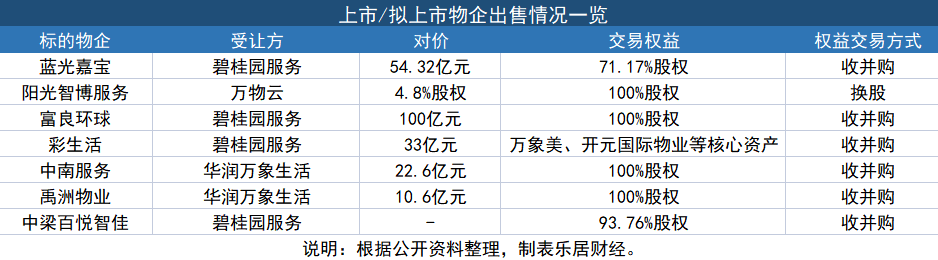

富力物业并非唯一一家在IPO路上被拽下来的物企。乐居财经统计,目前上市及已经递表物企中,已有7家签订了出售协议。

阳光智博服务、中南服务、禹洲物业,以及眼下的中梁百悦智佳,都在冲刺途中折返。已经上市的也难逃出售命运,蓝光嘉宝被收购后退市,彩生活部分核心资产剥离。

买下这些物企的,有央企或国企物业,也有现金流充裕的大物企。

这其中,吞并动作最多的,当属碧桂园服务了,2021年其收并购花去190亿元,稳坐头把交椅。其次是“国家队”华润万象生活,2022年开年就拿下禹洲物业和中南服务。上市已经落到纸面上的万物云紧跟其后,不花一分钱以换股方式吞下了阳光智博服务。

2月11日,碧桂园服务就收购中梁百悦智佳剩余93.76%股权订立协议,该等协议的条款由订约各方经公平磋商后厘定。目前,收购事项尚待完成。

14日,碧桂园服务股价跌超10%,蒸发超180亿港元。当天晚上公司紧急发布公告,寥寥数百字,却字字珠玑,被网友称之为“市值管理的典范”。

物业公司募资为关联地产公司输血,无疑触碰到了市场目前“脆弱的神经”。碧桂园服务承诺,不会将自有资金支援地产公司。

日前,朗诗绿色生活拟以1.07亿元收购标的企业新地锐意。据协议,未来三年内,标的收益年复合增长率低于8%时,将触发“退单”条款。

12月29日,招商积余公告披露,公司以2.3亿元受让南航集团旗下南航物业95%股权;五天前,以5362万元收购上航集团旗下上航物业100%股权。

将优质地产资产装进首创城发,方便地产板块整体融资,对赚钱、拖后腿或不相关资产剥离的同时,首创城发也获首创集团更强的资源与资本支持。

赢商网账号登录

赢商网账号登录