近期,“一鸣真鲜奶吧”所属公司浙江一鸣食品股份有限公司发布2022年上半年度业绩预告,预计2022年1-6月归母净利润亏损约6500万元,同比上年减208.9%左右。据称主要为受到江苏、浙江及上海等地新冠疫情点状式发展的影响所导致的经营地区门店客流下降明显,致使门店产品销售情况受到较大不利影响。

据公司官网,浙江一鸣食品股份有限公司(下称“一鸣食品”)成立于2005年,是一家集奶牛养殖、乳制品、烘焙食品生产加工、销售于一体的农业产业化国家重点龙头企业。公司主要产品为短保质期的新鲜乳品与烘焙食品,在全国首创“一鸣真鲜奶吧”的新鲜乳品与烘焙食品相结合的综合食品连锁门店模式,满足各类乳制品与烘焙食品的搭配消费需求。

自上市以来,一鸣食品就集中精力加快市场销售网络建设。2020年一鸣食品门店数量为1763家,而2021年门店总数达到2139家,新开门店568家。门店数量的增长带动着营业收入的增长。2021年,公司的营业收入达到23.16亿元,同比增长18.96%。2022年第一季度营业收入持续增长,达5.56亿元,同比增长12.95%。

然而,时代数据查阅发现,自2020年开始,一鸣食品的净利润就呈现出负增长趋势。此外,一鸣食品还存在销售区域过度集中,销售费用率偏高、资产负债率持续走高等问题。

对此,时代数据于7月22日向一鸣食品发去了采访函。

同时,时代数据于7月26日致电一鸣食品,表明采访意图,对方表示查询邮件后进行回复,但截至发稿并未收到官方对采访问题的回应。

营收依赖线下门店,主要集中于江浙沪

一鸣食品的主要营业收入仍然严重依赖江浙沪地区线下门店销售。

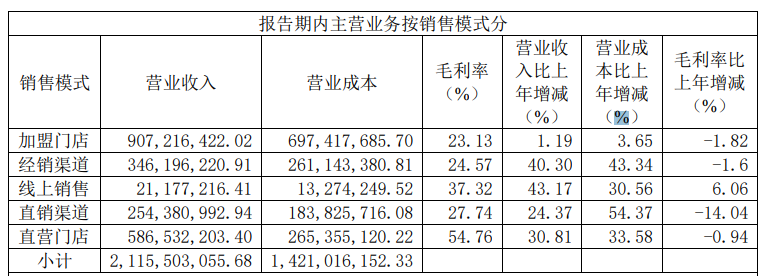

财报显示,一鸣食品营收主要依赖线下门店渠道,2021年公司门店渠道营业收入14.94亿元,约占总营收64.51%。

据披露,一鸣食品于2020年3月启动线上渠道,2020年度线上销售收入为0.15亿元,而2021年度线上销售收入仅为0.21亿元,占总营业收入0.91%,增速缓慢。

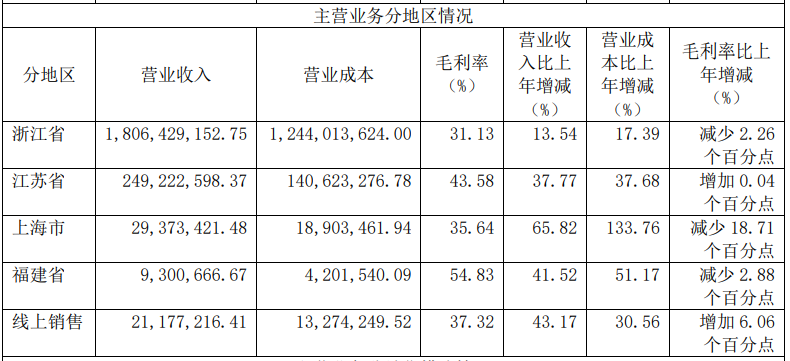

据财报,一鸣食品目前主要销售区域为浙江、江苏、上海、福建以及线上渠道。2021年财报显示,浙江地区主营业务收入达18.06亿元,占总营业收入77.98%。

尽管早在2016年,一鸣食品就走出长三角地区,涉足华南市场,但2021年末,福建地区的主营业务收入仅为0.09亿元,占总营收0.39%。

此外,一鸣食品淘宝官方旗舰店“一鸣食品旗舰店”在售产品种类较少,大部分产品月销量也仅维持在三位数的水平,多数产品配送区域限制在上海、江苏、浙江范围,超出配送区域无法下单。

过度依赖线下收入将不利于公司的经营风险应对。一鸣食品也在年报中提及,新冠肺炎疫情有可能持续、长期存在,有可能引致部分地区采取严格管控措施,从而可能对公司的门店经营、产品配送、原材料供应、生产、货款回收等方面产生负面影响。

销售支出居高不下,费用率高于可比上市公司

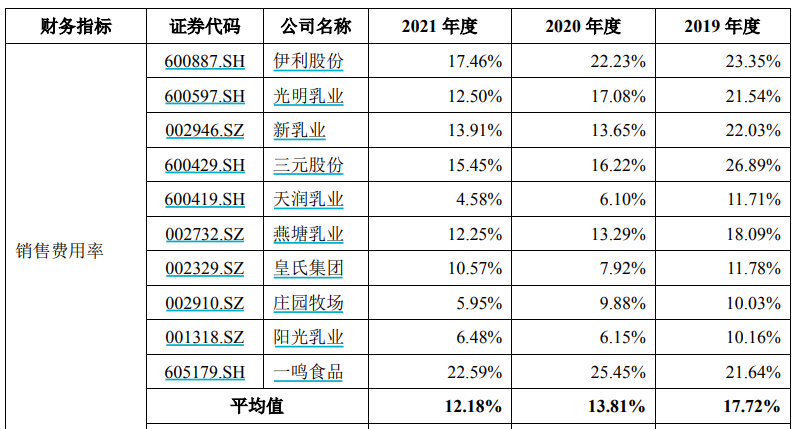

近年来,一鸣食品的销售支出居高不下,销售费用率在可比上市公司中居首。

据财报,2019至2021年一鸣食品的销售费用为4.32亿元、4.96亿元、5.23亿元,占营业收入21.64%、25.45%、22.59%。

一拟上市企业招股书披露,一鸣食品2019年、2020年、2021年销售费用率分别为21.64%、25.45%、22.59%,远超同行业平均水平,在可比上市公司中居首。

对此,一鸣食品在2021年财报中指出,直营门店数量增加,相应门店费用(租金、人工、折旧及摊销)也随之快速增长,同时受去年疫情影响国家阶段性社保减免政策影响,同期公司成本低所致。

资产负债率持续走高,短期偿债压力倍增

财报显示,2020年以来,一鸣食品的资产负债率持续走高。2020年、2021年一鸣食品的资产负债率分别为46.58%、56.23%,2022年一季度的资产负债率则高达57.89%。

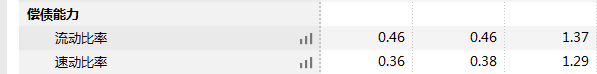

流动比率、速动比率也处于下降趋势。2020年度、2021年度、2022年一季度,一鸣食品的流动比率分别为1.37、0.46、0.46,速动比率分别为1.29、0.38、0.36。

此外,一鸣食品2022年一季度货币资金为2.91亿元,同期短期借款却高达3.38亿元,账面资金不足以偿还短期借款。

值得注意的是,根据2020年招股书,一鸣食品曾募集2.7亿元用于江苏一鸣食品生产基地。而2021年财报显示,项目江苏一鸣与嘉兴一鸣已投入使用,新建项目投入使用导致的固定成本增加,也将为公司的经营带来更大压力。

上半年业绩预亏损近6500万元

据一鸣食品最新发布的业绩预报,公司业绩预计 2022 年半年度实现归属上市公司股东的净利润约为-6500 万元,预计实现营业收入约为 116000 万元。

对此,一鸣食品在公告中解释,业绩亏损的出现主要有三个原因。

先是受疫情影响的门店亏损。2022 年上半年直营门店同比去年同期门店数大幅增加,但受到上海、江苏、浙江等地新冠疫情的影响,造成公司所在经营地区门店客流下降明显,交通枢纽门店和学校类型门店客流严重下降,致使产品销售情况受到较大不利影响,公司直营门店亏损增加明显。同时,公司在 2022 年上半年积极优化门店结构,提升门店效率,集中淘汰业绩不佳的门店,从而造成一次性闭店损失加大。

其次是项目转固带来的支出增加。.随着常州生产基地跟鸣源牧业在去年下半年至今年相继转固,致使公司折旧增加,同时,固定资产转固后,财务费用增加明显。

再次是销售费用的增长。公司在上半年加大了精准推广引流、社交电商投入,同时加大外卖业务推广使上半年销售费用增长明显。

未登录

未登录

赢商网账号登录

赢商网账号登录