来源|餐饮品牌观察

撰稿| 艳子 编辑| 奥淇

设计| 黄李辉

导语

麻辣烫品类如今已经形成了双足鼎立的态势,张亮麻辣烫、杨国福麻辣烫这两个巨头遥遥领先于其他品牌。

在两大巨头之后,众多的麻辣烫新秀也在崛起。可是,要成为下一个杨国福或者张亮甚至超越他们却非易事,麻辣烫品牌们应该怎样突围呢?

文章看点:

1.麻辣烫品类的前世今生,以及和东北人的关系。

2.麻辣烫为什么形成了“双寡头”竞争格局?

3.麻辣烫品类遇到哪些发展瓶颈?

4.该领域创业者又有哪些突破点?

天冷了,来一碗又麻又辣的麻辣烫,立马浑身冒汗,那滋味就一个字“爽”。相关数据显示,进入十月,广州、深圳、长沙、武汉、南京等地,麻辣烫都占据着美食消费热榜的前列。

不过观察君发现,麻辣烫领域除了来自哈尔滨的杨国福、张亮这两位大神,门店均超过5000+,其余再无一家超过千店的品牌。

为什么发源于四川的麻辣烫,却被东北人给统治了?原本不起眼,人均一二十元的路边摊品类,如何孕育出年入几十亿的连锁大牛?为什么杨国福、张亮之外,品牌新秀很难突围?麻辣烫品类未来走势如何?

本篇我们就来深入剖析一下麻辣烫江湖。

1

麻辣烫品类概貌

起源于四川,却被东北人发扬光大

麻辣烫顾名思义是麻辣味型,以烫为烹饪方式的一种特色小吃,最早起源于岷江之滨四川省乐山市牛华镇,最初是船工和纤夫创造了这种吃法。他们拉纤之余,在江边垒起石块,支起瓦罐,就地取材,放入海椒花椒等调料,涮而食之,这样的吃法不但能果腹还可驱寒祛湿。

正因为简便易行,这种吃法很快便在江边传了开来。码头上的小贩看到其中商机,便将菜品和炉具加以改造,置于挑担两头,边走边吆喝,江边、桥头卖劳力的老百姓便成了挑担商贩的常客。后来,麻辣烫也渐渐从江边被带到了岸上。

早期正宗的麻辣烫是把肉和菜都串在竹签上,放进滚烫的红汤中烫煮熟,吃的时候,把食材从竹签上捋下来放到碗中,而现在的麻辣烫已经将此步骤省略,店家直接将食客选好的食材烫熟用碗盛放上桌。

这里不得不科普一下麻辣烫、串串、冒菜、火锅的区别,实际上,它们同属一大家子,麻辣烫是串串、冒菜的前身,串串与火锅则是孪生兄弟,冒菜又是火锅的一人食版,它们关系可谓剪不断理还乱。

观察君根据网上信息整理出了麻辣烫、火锅、冒菜等的区分图,这张图分别从是否带汤、是否带签、烹饪方式给它们做了区分。

从这张图可见,如果不是深谙川渝美食的人,一般人还真不一定分得清楚他们的差别。这也是中华美食的博大精深,每一个细分品类都有其拥趸和各自的生存土壤。

回到麻辣烫品类上来说,它也是经历了一段比较长时间的发展历程。

1、2015-2017年是品类顶峰,2020至今进入平稳期

像很多其他特色小吃的发展历程一样,传统麻辣烫市场的发展也经历了从地摊到排挡,再到店面的经营过程。观察君分析后发现,麻辣烫的进化历程是以市场为中心,在消费者的多元需求下不断进化的。

随着人们生活水平的提高,地摊式麻辣烫因其工艺简单、菜品品种及口味单一、就餐环境差、只能吃菜不能品汤,甚至食品安全都成问题,渐渐的,这些地摊式麻辣烫经营者逐渐被勇于变革的经营者所取代,相应的,一批环境好、口味丰富、服务到位的新派麻辣烫店应运而生。

此外,麻辣烫的产品形态也经历了几次变革,比如锅底由红汤变骨汤,大锅炖改为小锅煮,按串卖到自选论斤卖等。与此同时,品类愈加细分,出现了碗装麻辣烫、砂锅麻辣烫、火锅麻辣烫、串签麻辣烫、麻辣拌、麻辣烫面等。

纵观整个麻辣烫行业的发展历程,观察君发现自2008年开始,麻辣烫品类就进入了品牌竞争阶段。2015-2017这三年是品类爆发期,从百度搜索指数的走势可以清晰看出来,随着头部品牌快速跑马圈地,市场集中度越来越高,麻辣烫品类规模化趋势也越来越强。

△数据来源:百度指数

企查查数据显示,截至2021年10月,全国麻辣烫相关企业(存续状态)共有17.4万家,今年新企业注册量为2.9万家,相比前几年明显放缓。从以下图表中能看出,2018年-2019年间,麻辣烫相关企业注册量连续两年突破4万家,年注册量十年涨了7倍。2020年开始进入平稳期,整个品类热度开始逐渐降温。

同时,《中国餐饮品类与品牌发展报告2021》数据显示,2020年尚在营业的麻辣烫品牌有60%创立于近十年,其中2014-2018年这五年间占比最多,达总体的39.8%,2015年占比11.3%更是达到了顶峰。

2018年之后,麻辣烫新创品牌的数量明显开始下降,2020年更是跌到了0.3%,为近十年最低。麻辣烫市场的创业热情稍显低迷,新入局的品牌越来越少。

不过始终不能否认的是,曾经的麻辣烫是爆红过的,而它的幕后推手却不是川渝人士,而是一群东北人。

2、麻辣烫品类繁荣背后,东北人是幕后推手

虽说是地地道道的四川风味,但江湖上传言,是东北人统治着麻辣烫江湖,其实这也还是有一些道理在的。

彼时,麻辣烫开始从川渝地区传至全国各地,当然东北也不例外,不过口味依旧是麻辣风味,事实上并不适合不太能吃辣的东北人们,后来东北人把麻辣烫口味改造得更具普适性了。这是麻辣烫得以在东北生存的根本原因。

融入骨汤来代替红汤,降低辣度和油腻,还加入了北方人独爱的灵魂麻酱,而麻酱带来的热量又非常适合寒冷的北方补充能量。就这样,麻辣烫在东北盛行起来了。

杨国福就是这第一个吃螃蟹的人,他将牛骨高汤融入锅底,还加入了全脂奶粉和冰糖,最终调制出奶白色、咸中带甜的汤汁,让麻辣烫不仅能吃,还能喝汤,彻底颠覆了川式麻辣烫。

其次,品类的崛起与当时东北的时代背景有莫大的关系。麻辣烫与米线、沙县小吃一样,都诞生于90年代,那个时代东北大批的职工下岗失业,走向街头,他们最终选择技术和资金门槛相对较低的餐饮项目再就业。而麻辣烫这个品类操作起来简单,价格平价,又适合寒冷的北方,于是麻辣烫也就顺理成章成了很多东北人创业的首选。

△张亮麻辣烫门店,红餐品牌研究院摄。

再者,产业集群的助力让麻辣烫走向全国。产业集群是指在特定区域中,具有竞争与合作关系,且在地理上集中,有交互关联性的企业、专业化供应商、服务供应商、金融机构、相关产业的厂商及其他相关机构等组成的群体。

就比如全国85%开打印店的都是来自湖南新化,国内八成的民营医院都是莆田系,全国超九成的鸡公煲店老板都是莆田人,还有把包子、汤包做成全国大连锁的,都是安徽安庆怀宁县人一样。

把麻辣烫开成大连锁的人,大都是来自哈尔滨一个人口不足58万的宾县。除了杨国福、张亮,还有汆悦麻辣烫、马玉涛麻辣烫、鸿兴源麻辣烫等品牌,而且据说这些麻辣烫连锁品牌或多或少都与杨国福有些“沾亲带故”的关系。

在这3大驱动力的助力下,麻辣烫在东北风靡起来,麻辣烫店越开越多。随后东北人又将麻辣烫店开向了全国,而杨国福、张亮就是品类里最强的两个头部品牌。

2

麻辣烫市场格局

双寡头竞争格局已成,马太效应明显

杨国福、张亮有多强?截止2021年10月,杨国福门店5800+家,张亮5400+,加起来有1.1万+家,几乎遍布各个城市的大街小巷。他俩门店总数已经超过进入国内市场33年的连锁巨头肯德基,单个品牌门店数还多过麦当劳。

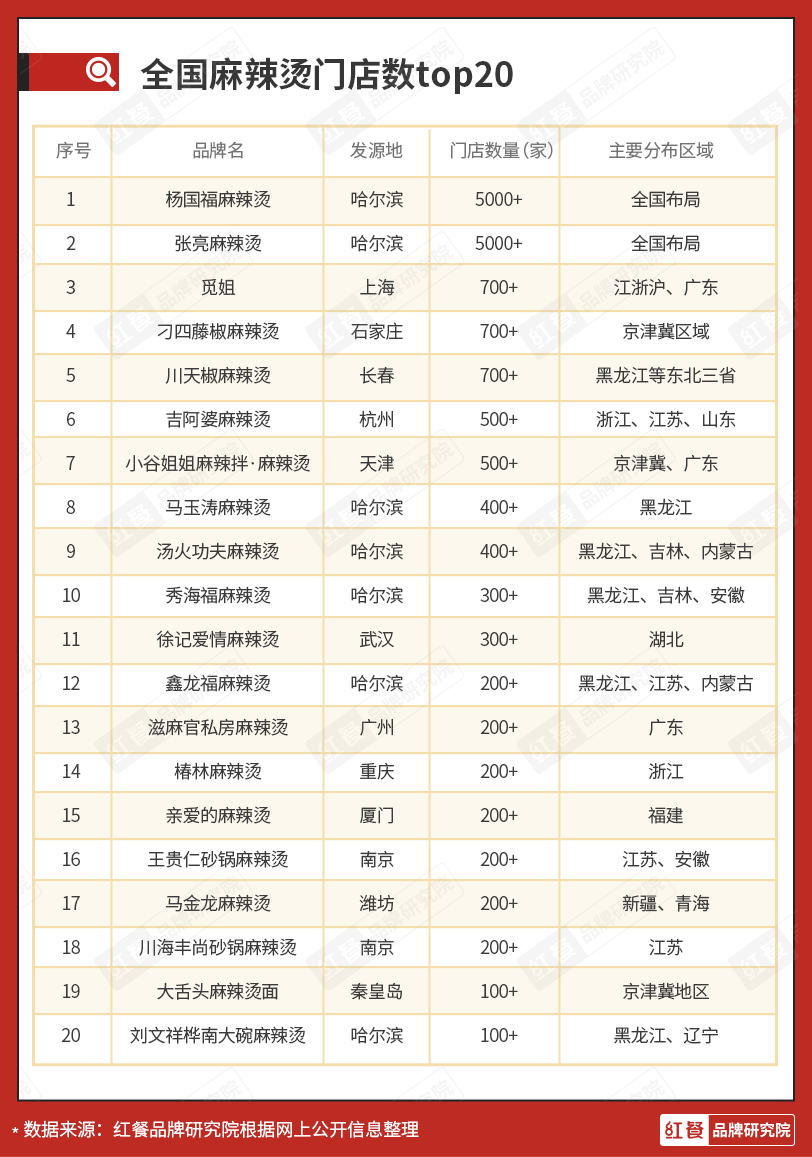

而他俩之外,至今还没有一个品牌门店超过一千家。观察君整理了一份全国麻辣烫门店数量top20的品牌榜单,如下图,从中我们能清晰窥探出麻辣烫江湖的市场格局。

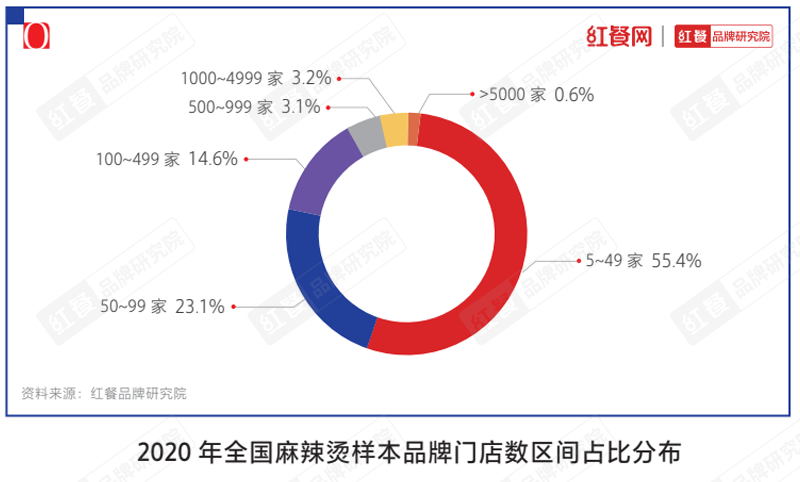

毫无疑问,“杨张”占据麻辣烫品类的绝对优势,形成双雄争霸的格局。品牌门店高度集中背后也有这样一个事实:麻辣烫市场规模已突破千亿,但连锁化率并不高。《中国餐饮品类与品牌发展报告2021》数据表明,2020年,门店数在5-49家的品牌占比为55.4%,而门店数在500家以上的品牌占比仅有6.9%。

可见麻辣烫市场马太效应明显,市场格局已定,基本上呈现出三个阵营:

第一个是杨国福、张亮的大牌门店,占全国门店总数的约三十分之一;第二个是除了“杨张”之外的其他品牌连锁门店,规模跟“杨张”差距明显;第三就是大量小散乱的夫妻老婆店、小型创业店,几乎占据一半市场。

而从门店的分布区域和新创品牌的角度,麻辣烫市场格局又有以下两个特点:

1、东北诞生了最多麻辣烫品牌,门店数占全国三成

从全国范围来看,东北地区是麻辣烫企业数和门店数最多的地区。据企查查数据显示,目前我国共有麻辣烫相关企业共31万家,东三省相关企业数量总和占到了全国的29%,其中吉林、黑龙江分别以3.65万家、3.68万家排名全国前两位。

从上述top20榜单里也能看出,发源地一栏中,哈尔滨出现的频率最高,杨国福、张亮自不必说,还有发家于吉林长春的川天椒麻辣烫,来自黑龙江的马玉涛麻辣烫,还有来自哈尔滨的汤火功夫麻辣烫、秀海福麻辣烫、鑫龙福麻辣烫等。

除了东北三省,内蒙古的麻辣烫增长也很出人意料。去年(截至2020年8月11日)相关企业的数量是0.8万家,今年冲到2.23万家,相当于一年时间新增了1.43万家麻辣烫相关企业,增长率为178%。去年没有登上区域分布top10榜单,今年一下子跻身前三。与此同时,安徽以1.2万家的数量跌出前十。

2、品牌新秀难突围,和头部差距明显

近年来,诞生了不少新晋麻辣烫连锁品牌,它们并非都发家于东北,但利用差异化定位也均取得可观的成绩。

风头最劲的是上海觅姐麻辣烫,2017年成立,3年多时间,以门店数700+家的规模跻身麻辣烫品类的规模第三;还有上海的小蛮椒麻辣烫,专注外卖领域,先后斩获番茄资本、绝了基金、启赋资本等多轮融资,成为沪上麻辣烫O2O品牌第一。红餐品牌研究院数据显示,它家外卖单店月销高达3200+,杨国福和张亮都只有1800单左右。

小谷姐姐创新定位麻辣拌也一炮而红,门店发展迅速,去年年底只有300+家门店,如今已经增长至500+家。

背后还有一众后起之秀,江苏的王贵仁,聚焦细分的砂锅麻辣烫,也成为“一方诸侯”,在江苏、安徽做得风生水起。此外还有杭州的吉阿婆麻辣烫、武汉的徐记爱情麻辣烫、重庆的椿林麻辣烫、厦门的亲爱的麻辣烫等。但这些品牌新秀与杨国福、张亮的差距仍然非常大。

3

麻辣烫市场痛点

品类发展遇瓶颈,供应链制约大,倒闭率高

麻辣烫品类如何形成了“双寡头”的市场格局?为什么新品牌难突围?这其中既有历史原因,也有品类本身的桎梏。可是在很多行业人士看来,把麻辣烫放到小吃快餐这个大品类上看,尤其是对标粉面等,麻辣烫这条赛道的规模远远没达到天花板。

首先,马太效应。

头部品牌在风口期抢占先机,手握优质资源、供应链、品牌认知等方面占绝对优势,强者恒强,腰部以下品牌很难突围。尤其是缺乏品牌意识的小微门店,在消费升级的浪潮下,生存更难。

其次,供应链难做制约了品类发展。

麻辣烫看着门槛低,谁都能做,其实,后续经营难度大,对供应链的要求和挑战多。虽然和火锅的供应链类似,但具体操作上仍有很大不同,比如sku比火锅多很多,平均下来多达120种,很难形成品质化的连锁。

目前,麻辣烫行业供应链能够标准化的主要是汤料、底料、酱料。冻货类产品,以有限的客单价又很难支撑高额的物流成本,尤其是品牌规模较小时更难实现。因此,导致冻类产品的品质不可控,而这一现象在加盟品牌中尤为常见。同时,干货、新鲜蔬菜类,又因各地饮食习惯和季节性差异,通常都是加盟商在当地自行采购,产品稳定性难保障。

杨国福为了做到全国“统一”,2018年斥资4亿在成都建立自己的供应链工厂,至少能满足1.2万家加盟门店的调味料需求量。但这是基于其已经有了数千家店、达到了相应规模的条件下才得以构建的。对于其它零散的小品牌来说,供应链板块往往成为最大的难点。

第三,客单价低难突破。

麻辣烫的品类基因就是食材丰富,好吃实惠,因为从街边地摊发家,难以走高端路线,客单价很难真正突破。如下图,观察君整理了全国各地麻辣烫代表品牌的人均消费价格,基本在19~25元之间,可见25元都是一大关。

客单价低意味着利润也低,品类发展势必受限,比如装修成本就上不去,导致门店形象低端,产品卖不上价,更用不起好食材,人均就会更低,进入恶性循环。

第四,加盟店倒闭率高。

从全国的麻辣烫品牌来看,多数品牌都是通过加盟方式来攻城略地,但加盟管理难度大,一位业内人士表示,麻辣烫根本瓶颈在于连锁经营难,并不像表面看上去那样门槛低,比如操作标准化、sku统一化、口味地区化等,哪怕像头部麻辣烫品牌的加盟商,其水平也都参差不齐,有些“各自为政”,更遑论那些小加盟品牌或者夫妻店,倒闭率只会更高。

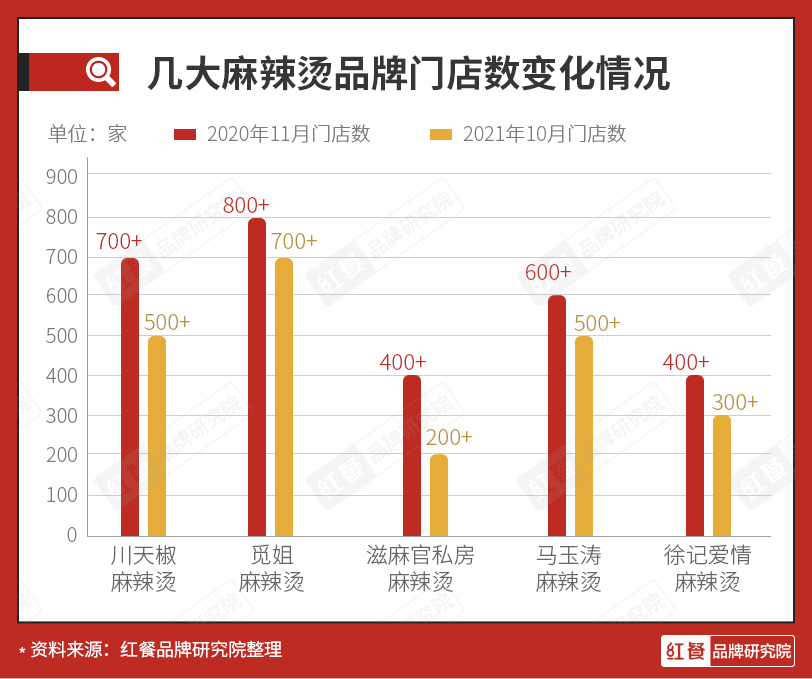

观察君在整理麻辣烫门店规模top20榜单时,也发现了这个现象,红餐品牌研究院数据表明,这20个品牌几乎一半以上门店数量相比一年前有所减少。比如川天椒麻辣烫,一年前2020年11月是700+家门店,如今只有500+家;觅姐,一年前是800+家,如今是700+家;滋麻官,一年前是400+家,如今是200+家。

所以说,麻辣烫表面上看接地气、受众广,但背后却是连锁难、品牌难。

第五,“品牌化”意识不强。

很多麻辣烫品牌,看起来有几百家门店,但连个官方微信微博账号都没,打开大众点评,也没有统一的logo和门店头图,甚至连名字都乱七八糟,很不正规,山寨难辨。观察君的朋友,一个资深的东北餐饮人用“魔幻“形容这种现状,他告诉我,东北很多餐饮企业都不注重做品牌,别说做广告宣传了,他们甚至连个平面设计都没有,都是在打印店做的。

你以为几百家门店的品牌都有供应链系统,殊不知他们平时订货都是打电话。“我服务的一个客户,本身是做调理品工厂的,后来在别人的建议下就注册一个品牌开起炸鸡店,原本的经销商跟着他干,结果人家现在也有100多家店了。”

东北的麻辣烫加盟品牌主要是靠卖汤料、底料赚钱的,品牌发展重心除了发展加盟商,就是卖货,他们希望加盟商活得好,平时营销活动做得最多的是“订货返点”(订货越多返利越多),所以不太注重品牌层面的升级。再加上麻辣烫“夫妻店”、小散户占绝大多数,导致整个品类的品牌化相对较为落后。

不过也有一个新的现象值得注意,虽然在微信公众号等平台上看不到麻辣烫品牌的身影,可是在抖音等短视频平台上,有些品牌却比较活跃。知名餐饮品牌策划人白墨透露,很多麻辣烫品牌已经将传播阵地转到抖音、快手等短视频平台,并且在上面还取得了不错的招商加盟成绩。

第六,资本不看好。

香颂资本的沈萌曾说过这样的话:“相比海底捞,定位中低端的麻辣烫还是很难得到资本青睐,上市可能性不大。”

虽然麻辣烫品类规模化和品牌化早已得到验证,但资本市场并不看好这个品类,主要还是食品安全问题。如上述分析,加盟模式下管理难,食材自采埋下食安问题隐患,即便是杨国福等头部品牌,也经常会因加盟店的食安问题屡上报端,圈内人说:山寨难绝、食品安全、众口难调是麻辣烫品类的“三宗罪”。

很多麻辣烫加盟品牌,因加盟体制财务不透明与税收的难题也是限制他们难以上市的原因。目前仅有两家麻辣烫品牌获得资本融资。其中一家是福客麻辣烫,其为2008年在深圳成立的直营麻辣烫品牌,在各大购物中心开出了近40家直营店,2017年获得弘毅资本旗下百福控股的数千万元B轮融资。另一个是小蛮椒麻辣烫,斩获三轮融资,但目前门店也只有100多家。

虽然麻辣烫品类是条好赛道,但是整体而言,麻辣烫行业登陆资本市场短期内还是非常困难的。

4

麻辣烫品类趋势

品类更细分,模式、产品有差异化的品牌才有未来

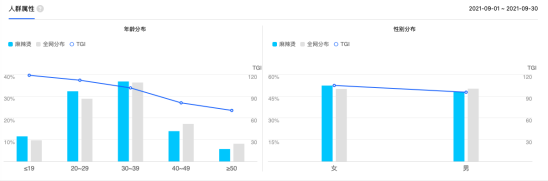

探讨麻辣烫品类的消费趋势之前,我们先来了解一下麻辣烫的消费者画像。因为麻辣的特征,喜爱麻辣烫的多是年轻人,女性多于男性。

根据百度指数的数据,搜索麻辣烫的女性要多于男性,而30-39岁年龄层的消费者最多,占比约为38%。

△麻辣烫消费人群画像,数据来源:百度指数

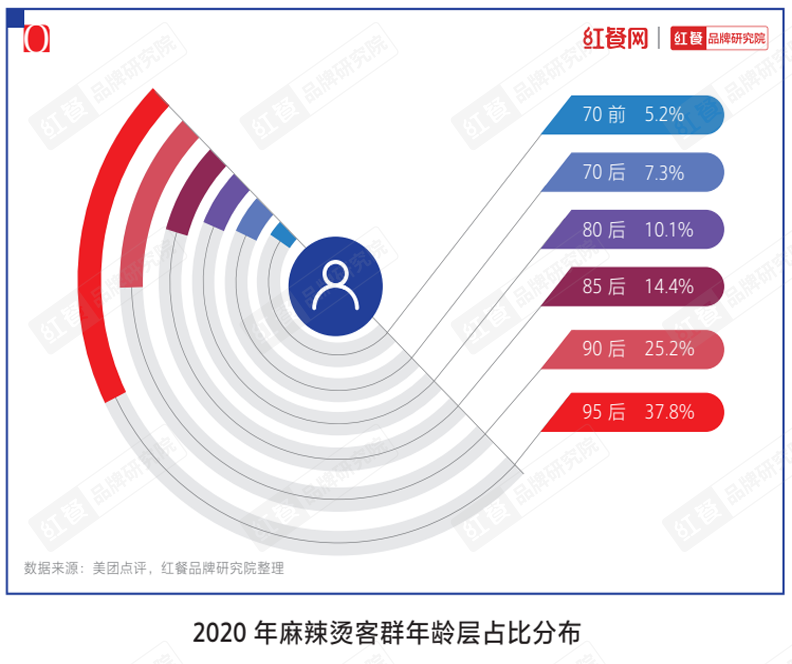

美团点评的相关数据显示,目前麻辣烫客群年龄层,主要是90后、95后消费者,两者分别占据了25.2%和37.8%的比例。这部分年轻人更注重个性化和体验,对于就餐环境以及食物品质和口感比较重视。老旧的麻辣烫店已然不能满足他们的需求,主打差异化、细分化的麻辣烫品牌才是趋势。

下面我们通过观察市场上崭露头角的品牌新秀们,看看这些在“前线打仗”的他们都做对了什么,这也代表着整个麻辣烫品类升级的方向所在。

1、专注外卖,找到新的增长点

代表品牌:小蛮椒、觅姐

麻辣烫品类相对成熟,又有强大的头部品牌,后来者如何突围?小蛮椒创始人郭博楠5年前就已经思考过这个问题,经过一番调查,他决定以外卖作为切入点,因为他认为外卖是餐饮重要的渠道趋势,而且麻辣烫适合做外卖。经过精简菜单、主打麻辣味型、增加多元产品等一系列大刀阔斧的改革,他成功找到了麻辣烫的新蓝海,成为品类的“订单王”。

2019年,小蛮椒以月均5105订单,成为全国麻辣烫线上外卖单店月均量第一,而其当时门店只有64家,年度交易额就能达到1.5亿。今年6月获得启赋资本千万元A轮融资,成为麻辣烫品类中唯一一个斩获3轮融资的餐饮品牌。

同样,觅姐取得今天的成绩也跟外卖有关,在创立觅姐麻辣烫品牌之前,张晓慧先创建了一家项目孵化公司,定位为新餐饮品类运营商,起初只想帮麻辣烫品牌做增量,提供外卖服务。后来转换思路自己做品牌,同时将夫妻老婆店整合成自己品牌,对门头、店面进行统一装修,用自己的供应链统一运营。

改造夫妻老婆店这招够妙,所以品牌扩张速度很快,到了2018年3月,觅姐就已经有二三百家门店。以这种方式,觅姐慢慢积累线上品牌效应,之后很多加盟商就开始找来加盟,每年约平均新增270家门店,品牌规模成倍的增长,如今成为杨国福、张亮之后门店数最多的品牌。

△觅姐上海旗舰店,图片来源:觅姐官方微博

观察君梳理了麻辣烫外卖订单量较高的一些代表品牌,如下图,能看出外卖人均均比堂食低几块钱,娃娃菜、金针菇是麻辣烫外卖的热销菜品。

2、品类创新,麻辣烫变麻辣拌

代表品牌:小谷姐姐麻辣拌·麻辣烫

小谷姐姐是张可第二次创业的品牌,在此之前她在郑州开过一家麻辣烫店,因为对麻辣烫比较熟悉的原因,2016年她在望京附近开了“小谷顿”,这便是小谷姐姐的前身。进入夏季,天气炎热,带汤麻辣烫的体验还是稍差,销量也受到影响,于是她将它改良为不带汤的干拌麻辣烫,并终把麻辣拌做成了品牌的主打。

2018年初,几经纠结,张可和合伙人决定重塑小谷顿,推出以麻辣拌为主打的品牌,改名为“小谷姐姐麻辣拌·麻辣烫”,全面开放加盟连锁。据张可透露,小谷姐姐能迅速打开市场的重要原因,是得益于麻酱的口味。天津人麻酱可以蘸天下,虽是段子,但天津人对麻酱的喜爱可见一斑。结合麻酱的口味,张可优化了麻辣拌的产品,这个口味也受到了北方市场的欢迎。

随后,小谷姐姐迎来了第一次爆发期,到2018年底,小谷姐姐有了120家加盟店,主要是以天津、北京、河南等北方地方区域。如今小谷姐姐发展也比较迅速,规模扩张神速。

△小谷姐姐麻辣烫麻辣拌,图片来源于小谷姐姐官方微信公众号

3、做“麻辣烫+”,提升客单价

代表品牌:福客、小蛮椒

消费者的需求越来越多元,为了拓宽品类流量,也为了增加客单价,一些品牌开始给麻辣烫找搭档,比如福客麻辣烫,进驻北京的首家店定位为“麻辣烫+烧烤”主题,原本37元的客单就拉高到53元。评价多集中于食材新鲜、品类众多,环境颜值高,“有些小贵,但在商场还算正常”等。

小蛮椒除了主打产品麻辣烫以外,还上了热卤和锅盔等经典地方小吃,形成三种产品定价结构,即17元一碗麻辣烫可以吃饱,26元可以吃好,35元可以吃嗨的组合。

如今,快餐已经进入多单元产品模式,即主食轻量化,采用1+1+1产品搭配原则,有主食有小吃有饮品,让顾客吃出丰富感。这在行业内已经成为共识,而小蛮椒显然是深谙此规则的个中好手。

4、创新口味、开发高端食材

代表品牌:张亮麻辣烫

近几年,麻辣烫在口味上出现了两个明显变化:

一个是新口味层出不穷,比如亲爱的麻辣烫研发出厦门港沙茶口味、泰式冬阴功、韩式泡菜口味等味型。北京的一家苏皮儿烫特别加了咖喱和叻沙口味,超级泰麻辣烫则是打出了北京首家泰式麻辣烫的名头。福客在深圳的一家新店,把“水果鲜鸡汤”写进了招牌。

另一种变化则是回归麻辣口味。很多麻辣烫品牌开始主打麻辣味型,原材料中去掉奶粉,也让口味更具成瘾性。海底捞创始人张勇曾说过:“麻辣是最有攻击性味型,这个世界没有什么比麻辣更能让人有口味成瘾性。”

因为市场上可以喝汤的麻辣烫铺天盖地,回归麻辣才具有差异化,比如小蛮椒就用湖南的剁椒味型、川渝的川椒麻辣味型做汤底,麻酱颜色也会更偏红色。

此外,麻辣烫的食材也有了很大创新,刮起“海鲜风”。今年年初,张亮麻辣烫在哈尔滨开了一家1500平米,号称“全球最大的麻辣烫店”。鲍鱼、龙虾、虎虾、红虾、清虾、螃蟹、八爪鱼、乌鱼、扇贝等一些不多见食材都被列入菜品名单。这家店被网友称为“麻辣烫高配版”,根据大众点评显示,刚开业时客单价是当地其他门店的1.5倍左右。

△张亮麻辣烫哈西旗舰店,图片来源:品牌供图

其实沿海地区的麻辣烫店很早就开始增加海鲜类产品,顾客反响也很好,如亲爱的麻辣烫上线蟹蟹你沙茶套餐、食三姨麻辣烫也推出海鲜麻辣烫。除了海鲜,不少品牌都在力所能及地挖掘其他食材,比如福客推出雪花和牛小排。

因此,在知名餐饮品牌策划人白墨看来,门店精致化、菜品更加卫生安全、食材品质化是麻辣烫品类的未来发展趋势。

5、模式创新,用效率突围

代表品牌:椒太后

除了口味回归,观察君发现,在麻辣烫经营模式上,有的品牌也回归到最早的“地摊大锅炖串串”,比如北京的椒太后,将传统的路边摊搬到了商场,把串好食材的串串放入特制的一格一格的大锅中提前烫煮,顾客落座即可挑选食材开吃。虽然门店面积不大,只有三四十平,但大众点评显示,人均高达37+元,其目前在北京有10家门店。

这种模式最大的好处是,麻辣烫传统吃法,消费者感到熟悉亲切,愿意尝试;熟菜就在眼前随时取拿,冲动消费利于增加客单价;快速就餐结账提高翻台率。总之,如果环境好、菜品丰富,味道有竞争力的话,这种模式的效率极高。

△椒太后门店,图片来源:椒太后官方网站

有业内人士预测,未来麻辣烫的模式会更轻,但追求效率的背后一定是体验感。所以我们也看到有的品牌通过套餐提高效率,同时增加水果茶、小零食等产品,丰富顾客体验。

6、发展新零售

代表品牌:杨国福

近年来,餐饮零售化转型趋势明显,2020年疫情更是加快了其步伐。在麻辣烫领域,杨国福属于首个开启电商线上店铺的连锁品牌,今年1月,杨国福天猫官方旗舰店正式发售自热麻辣烫。据了解 ,杨国福四川研发基地拥有12条生产线,除了生产麻辣烫辅料,麻辣烫方便食品等零售端食品也在其列。

不仅建立了强大的供应链体系,成为高标准化的食材供应商,如今又增添了食品零售商的新身份,杨国福的收入结构也发生了改变:2019年实现营收十几亿,加盟费仅占2成,零售化部分(含B、C两端)贡献的商贸收益占大头。

近日观察君看到其公众号上推出优惠活动:新加盟商订10000元C端产品,赠送5000元;老加盟商订购1万元赠送1万元,推销力度可见一斑。

杨国福曾表示,他想通过餐饮零售化,实现线上线下多元化发展;打通各大平台,建立自己的会员体系;形成自己的品牌文化。目前自热方便食品领域,已经有了海底捞、自嗨锅这些强势品牌,杨国福优势并不明显,不过这确实是麻辣烫品牌探索的另一个新方向。

从上述梳理可以看出,麻辣烫的升级方向除了直观上的环境和产品(食材)升级,主要集中在几个方向:聚焦外卖;创新麻辣拌新品类;做麻辣烫+,扩宽品类流量;回归传统模式,提升效率;开拓新零售渠道。

结语

总的来说,麻辣烫是一个可规模化的好品类,但市场上大多品牌以加盟模式的粗放发展,也造成了整个品类“品牌化”较为落后的现实,大多品牌缺乏有力的品质内核。就像当杨国福喊出:“要做麻辣烫界的星巴克,让消费者觉得吃麻辣烫是一种荣耀”,这样的口号时,很多人都只是呵呵一笑。

虽然杨国福和张亮目前都已经走出了国门,把店开到了海外不少城市,但把麻辣烫做成像星巴克这样的品牌,确实还有很长的路要走。不过至少已经有像张亮麻辣烫这样的品牌,在坚定地朝这个方向迈进。有差距意味着有空间,这也是所有后来者的机会点。

目前麻辣烫市场由早几年的高速发展进入平稳期,初级竞争市场也上升至兵家必争之地,蓝海早已变成赤海,在东北、华南、华东市场基本处于饱和状态,但只要有敏锐的消费洞察,稳定的供应链,加上品牌化运营,在区域市场或者差异化领域仍然大有可为。

但品牌需要加强的不仅是品牌构建,更重要的是产品安全、组织能力和后端供应链的开发,期待麻辣烫领域早日诞生下一个“海底捞”。

参考资料

1、张亮、杨国福双雄争霸,麻辣烫品类能否诞生下一个“海底捞”?/红餐网

2、年入13亿,开店5000+,谁才是麻辣烫之王?/漆点餐研社

3、麻辣烫“江湖“众生相/餐企老板内参

4、千亿麻辣烫赛道,又一品牌获得千万融资,年增速300%!

5、小谷姐姐创始人张可:没有一夜爆红的餐饮,只有稳步匍行的坚持/诚品人物

2016年至2022年,中国麻辣烫规模已从人民币968亿元增长至超过1,200亿元,连锁率更是达20%,2022年全国麻辣烫市场规模约为1300亿元。

和府捞面创始人李学林表示,品牌总体降幅在30%左右,但不是全线降价。降价后,品牌的销售额比2022年增长了百分之五十多。

2024年或将有更多直营品牌转向做加盟,只是在取得规模效应之前,其实更考验品牌在产品、经营、管理、团队、供应链等全方位实力。

赢商网账号登录

赢商网账号登录