作者/徐酒眠

装上弹药的碧桂园服务,下一个“猎物”会是谁?

11月18日一早,碧桂园服务(0698.HK)宣布短暂停牌,称将公告一般授权配售新股份的消息。配股募资额还未披露,在市场就已经引起不小的骚动。

晚间,具体配售公告便发出来了,其拟配售发行1.5亿股股份,每股发行价格为53.35港元,共配股募资约80.03亿港元。

“拟用作与本集团主要业务相关的未来潜在收并购项目投资,商写服务、商业管理服务、城市服务与生活服务类等新业务的拓展,再融资及公司营运资金。”列在配股集资用途的第一项,仍是为市场收并购增补弹药。

瞄向了谁?目前恒大物业、佳兆业美好、奥园健康,已明确流露出要卖的想法,而碧桂园服务会用在哪个,还是一个悬念。

这是碧桂园服务年内第三次、12个月之内第四次配股集资。或许也是因为配股集资过亿密集,资本市场对碧桂园服务此次配股集资并没有表现出积极的姿态。

11月19日上午复牌,碧桂园服务的股价跌去14.16%,报50.6港元/股,直接刺穿配售价。甚至盘中一度至49.1港元/股,跌幅超16%。截至今日收盘,其股价停在53.7港元/股,跌去8.91%,总市值1728.14亿港元。

折价9.5%

碧桂园服务此次配股价格折让相较之前一次的配售有所提高。

公告显示,碧桂园服务此次每股配股价53.35港元,较停牌前一个交易日的收盘价58.95港元/股折让9.5%,较截至最后交易日止最后连续五个交易日平均收市价60.58港元折让约11.93%,较截至最后交易日止连续十个交易日平均收市价每股H股58.2港元折让8.3%。而今年5月的配售,碧桂园服务每股配股价75.25港元,较配股停牌前一个交易日的收盘价折让约6%。

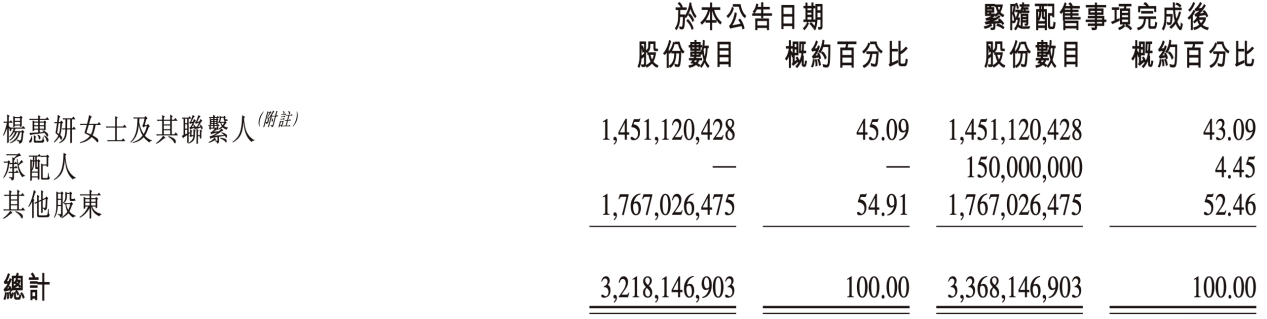

此次配售股份占公告日期已发行股本约4.66%,及经发行配售股份而扩大的公司已发行股本约4.45%。紧随此次配股完成后,杨惠妍对碧桂园服务的持股占比也将降至43.09%。

与大多数物业股登陆资本市场的路径不尽相同,2018年6月,碧桂园服务以介绍的方式完成分拆上市,并未发行新股。

彼时,碧桂园(02007.HK)以实物分派方式向现有股份以每8.7股分发1股比例,分派碧桂园服务股份。换而言之,碧桂园服务上市之初其实没有进行融资。在这个前提下,碧桂园服务上市以来多次大手笔配股融资。

据乐居财经统计,自上市以来,碧桂园服务一共进行了5次融资活动,包括3次配售新股,以及2次发行可转债。统计计算,碧桂园服务上市以来通过配股、发行可转债共筹集资金约369.87亿港元。

2019年1月10日,登陆港交所逾半年,碧桂园服务进行了首次股份增补配售,以每股11.61港元,折让约10%配售1.69亿现有股份,筹资19.39亿港元,股份占已扩大约6.32%。彼时碧桂园服务同时发行1.69亿股新股份,由主席杨惠妍旗下的必胜全部认购。

时隔一年多,2020年4月,碧桂园服务才进行了再一次大额的融资活动。与其首次募资不同,这一次碧桂园服务行一笔可换股债券,瑞银AG香港分行作为独家牵头经办人同意认购或促使认购人认购发行人将发行的本金总额为38.75亿港元的债券。

也是在这之后,碧桂园服务的融资活动便开始密集了起来。自去年12月至今,碧桂园服务在12个月的时间里先后进行了4次融资活动,筹集的资金数额也远超此前。

稳坐“并购王”宝座

密集的融资活动背后,是碧桂园服务2025年营收破千亿的野心。

配股、发债完成融资之后,大手笔的收并购与战略投资,是碧桂园服务惯用的技俩。年初至今,碧桂园服务发起的亿元以上的收并购至少有4起,合计金额近200亿元。

而此次配股筹资80亿,碧桂园服务又将把收并购战车碾向谁?恒大物业、奥园健康、佳兆业美好?猜测声四起,但目前很难看出苗头。

去年12月配股融资两个月后,其便花去大半收购了蓝光嘉宝服务。而今年5月配股加上发债募资逾150亿港元,截至目前已经全部用完。

梳理碧桂园服务今年下半年的花销,先后将国瑞服务、富力物业、彩生活旗下的邻里乐、财信智慧服务及其旗下的安徽城和物业收入囊中。

而事实上,碧桂园服务的花样花钱方式还不止于简单粗暴的买买买,战略投资中梁百悦服务、长城物业、万达商管,为康桥悦生活作基石投资者,以债圈定苏宁置业旗下的银河物业和国瑞置业旗下的国瑞服务,而后者,已经被其全部收归。

此外,环卫、中介、机场、保险……当下物业热门或还冷门的赛道,都有碧桂园服务的身影。而这些,在赚钱之前都需要先花钱。

2020年收购金额就达到了44.5亿元,占据物企收并购首位。今年的“收购王”,不出意外也会是碧桂园服务蝉联。

据中指院的研究报告显示,今年截至11月1日,物管行业发生并购交易63宗,涉及金额约315亿元,较2020年增幅为198%。其中,碧桂园服务花在收并购上的资金至少有189亿元。以此推算,碧桂园的并购额度在目前全行业并购总额中的占比已经在6成以上。

2月,碧桂园服务49亿收购在管面积上亿平的蓝光嘉宝服务,以实现管理面积量的飞跃;随后,碧桂园服务完成对富力物业、彩生活邻里乐的兼并。

地产行业三甲诞生,依次是碧桂园、万科和融创,维持五年的“碧万恒”top3格局被打破。恒大的滑落,保利的赶超,地产圈产生了微妙的变动。

杨国强为万达商管重回台前有力地推了一把,王健林也愿意将自家的“肥水”向碧桂园服务的田里引流。

10月26日,花样年和彩生活服务公告披露,邻里乐100%股份已转让予碧桂园服务;相关转让与登记已经完成,即邻里乐已并表碧桂园服务。

10月26日,富力物业招股书已呈“失效”状态。早前9月20日,碧桂园物业香港与富力物业签订股权转让协议,同意以100亿元代价收购富良环球。

截至上半年,在配股及发债的助推下,碧桂园服务银行存款和现金共219.38亿。除收购富力物业的100亿和收购邻里乐的33亿,其手中现金仍充裕。

23日消息,龙湖考虑让物业管理子公司进行至多10亿美元的IPO。龙湖回应,该消息无真实依据。事实上,外界对龙湖分拆物业IPO的猜想从未停止。

从华纯商管到华锦商管、再到最近的华高商管,华侨城旗下这三家商管公司从成立到挂牌出售的时间间隔均非常短,其成立或是为方便资产腾挪。

赢商网账号登录

赢商网账号登录