作者:步摇

出品:明亮公司

在15元上下价格带的咖啡市场上,挪瓦咖啡(需求面积:30-40平方米)也是不容忽视的存在。

挪瓦咖啡创立于2019年,2021年12月9日挪瓦挪瓦咖啡宣布连续完成B轮和B+轮两轮融资,累计金额2亿元,创始人郭星君于2014年加入饿了么,历任多个事业部负责人。

挪瓦咖啡客群年龄以30岁以下的95后为主,年龄集中在18-29岁。在开店上,品牌成立之初,挪瓦咖啡既非加盟又非自营,而是采用托管门店的运营方式,即寻找存量咖啡店、休闲餐饮,通过轻资产改造,托管门店的咖啡运营。但随着品牌的发展,创始人郭星君称,从2022年开始,挪瓦新开门店已经全部为独立门店。

挪瓦咖啡的目标是到2030年,开出3万家门店。据此前郭星君透露,目前挪瓦营业中的门店超过1000家,签约门店已经突破2000家,分布在全国110多个城市,其中浙江、江苏、湖北、湖南是渗透率比较高的省份。且挪瓦以每个月新增200-300家门店的速度拓展,预计2023年年底营业门店数量会突破3000家。

但根据极海数据,挪瓦咖啡的门店数到今年三季度为647家,覆盖了25省份和156个城市,平均客单价是19元,近90天新开了161家门店,近90天新关了37家门店。

窄门餐眼的数据则显示,挪瓦咖啡目前有1068家门店,暂停营业的有60家门店,江苏门店最多有184家门店,其次是浙江158家门店,且上海是门店最多的城市,有132家门店。据挪瓦咖啡小程序,上海门店数约为31家。

目前挪瓦咖啡有两种店型,一是只做外卖的店中店,二是自提+外卖+少量堂食的独立门店,郭星君在上半年的访谈中表示,独立门店占比很高。挪瓦的独立门店有街边店、写字楼店、商场店、大学店4种不同的店型,在下沉市场的门店基本都有空间,主流门店集中在30-50平。

据郭星君透露,挪瓦咖啡单杯均价为15元,产品的综合毛利保持在65%左右,挪瓦独立门店外带+堂食和外卖的比例是6:4。

区域:集中于江浙二三线城市

挪瓦咖啡门店主要聚集在南通、台州、徐州这样的三线城市,70%的门店都是在二三四线城市,25%在一线和新一线城市,还有5%是开在县城的。挪瓦咖啡主打的核心市场是三四线城市,这些城市多数门店日出100杯就能达到盈亏平衡点,门店的存活率更高。窄门数据显示,挪瓦咖啡乡镇店占比为12%,商场店占比13%。

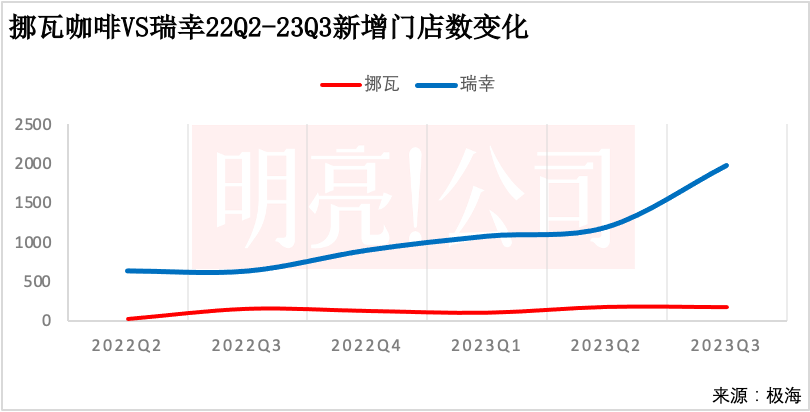

2020年10月挪瓦咖啡开出第一家门店,2022年二季度新增门店还相对缓慢,到2022年三季度季度新增门店达到150家,当年的四季度和2023年一季度新增门店变少但也保持在百来家,到2023年二季度,新增门店达到174家,三季度(截至9月底)也新增了171家门店。

另据窄门餐眼数据,2020年挪瓦咖啡有170家门店,2021年有736家门店,但2022年是666家门店,按此计算一年关店约70家。

极海数据显示,到今年三季度(截至9月底)挪瓦咖啡已经有647家门店,门店总数总体趋势是一直增长的。2022年二季度挪瓦咖啡有245家门店,到四季度,总门店数量几近翻倍,达到了496家门店。但到2023年一季度总门店数下降到395家,减少了100家门店左右。极海数据还显示,一季度关掉部分门店后,挪瓦咖啡门店继续增长。2023年二季度挪瓦总门店突破500家,门店数到了512家,今年三季度总门店数到了647家。

从开店区域看,挪瓦咖啡还是选择在经济较为发达的区域拓展门店。挪瓦咖啡总部位于上海,选择在江浙沪地区拓店。目前门店最多的省份是浙江,有104家门店,再是江苏和广东,分别有97家门店和60家门店,中部城市湖南和四川分别位列第四和第五。和上海较为接近的山东、湖北、江西和福建都在门店前十的省份中,基本上挪瓦咖啡是以上海为辐射中心,优先向邻近省份拓店。

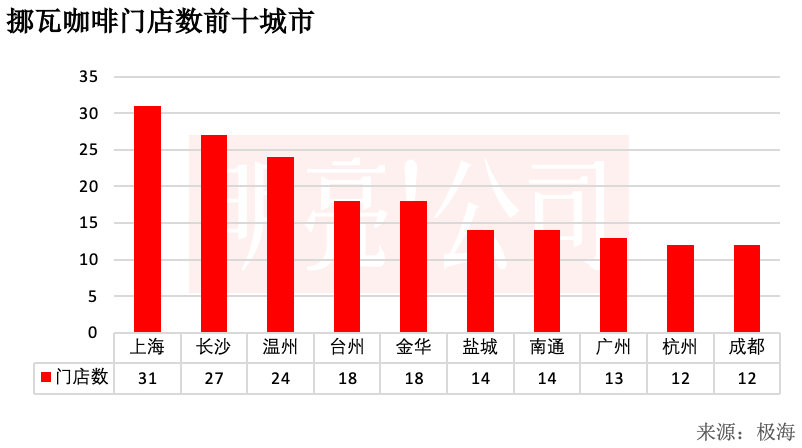

在门店最多的城市上,上海目前门店最多,上海有31家门店,随后是长沙和温州,分别有27家和24家门店。挪瓦咖啡门店最多的城市有部分是省会城市,但同时一些二三线城市门店超过了部分省会城市。

门店最多的省份中,如果是经济发达的省份,一般是非省会城市门店多,而在经济中等的城市则还是聚集在省会城市。

如浙江省,门店最多的城市并非是杭州,而是温州,温州有24家挪瓦咖啡,门店最多的前三个城市还有台州和金华,都有18家门店,而杭州才12家;在江苏省,门店最多的是在南通市,有14家门店,盐城、苏州和徐州分别有12家、11家和11家门店,省会城市只有5家门店。

而像湖南省,门店最多的仍然在省会城市,长沙有27家门店,远超其他非省会城市(株洲有6家,衡阳为5家)。

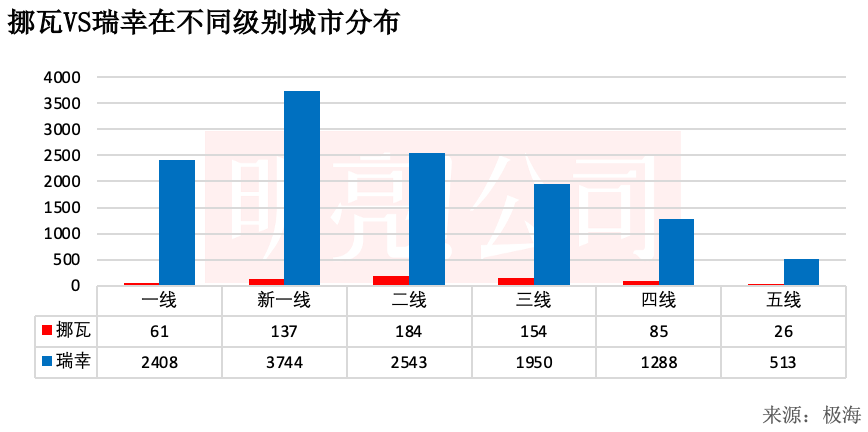

挪瓦咖啡整体门店分布在新一线到三线城市之间,二线城市的挪瓦咖啡最多,有184家门店,其次是三线城市有154家门店,再是新一线城市有137家门店。门店这样的分布看起来也主要是租金差别导致,15元左右价格带的咖啡,二线和三线的租金会更友好。

选址逻辑:与瑞幸接近

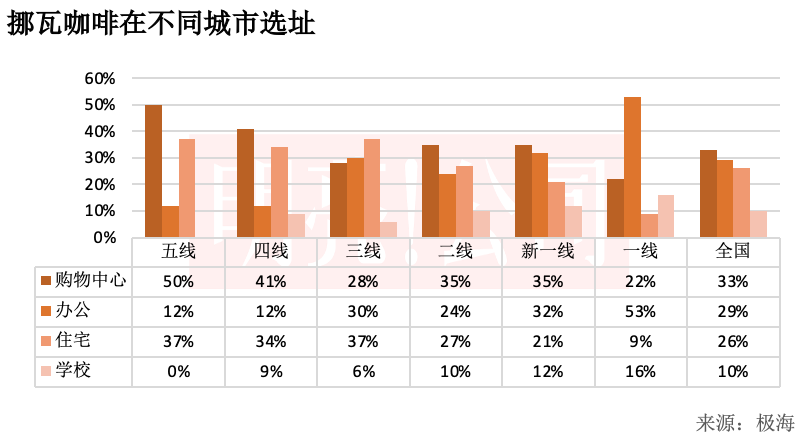

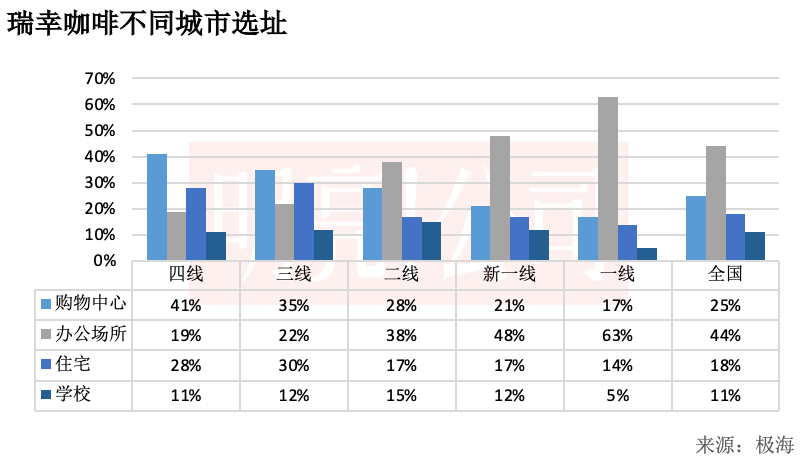

挪瓦咖啡在选址上跟瑞幸会比较接近。在一线城市,挪瓦有53%的门店都在办公区,其次是在购物中心有16%的门店。二线城市,挪瓦35%的门店在购物中心,24%的门店在办公区,在三线城市则是28%的门店在购物中心,而30%的门店在办公区。

和其他新消费品牌一样,到了四五线城市,挪瓦咖啡基本上分布在商场居多,在四线和五线城市,挪瓦咖啡分别有41%和50%的门店在购物中心。

开店速度方面,瑞幸在2022年季度新增达到600多家,而到2023年季度新增就直接到了1000多家,在今年三季度甚至一个季度开了近两千家门店。挪瓦咖啡总体来说,新增门店还是保持在三位数左右,这也是符合其体量变化的。

在对不同城市布局上,挪瓦咖啡更加偏向于新一线到三线城市。相比于瑞幸,挪瓦咖啡的品牌影响力较弱,避开一线城市的激烈竞争也许是明智选择。瑞幸从一线城市创立,门店最多的城市级别为新一线城市,高于一线城市数量多,新一线、二线和一线是瑞幸门店最多的前三个区域。

从挪瓦咖啡的开店看,目前是二线城市最多,再是三线,挪瓦咖啡的重点城市也会是新一线、二线和三线,且可能最终还是二线城市更多。四线城市也可以是挪瓦的门店拓展空间,当然,挪瓦也需要更快,因为瑞幸也已经占领了不少四线城市,且还有更加激进的库迪咖啡也把二三四线城市当做主要战场。

对于挪瓦而言,如果瑞幸为了抢占库迪的市场而一直把咖啡价格压在10元左右,挪瓦咖啡的价格优势将会更弱势,在下沉市场,如果一杯饮品性价比更高,也更容易抢占市场。挪瓦咖啡相对于瑞幸的优势在于,对于加盟商而言,挪瓦咖啡的加盟费用门槛更低,挪瓦咖啡目前加盟费用是10-20万元,瑞幸咖啡的加盟投入大概35万元左右,且瑞幸对加盟商要求高,需要在餐饮上有足够的运营经验,多轮营销之后,瑞幸品牌优势已在多级别尘世显现,甚至会要求加盟商具有开多店的能力,这对加盟商的资金和运营能力挑战较大,但却给包括挪瓦咖啡、库迪咖啡等品牌吸引小加盟商留出了空间。

当然随着几家咖啡品牌的下场,瑞幸、库迪、挪瓦以及Tim Hortons 咖啡也放开了加盟,咖啡市场竞争越发白热化,品牌需要更快吸引加盟商,但加盟拓店的时间窗口正在变小。

以往对一杯咖啡的嫌弃与挑剔,都在9.9元、8.8元的价格下被消弭了。更多的是大家开始在社交媒体上纷纷对品牌示好,对喜欢喝的产品进行推荐。

从加盟商的角度来看,挪瓦咖啡现在的招商团队和潜在的加盟商数量,远远无法支撑起挪瓦咖啡所期待的开店速度,而同时优质点位也是有限的。

挪瓦在几轮砸钱后,资本发现挪瓦直营门店盈利成了大难题,资本就不投钱了。为了继续生存,挪瓦咖啡就想通过快速开放加盟来获取现金流。

用制造业的思维来“重塑”餐饮业,通过提升各个环节的生产力,降低人力等不稳定因素的影响,来提升整体的生产力。

当前,商业咖啡市场的“价格战”,其实是在刺激到更多新咖啡用户增长,当用户不再增长时,价格就回归到正常的供需关系。

关键词:精品咖啡Manner Coffee 2023年10月17日

店名源自雀巢2020年推出的Roastelier “新鲜自烘焙”解决方案,主打“每一颗咖啡豆都是即时鲜烘”。

赢商网账号登录

赢商网账号登录