作者/王昱睿

9月末,碧桂园服务拟以不超过100亿元代价收购富力物业旗下唯一子公司富良环球。收购完成后,碧桂园服务将持有富良环球100%的股权,并间接收购富良环球所持有的各个目标公司的100%股权,其业绩、资产及负债也将同时与碧桂园服务并表。

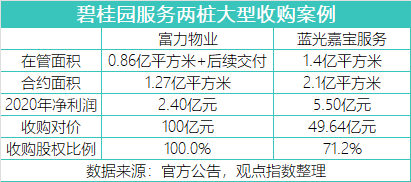

本次对富力物业的并购是碧桂园服务继今年年初收购蓝光嘉宝服务后又一次大手笔收购,这宗百亿并购案例也再次刷新了物管行业的并购纪录。

借助这笔交易,碧桂园服务规模实现了进一步跨越式增长,区域性布局得到优化,早前加码的商管业态也随着富力项目进入而加强,行业龙头地位愈发稳固。

物业公司被吞并成行业整合缩影

根据富力物业招股书提供的数据,截至2020年12月31日,已管理有552个项目,在管面积6940万平方米,分布于全国26个省、区的102个城市。

2019年底至2020年4月,李思廉与张力通过新成立的广州富星投资咨询有限公司,以总计约3亿元人民币代价收购了富力物业及相关子公司的全部运营实体,成功将物管业务从富力地产中剥离,实现了物业公司的私有化及平台化整合。

根据财报,富力物业连续三年都维持着较高的资产负债率,所有者权益为负值,2018-2020年净资产分别为-3.5亿元、-1.0亿元以及-1.6亿万元,净利润则逐渐由负转正。

盈利情况则由2018年的亏损状态恢复至2019年净利0.64亿元以及2020年净利2.4亿元(未经审核),这也是李思廉与张力二人能够在2020年初以3亿元低价将富力物业私有化的原因。

数据来源:企业公告,观点指数整理

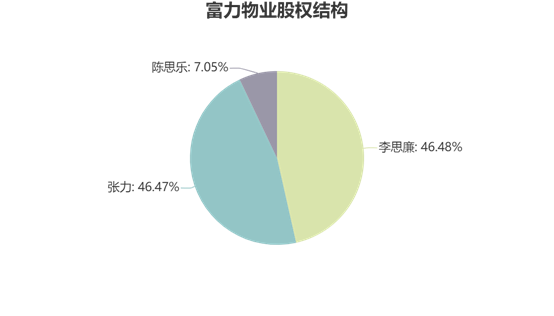

2021年4月11日,李思廉与张力再次引入升卓作为富力物业的战略投资者,升卓以10亿人民币的代价换购了富力物业的部分股份。据了解,陈思乐为ATLAS 寰图联席董事长兼集团总裁,升卓为其全资持有的公司。

富力物业递交的招股书说明显示,其与李思廉、张力均为亲友关系。李思廉、张力分别持有富力物业46.48%的股份,而陈思乐则持有剩余的7.05%。

资料来源:企业公告,观点指数整理

股份重组完毕后,2021年4月26日,富力物业终于赴港提交了招股书。

按照富力物业招股书披露的财务数据以及目前港交所已上市物管企业的市盈率情况来看,若富力物业顺利于联交所上市,观点指数预计筹资金额将可能超过50亿港元。

9月20日晚,碧桂园服务披露对富力物业收购公告后不久,富力地产随即发布公告,李思廉及张力两位股东将以个人名义向公司提供约80亿港元(约合人民币66亿元)的股东资金,预计于未来1-2个月内完成,最早9月21日富力地产即可收到约24亿港元首笔资金。

受此系列消息影响,富力地产与碧桂园服务截至9月21日收盘分别录得12.12%与6.21%涨幅。

根据富力地产2021年中报,截至2021年6月30日,富力地产现金短债比0.55,净负债率123.5%;剔除预收账款后的资产负债率则在74.9%,三道红线指标均踩线。进入9月后,穆迪与惠誉也相继下调了富力地产及关联公司的评级。

三道红线不仅深刻影响了地产开发企业的现状,也加速了物管行业的集中整合,富力物业被收购成为其中的一个缩影。

碧桂园服务加快收并购节奏

从碧桂园服务的视角来看,以高达百亿的代价收购富力物业也有迹可循。

根据9月20日碧桂园服务公布的收购公告内容,富力物业承诺2021年经审计归母净利润将不低于5亿元,会计收入不低于42亿元,截至2021年12月31日在管面积将不低于0.86亿平方米,总合约面积将不低于1.27亿平方米。

若以承诺的2021业绩为标准,目前第一阶段收购对价则相当于其14倍的市盈率。

与此前碧桂园服务对蓝光嘉宝服务的收购案对比,富力物业明显规模更小,即使后续6600万平方米项目面积全部顺利交付,也只与蓝光嘉宝截至2020年末的在管面积相当。

不过值得注意的是,碧桂园服务并非在盲目扩大规模,蓝光发展多年深耕四川,收购蓝光嘉宝服务填补的正是西南区域布局较为薄弱的不足。

而富力物业的典型特征,在于其发展战略带来的区位优势。富力物业当前在管的大量项目都位于一二线城市核心区域。

根据招股书,富力物业项目集中度较高,2020年58.7%住宅物管收入以及80.2%商业物业收入都来自一线以及新一线城市。对物业服务企业而言,经济活力更高的中心城市项目显然具备更大的发展空间。

而商管项目也是富力物业的一大优势,截至2020年12月31日,富力物业商业物业管理面积达1120万平方米,商业物业管理及运营等服务贡献了2020年32.4%的营业收入。

而且,碧桂园服务正是今年上半年收购并注入了碧桂园文商旅的部分资产,才开始大力拓展商管业务。

整体来看,无论是区位还是业态的补充,富力物业对碧桂园服务来说都具有相当高的契合度。

碧桂园服务曾透露2025年将实现千亿营收,从现状来看,为实现这个目标,碧桂园服务需要达成每年约50%的复合增速,单纯依靠投招标与来自关联公司的内生增长已很难实现,未来几年势必会继续收并购的步伐。

半年报数据显示,截至2021年6月30日,完成对蓝光嘉宝服务的并表后,碧桂园服务在管面积已达到6.44亿平方米,合约面积12.05亿平方米,完成对富力物业的收购后,物管行业内除万物云外已鲜有企业能望其项背。

继阳光城放弃物业独立上市计划,将阳关智博股权置换给万物云后,目前物业上市的热情似乎有所退却,新力服务招股书失效后也传出或被母公司出售的消息。

信贷收紧背景下,房企出售资产断臂求生会更加频繁,但这也给龙头物企提供更多的收购标的,强者恒强已成定局。

配股融资、回购股份、高管家属和机构增持...碧桂园服务一个月来在资本市场频频放招。再回过头来看其收购策略,或许有“以战养战”的想法。

碧桂园服务拟以每股53.35港元配售1.5亿股股份,筹资80.03亿港元;今年来公司收购富力物业等7家物业公司部分或全部股权,总斥资192.53亿元。

媒体预测,碧桂园服务将在2021年到2025年五年内,收入和利润实现年复合增长率50%以上增长,以达成其“千亿营收”目标。

11月22日,祥生集团旗下物业公司祥生活服务仅递表近五个月便通过港交所上市聆讯。公司在管物业组合包括住宅及非住宅物业,包括购物中心等。

2月,碧桂园服务49亿收购在管面积上亿平的蓝光嘉宝服务,以实现管理面积量的飞跃;随后,碧桂园服务完成对富力物业、彩生活邻里乐的兼并。

受佳兆业理财产品暴雷影响,继佳兆业美好股权被质押以及经历停牌之后,郭晓婷辞任执董兼副主席一职,将佳兆业美好被卖的猜想再次推向风口。

传佳兆业不知名债权人委托“华尔街最神秘投行高手”Lazard为代表,向公司提议债务重组方案不含“具体的条款”,最快下周敲定初步重组方案。

赢商网账号登录

赢商网账号登录